弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

不動産を相続した方、または不動産をこれから相続する予定という方の中には、「相続税って必ず払うの?」「いくらぐらいになるんだろう?」「相続税はどうやって納めるの?」など、税金に関する質問を抱いている方が多いのではないでしょうか。

結論からいうと、相続税がかかるのは、基礎控除(3,000万円+600万円×法定相続人の数)を超えた場合のみです。それ以下なら税負担はありません。

そして、実は、相続税を支払う人の割合は、全体の8~9%程度となっています。つまり、支払わない人が9割以上なのです。

支払わないケースが多いことも念頭に置いた上で、この記事を読んで「不動産まわりの相続税」について理解していきましょう。

|

この記事を読むと分かること ◆相続税は、遺産合計が基礎控除よりも高くなる場合のみ発生する 基礎控除=3,000万円+600万円×法定相続人の数 ◆相続した不動産の評価額を求める方法は、種類ごとに異なる ❶土地の評価額は、路線価か倍率方式で算出する ❷建物の評価額は、固定資産税評価額がそのまま評価額となる ❸集合住宅の評価額:土地部分+建物部分を合計する ❹借地・貸地・貸家建付地の評価額:借地権割合などを乗じて計算する ◆不動産の相続税を抑えられる特例や控除がある 小規模宅地等の特例や、配偶者の税額の軽減制度(1.6億円控除)など |

後半では、相続した不動産の活用方法や、不動産を相続する場合の注意点についても解説していきます。

既に不動産を相続した方も、これから不動産を相続すべきか迷っている方も、ぜひこの記事を最後まで読み、不動産を相続した場合の相続税について網羅的に理解しておきましょう。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

冒頭で解説した通り、不動産を相続しても、相続税を必ず払うという訳ではありません。

国税庁「令和2年分 相続税の申告事績の概要」によると、令和2年(2020年)の相続税の課税割合は8.8%となっています。つまり、9割以上の相続で相続税は発生していないことが分かります。

具体的には、遺産総額が以下の基礎控除額を超えた場合のみ、相続税を納税する必要があります。

| 基礎控除額=3,000万円+600万円×法定相続人の数 |

| ※法定相続人とは、民法で定められた「相続できる人」のことです。 配偶者+子ども(または親、または兄弟姉妹)が法定相続人になれる親族となります。 さらに詳しくは、以下の記事をご覧ください。 |

例えば法定相続人が2人の場合、基礎控除額は4,200万円です。つまり、遺産総額が4,200万円以下なら相続税はかかりません。

| 法定相続人の数 | 基礎控除額 |

| 法定相続人が1人 | 3,600万円 |

| 法定相続人が2人 | 4,200万円 |

| 法定相続人が3人 | 4,800万円 |

| 法定相続人が4人 | 5,400万円 |

| 法定相続人が5人 | 6,000万円 |

また、基礎控除額の他に、特例や税額控除を適用することで相続税がかからないケースも多くあります。例えば相続人が配偶者の場合、配偶者が相続した遺産が1億6,000万円(または法定相続分)までは相続税は課税されません。

※その他の控除や特例については、「不動産の相続税を抑えられる控除や特例」で後述しています。

なお、相続税は、相続した遺産全体の評価額に対して税金が課せられます。不動産ごとにかかるわけではないことを知っておきましょう。

相続した遺産の合計額が基礎控除額を超える場合には、自分で相続税を算出して申告する必要があります。相続税を算出するステップは以下です。

|

❶相続税の対象となる財産の総額を算出する |

|

例1:不動産3,000万円+預貯金500万円-借金500万円=3,000万円 例2:不動産1億円+預貯金5,000万円-借金200万円=1億4,800万円 ※不動産の評価額の出し方は、「相続した不動産の評価額の算出方法」で解説 |

|

❷基礎控除額を差し引く |

|

基礎控除額=3,000万円+600万円×法定相続人の数

課税遺産総額=相続財産の総額-基礎控除額 例えば、法定相続人が3人(基礎控除額は4,800万円)の場合。 例1:課税対象となる財産が3,000万円なら、基礎控除額を下回っているので相続税はゼロ 例2:課税対象となる財産が1億4,800万円の場合、基礎控除額4,800万円を差し引いて、課税遺産総額=1億円となる 課税対象となる財産が基礎控除額以下の場合は相続税を納める必要が無いため、相続税を計算する必要はありません。 基礎控除額を超える場合、基礎控除額を差し引いた金額(=課税遺産総額)に対して、相続税がかかります。 |

|

❸相続税の総額を、法定相続分を用いて算出する |

|

実際に遺産をどう配分するかは置いておいて、一旦、法定相続分を使ってそれぞれの仮の相続税を出し、相続税の総額(合計額)を出す

例えば、課税遺産総額が1億円(基礎控除額を控除済み)で、法定相続人が3人いて、配偶者と子ども2人の場合、法定相続分は配偶者が2分の1、子どもがそれぞれ4分の1ずつとなるので 配偶者の仮の相続税=法定相続分5,000万円×20%-200万円=800万円 子ども1の仮の相続税=法定相続分2,500万円×15%-50万円=325万円 子ども2の仮の相続税=法定相続分2,500万円×15%-50万円=325万円 相続税の総額は800万円+325万円+325万円=1,450万円となる ※相続割合については、以下の記事を参考にしてください。 |

|

❹実際の相続税額を計算する(法定相続分とのズレを解消する) |

|

実際に受け取った遺産の配分ごとに相続税額を按分し、法定相続分とのズレを解消する 相続税の総額×(各相続人が相続する課税価格÷課税価格の合計額) 例えば、法定相続分は配偶者が2分の1(5,000万円)、子ども2人がそれぞれ4分の1ずつ(2,500万円ずつ)の場合で、実際には配偶者が7,000万円の不動産を、子ども2人が1,500万円ずつ相続した場合。 配偶者の相続税=1,450万円×(7,000万円÷1億円)=1,015万円 子ども1の仮の相続税=1,450万円×(1,500万円÷1億円)=217.5万円 子ども2の仮の相続税=1,450万円×(1,500万円÷1億円)=217.5万円 |

|

❺税額控除を差し引き、各人の納税額を確定させる |

|

税額控除がある場合は、それぞれの相続税額から差し引く 例えば、配偶者の税額の軽減措置により、配偶者が相続した財産の価格が法定相続分以下または1億6千万円以下の場合には相続税はかからないため、配偶者の相続税はゼロとなる(控除を受けるための申告書は要提出) ※その他の控除については、「不動産の相続税を抑えられる控除や特例」もご覧ください。 |

不動産を相続した場合には、不動産の評価額を算出しなければ税額の計算ができません。そのため、まずは不動産の評価額を調べるところからスタートとなります。

その方法について、次の章で詳しく解説していきます。

相続した不動産の価値によって、納税する相続税の金額も大幅に変わります。そこで、ここからは相続した不動産の評価額を算出する方法を解説していきます。

|

相続した不動産の評価額の算出方法 |

それぞれ詳しく解説していきます。

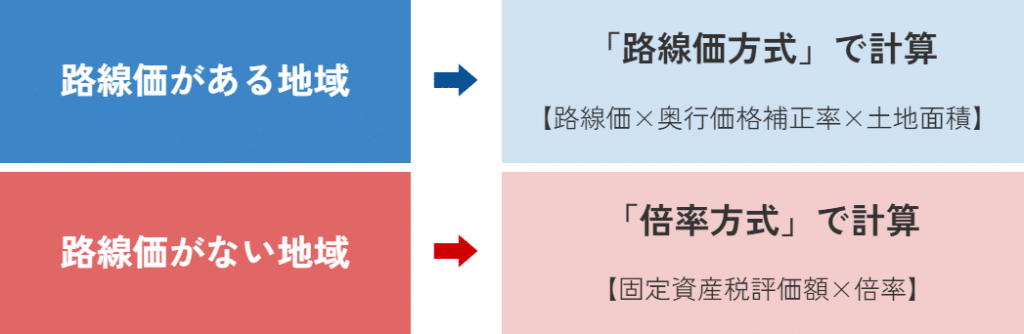

相続税申告においては、相続した不動産が土地の場合は、路線価がある地域は「路線価」で算出し、路線価が無い場所に位置する土地は「倍率方式」で算出します。

(なお、遺産分割協議においては、必ずしも不動産の評価方法に決まりはなく、実勢価格(市場価格)を用いる場合もあります。)

路線価とは、相続税を算出するために、土地が面している道路ごとに設定された宅地の1㎡あたりの価額のことをいいます。つまり、どの道路に面しているかによって土地の評価額が変わります。

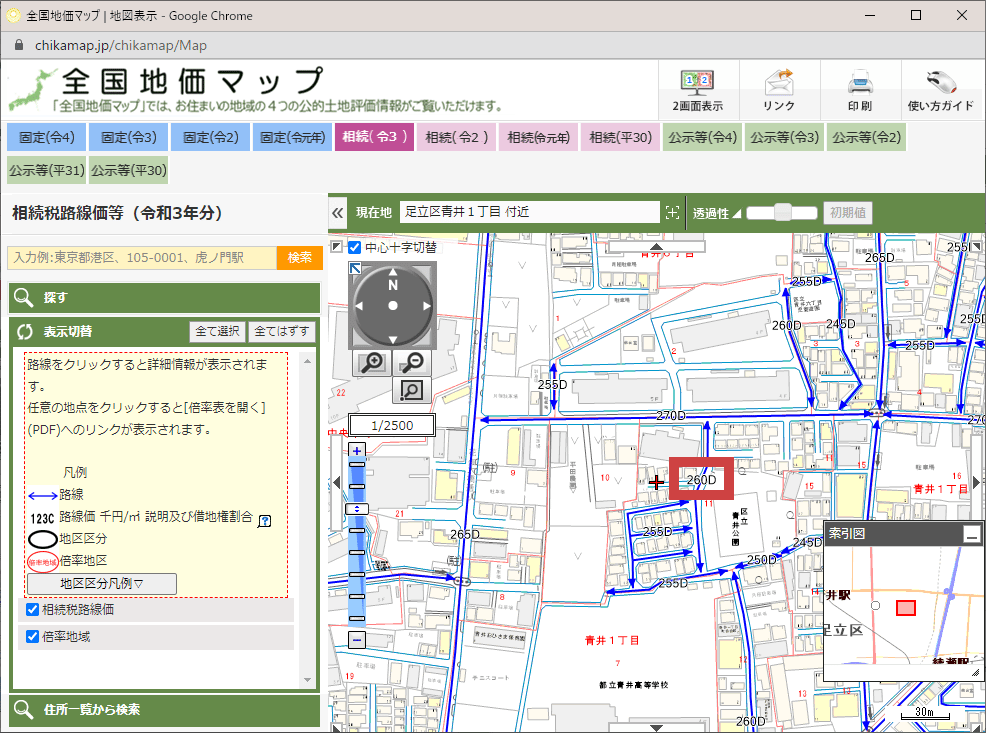

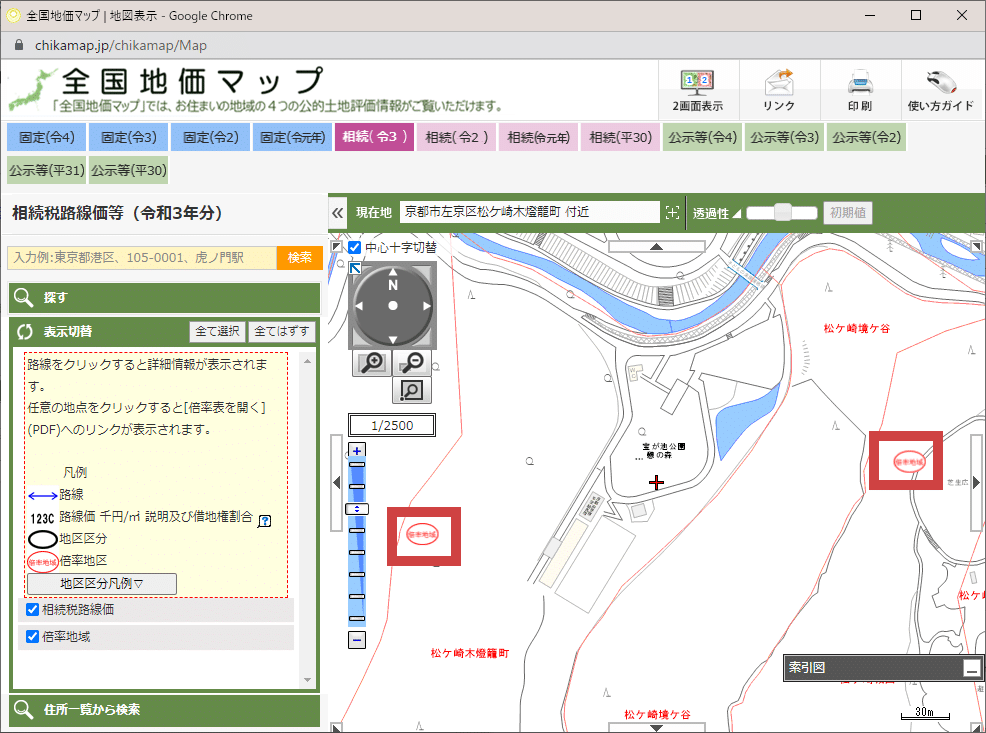

路線価が設定されているかどうかは、「全国地価マップ」の住所サーチ で簡単に調べられます。土地の所在地の住所を入れて検索し、上のタブから「相続(令3)」など該当する納税年の相続税路線価を表示させてください。

以下のように、土地が面している道路上に「260D」などと数字が表示された場合は、路線価がある地域です。

以下のように「倍率地域」と表示された場合は路線価がない地域なので、【固定資産税評価額×倍率】を計算して土地評価額を出します。

※倍率は地域ごとに定められているため、国税庁の「路線価図・評価倍率表」で個別に確認します。

路線価で算出する場合、以下のステップで土地評価額を求めます。

| 路線価方式で土地評価額を調べる4ステップ 1. 路線価と地区区分を確認する 2. 土地の面積(地積)を確認する 3.【路線価×奥行価格補正率×土地面積】を計算する 4. その他の減額要素がある場合は調整する |

※路線価と地区区分は、国税庁の「路線価図・評価倍率表」で個別に確認します。また、奥行価格補正率などは「奥行価格補正率表」を確認してください。

例えば、路線価が26万円、奥行価格補正率が1.0、面積が300㎡の土地なら、土地の相続税評価額は7,800万円となります。

倍率方式で算出する場合には、以下のステップで土地評価額を求めます。

| 倍率方式で評価額を調べる4ステップ 1.「固定資産税評価額」を確認する 2. 倍率表を見て「倍率」を確認する 3.【固定資産税評価額×倍率】を計算する 4. その他の減額要素がある場合は調整する |

固定資産税評価額は、土地の所有者宛に毎年市区町村から送付される「固定資産税納税通知書」を見ると確認できます。倍率は所在地ごとに決められているので、国税庁の「路線価図・評価倍率表」で個別に確認してください。

例えば、固定資産税評価額が1,000万円、倍率が0.6なら、土地評価額=1,000万円×0.6=600万円となります。

より詳しい解説は以下の記事にあるので確認してみてください。

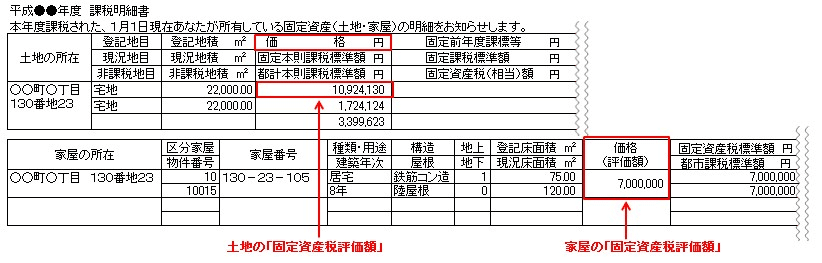

家屋を相続した場合の建物の評価額は、固定資産税評価額がそのまま相続税評価額となります。

固定資産税評価額は、市区町村から所有者宛に送られてくる「固定資産税納税通知書」に記載してあるので確認してみてください。

例えば、以下の例では、家屋の相続税評価額=固定資産税評価額=700万円となります。

出典:国税庁

固定資産税納税通知書が見つからない場合は、土地の所在地である市区町村役場で「固定資産税評価証明書」を取得して確認しましょう。手数料は1通200円〜400円程度 です。

|

固定資産税評価額が定められていない建築途中の家屋の評価 建築が完了している家屋にはそれぞれ上記のように固定資産税評価額が決められており、だいたい建築費の50〜70%に設定されています。 建築が完了していない家屋は固定資産税評価額が決まっていないので、以下のように進捗状況に応じて相続税評価額を算出します。 建築途中の家屋の相続税評価額=(総工費×建築進捗率)×70% ※70%という割合は固定です。 例えば総工費が4,000万円で建築進捗率が50%の場合、家屋の相続税評価額=4,000万円×50%×70%=1,400万円となります。 |

|

大規模なリフォームや増築をした場合は評価額に加算する 大規模なリフォームや増築をした後に固定資産税評価額の評価替えが行われていない場合は、資産価値が向上した分を家屋の相続税評価額に加算する必要があります。 加算額:(リフォーム工事費-償却費相当額)×70% ※償却費相当額は、リフォーム工事費×90%×経過年数/耐用年数で計算します。 |

相続した不動産が集合住宅(マンションやアパートなど)の場合は、土地部分の評価額と建物部分の評価額を足した合計額が、相続税評価額となります。

|

土地部分 |

❶路線価が設定されている場合 =面している道路の路線価×マンション全体の面積×自分の持分割合 ❷路線価がない場合(倍率方式) =マンション全体の固定資産税評価額×道路ごとに設定された倍率×自分の持分割合 |

|

建物部分 |

【マンション全体の建物の固定資産税評価額×自分の持分割合】がそのまま相続税評価額となる |

※土地の路線価や倍率は、面している道路ごとに異なります。詳細は、国税庁の「路線価図・評価倍率表」で個別に確認してください。

※固定資産税評価額は、土地や建物の所有者宛に毎年市区町村から送付される「固定資産税納税通知書」を見ると確認できます。

不動産を借りている場合や貸している場合は、上記の3-1から3-3で算出した不動産の相続税評価額に借地権割合を掛けて、最終的な評価額を算出します。

借地権割合は、土地の所在エリアによって異なり、30%~90%と幅があります。借地権割合は、国税庁の「路線価図・評価倍率表」で個別に確認してください。

借りている土地に家やマンションを建てている場合など、借地権が設定されている土地を相続した場合は、借地権割合を掛けます。

| 借りている土地の相続税評価額=自用地評価額×借地権割合 |

例えば、路線価方式による土地の評価額が3,000万円で借地権割合が60%なら、借りている土地の相続税評価額=3,000万円×60%=1,800万円となります。

亡くなった方が所有している土地を第三者に貸していて、第三者が建物を立てて活用している場合は、【1-借地権割合】を掛けます。

| 貸している土地の相続税評価額=自用地評価額×(1-借地権割合) |

例えば、路線価方式による土地の評価額が3,000万円で借地権割合が60%なら、貸している土地の相続税評価額=3,000万円×(100%-60%)=1,200万円となります。

亡くなった方が所有している土地に亡くなった方が建物を建て、それを第三者に貸し出している場合は、その土地は「貸家建付地」となります。土地も建物も所有者は被相続人で、賃貸マンションや賃貸アパートを経営している場合がこれに該当します。

貸家建付地の場合は、以下の計算式で相続税評価額を求めます。

| 貸家建付地の相続税評価額=自用地評価額×(1-借地権割合×借家権割合×賃貸割合) |

借家権割合は、どの地域でも全国一律30%と定められています(2022年10月現在)。

賃貸割合とは、貸し出されている部屋の床面積の割合を指します。例えば同じ面積の10部屋がある賃貸マンションで、7部屋が貸し出されている場合、賃貸割合は70%となります。

| 貸家建付地の相続税評価額の計算例 路線価方式による土地の評価額が1億円で、借地権割合が60%(地域ごとに異なる)、借家権割合が30%(どこでも一律)、賃貸割合が70%(10部屋中7部屋が貸し出し中)の場合、貸家建付地の相続税評価額=1億円×(1-0.6×0.3×0.7)=8,740万円となります。 |

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

冒頭で解説した通り、相続税は、遺産総額が基礎控除(3,000万円+600万円×法定相続人の数)を超えた場合のみ発生し、納税する義務があります。

また、その他にも、以下のような控除や特例があり、条件に合う場合は税額を抑えられる可能性があります。ぜひ事前に知っておくと良いでしょう。

|

不動産の相続税を抑えられる控除や特例 |

土地を相続した場合に多く使われる特例が「小規模宅地等の特例」です。条件に合えば相続した土地の相続税評価額を最大80%減額できるので、納税額を大幅に引き下げられます。

例えば、亡くなった方(または亡くなった方と生計を一にしていた親族)が住んでいた宅地を、配偶者や一定の条件を満たす親族が取得した場合には、330㎡までの面積に当たる部分の評価額を80%減額できます。

| 種別 | 限度面積と減額できる割合 |

| 特定居住用宅地等 (住んでいた土地) | 330㎡までの面積まで、80%減額できる |

| 特定事業用宅地 | 400㎡までの面積まで、80%減額できる |

| 貸付事業用宅地 | 200㎡までの面積まで、80%または50%減額できる |

※これ以外にも要件がさまざまあります。

| 【例1】条件を満たす親族が、土地評価額が6,000万円の300㎡の宅地を相続した場合。80%にあたる4,800万円を減額できるため、土地評価額は1,200万円となります。 |

| 【例2】条件を満たす親族が、土地評価額が1億円の500㎡の宅地を相続した場合。330㎡の部分までは80%減額できます。つまり、減額できる価格は1億円×330㎡/500㎡×80%=5,280万円となり、土地評価額は4,720万円となります。 |

さまざまな要件があり少々複雑な特例ですが、大幅な減額を期待できるので、税理士などに相談しながら適用要件を確認してみましょう。

参考:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

相続人が配偶者の場合には、配偶者が相続した遺産が1億6,000万円(または法定相続分)までは相続税は課税されません。1.6億円または法定相続分を比較して、金額の多い方が適用となります。

| 【例1】被相続人Aが亡くなり、その妻Bが不動産を含めて1億2,000万円相当の財産を相続したとします。この場合、相続税評価額は1億6,000万円を下回っているので、相続税は課税されないため、納税する必要はありません。 |

| 【例2】被相続人Aが亡くなり、その妻Bが不動産を含めて2億円相当の財産を相続したとします。相続人が妻Bのみの場合、妻Bの法定相続分は100%なので、法定相続分=2億円です。相続税評価額が法定相続分を下回っているため相続税は課税されず、納税の必要はありません。 |

ただし、税額がゼロになった場合でも、配偶者の税額の軽減の制度を使う場合には、相続税の申告書を提出する必要があるので注意してください。

その他、相続人が未成年者の場合や障害者の場合には、相続税の額から一定の金額を差し引くことができる税額控除があります。

| 相続人が未成年者(18歳未満)の場合 | 税額から控除される金額= (18歳になるまでの年数)×10万円 |

| 相続人が85歳未満の障害者の場合 | 税額から控除される金額= 一般障害者:(85歳になるまでの年数)×10万円 特別障害者:(85歳になるまでの年数)×20万円 |

詳しい要件は、国税庁「No.4164 未成年者の税額控除」または「No.4167 障害者の税額控除」を確認してください。

相続した土地が「活用しづらい」特徴を持っている場合、相続税評価額を減額できる場合があります。

例えば、整形地(正方形や長方形)ではなく三角形の場合や、土地にガケが含まれている場合などは、土地を活用しづらいため評価が下がります。

|

土地の形状やエリアによって減額できるケース |

|

|

❶不整形地補正 |

正方形や長方形ではない土地の場合 |

|

❷間口狭小補正 |

間口が狭い土地の場合 |

|

❸奥行長大補正 |

間口に対して奥行が長い場合 |

|

❹がけ地補正 |

がけ地を含む土地の場合 |

|

❺特別警戒区域補正 |

土砂災害特別警戒区域内にある土地の場合 |

|

❻地積規模の大きな宅地の評価 |

500㎡以上(三大都市圏)または1,000㎡以上(三大都市圏以外)の土地の場合 ※詳細は、国税庁「No.4609 地積規模の大きな宅地の評価」 |

|

❼無道路地の評価 |

道路に接していない宅地や接道義務を果たしていない宅地 ※詳細は、国税庁「No.4620 無道路地の評価」 |

|

❽容積率の異なる2以上の地域にわたる宅地の評価 |

容積率が異なる2つ以上の地域にある土地 ※詳細は、国税庁「容積率の異なる2以上の地域にわたる宅地の評価(1)」/「容積率の異なる2以上の地域にわたる宅地の評価(2)」 |

具体的には、路線価で算出した土地評価額に「1以下の補正率」を掛けて計算することで、評価額が下がります。❶~❺までの補正率は、国税庁のサイトをご覧ください。

例えば、普通住宅地区にある土地の間口が4メートル未満の場合、間口狭小補正率は0.90なので、通常の評価額よりも1割評価額を下げられます。

なお、これらの土地の評価は要件の確認や計算が難しいため(特に❻~❽)、できれば税理士などに相談することをおすすめします。

支払うべき相続税がいくらかを考えるとともに、相続した不動産を今後どう活用するかを相続時にしっかり考えておくことが大切です。

| 相続した不動産の活用方法 ❶相続した人が住み続ける ❷売却する ❸活用して収益化する ❹そのまま放置する(おすすめしない方法) |

亡くなった方と同居していた方が、住んでいた実家などを相続した場合、多くの場合はそのまま住み続ける選択肢を取るのではないでしょうか。引っ越すとなると生活環境が変わってしまうからです。

ただし、家屋が古くなってくると修繕費用がかさみますし、使わなくなった部屋をそのまま放置すると劣化が進みやすくなる点に注意が必要です。

立地の良い土地の場合、賃貸マンションを建てて貸し出したり、駐車場にして収益を得たりという活用方法もあります。

ただし、空室リスクは当然ありますし、想定通りに収益できるとは限らないので注意しましょう。

住み続ける相続人がおらず、収益化も難しい場合には、売却を検討してみても良いかもしれません。

なお、今回紹介した不動産評価額は、あくまで相続税を算出するために設けられた指標を使った評価額です。実際に売却する場合には、今回算出した評価額よりも高く売却できるケースが多いといわれています。

売却する場合には不動産査定サイトなどを利用して同時にいくつか査定金額を出してもらい、より良い不動産会社に売却を依頼すると良いでしょう。

相続したものの活用せずそのまま放置する、というのはおすすめできません。活用しなくても毎年固定資産税や都市計画税がかかるため、持っているだけで税金ばかり発生してしまいます。

特に、家屋を放置しておくと劣化が進みやすくなり、古い家屋は倒壊の危険性もあります。空き家に対する世間の目も厳しいため、放置はできるだけ回避しましょう。

相続した不動産の活用や売却についてお悩みなら、当事務所でも相談に乗ることが可能なので、ぜひお気軽にご相談ください。

不動産を相続した方や、これから相続する予定の方に、注意するポイントをまとめました。これから相続を進めていく方はぜひ事前に確認しておくと良いでしょう。

「相続した不動産の評価額の算出方法」では相続税を算出するための不動産評価額について解説しましたが、相続税以外にかかる金額についても知っておきましょう。

不動産を相続した場合には、納税する相続税以外にも以下の費用が必要となります。

不動産を相続した場合、亡くなった方の名義から新しい相続人の名義に変更する手続きが必要となります。この手続きを「相続登記」といいます。

相続登記の手続きをするためには、以下の登録免許税がかかります。

| 相続登記の登録免許税=不動産の固定資産税評価額×0.4% |

例えば、被相続人が住んでいた実家を相続した場合。土地の固定資産税評価額が3,000万円、家屋の固定資産税評価額が300万円だったとすると、登録免許税=(3,000万円+300万円)×0.4%=13万2,000円がかかります。

相続登記(相続した不動産の名義変更)を行う時には、以下のような書類を提出する必要があります。

▼例:遺産分割協議書がある場合の必要書類

| 必要書類 | 取得場所 | 取得費用 |

| ❶被相続人の戸籍謄本および除籍謄本(出生から亡くなるまでの全て) | 被相続人の本籍地の市区町村役場 | 1通450円 |

| ❷被相続人の住民票除票(本籍地記載のもの)または本籍地が記載された戸籍の附票 | 被相続人の死亡時の住所地の市区町村役場 | 1通200円~400円 |

| ❸相続人全員の戸籍謄本または抄本 | 相続人の現在の本籍地の市区町村役場 | 1通450円 |

| ❹相続人全員の住民票 | 相続人の住所地の市区町村役場 | 1通200円~400円 |

| ❺遺産分割協議書(相続人全員の実印押印および、全員の印鑑証明書の添付が必要) | ー | 印鑑証明書: 1通300円 |

| ❻固定資産税納税通知書など(固定資産税評価額が分かるもの) | 被相続人が保管していたものなど | 固定資産評価証明書を発行する場合は1件400円 |

被相続人が生前に何度も本籍地を変更している場合や相続人の人数が多い場合などは、取得手数料がかさむことがあるので注意しましょう。

相続税の計算を税理士に依頼する場合や相続登記を司法書士に依頼する場合などは、別途依頼料が発生します。

相続税申告の相場は遺産総額の0.5〜1.0%程度、相続登記の司法書士報酬は6万~15万円程度(内容にもよる)となります。

相続税の申告・納付期限は、被相続人が死亡したことを知った日の翌日から10カ月以内です。

納付期限を過ぎてしまうと「延滞税」が、申告せずに放置してしまうと「無申告加算税」が課されます。さらに、隠ぺいと見なされる場合には「重加算税」(40%)という重いペナルティが課されてしまいます。

相続人同士で上手く話がまとまらないと10カ月があっという間に過ぎてしまうケースがあります。弁護士を通して話し合いを進めるなどして、延滞や無申告にならないように気を付けましょう。

遺産のほとんどが不動産で現金が少ない場合など、相続人が「相続はしたものの相続税を払えない」状態になることがあります。

相続税を支払えない場合の対処法は以下の5つがあります。

条件を満たす場合には「相続税延納申請書」を提出することで、相続税の納税を分割払いにし、期限を延ばすことができます。

例えば相続した財産の全体の価額のうち不動産が50%以上を占めている場合には、最長20年まで延納できます。ただし、「利子税」という利息が別途かかるので注意しましょう。

延納によっても納付が難しい場合には、物納(金銭の代わりに物を納めること)ができるケースがあります。物納できる財産は、不動産や上場株式、国債などです。

「相続税物納申請書」を提出し、税務署の調査を経て、許可または却下の判断が下されます。物納が認められるケースはあまり多くはないので、他に方法がない場合の「最終手段」として利用しましょう。

相続した不動産を売却して現金化し、そのお金で相続税を払う方法もあります。

ただし、被相続人の名義の不動産を売却できないため、売却前に相続登記(名義変更)が必要となります。また、譲渡費用(仲介手数料など)や譲渡所得税(売却益がある場合)がかかります。

なお、売却の時期が相続税の納付期限ギリギリになってしまうと、相場よりも低い価格で売却することになりがちです。そうならないよう、余裕を持って売却するようにしましょう。

金融機関などから融資を受けて、借りたお金で相続税を支払う方法もあります。

延納でかかる「利子税」よりも金利が低いケースが多いため、延納制度を利用するよりも有利になると考えられます。

相続税を支払えない見込みがある場合の選択肢として「相続放棄」があります。

相続放棄すれば「不動産を含む一切の遺産を相続しない」ということになるので、相続税の支払いも必要なくなります。借金がある場合はその借金も相続しなくて済みます。

ただし、預貯金などプラスの財産も一切相続できなくなるため、相続放棄するかどうかは慎重に判断しましょう。

不動産を含む遺産を相続した場合、基礎控除額を超えるケースでは相続税の申告・納税が必要となります。そのため、必ず事前に「相続税を払うための現金があるか」を良く考え、その上で相続することが必要です。

特に「相続人が複数いるのに遺産は1つの不動産だけ」というケースでは、どうやって遺産を配分するのか、誰が不動産を相続するのか、トラブルになりがちです。

相続トラブルが長引いてしまえば、あっという間に相続税の納税期限を迎えてしまうでしょう。そうならないよう、トラブルになりそうと感じたら早めに弁護士に相談することをおすすめします。

弁護士法人サリュでは、遺産相続に強い弁護士への初回相談を無料で受け付けております。着手金なしの月額料金制プランなど、最良の法的サービスを用意してお待ちしています。