弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

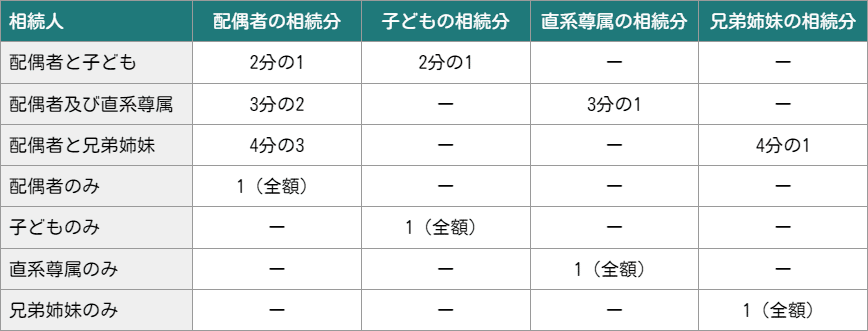

法定相続分の相続割合とは、各相続人の取り分として法律上定められた割合をいいます。具体的には、民法900条で以下のように定められています。

| ※直系尊属とは、親、祖父母、曾祖父母など、直系の祖先のことを指します。 ※直系卑属とは、子、孫、ひ孫など、血のつながりがある直系の子孫のことを指します。 |

ただし、この表を見ても「配偶者と子どもと親と兄弟姉妹が全員いる場合はどうしたら良いの?」など、見方が分からない方もいるかもしれません。今回は、そうした方に向けて、誰でも相続割合が分かるようになるコンテンツを用意しました。

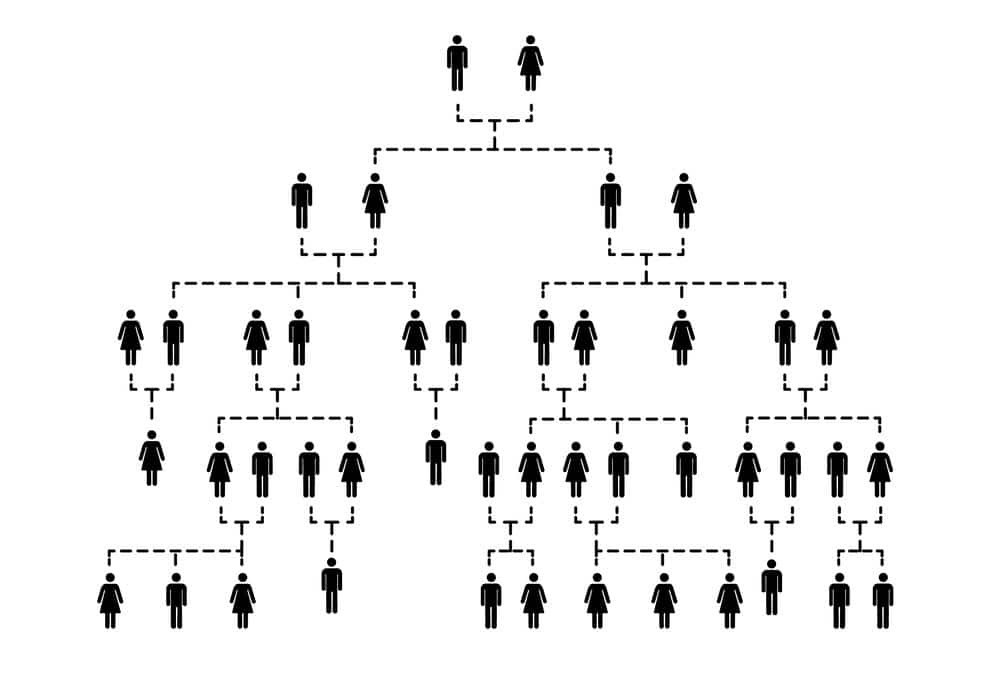

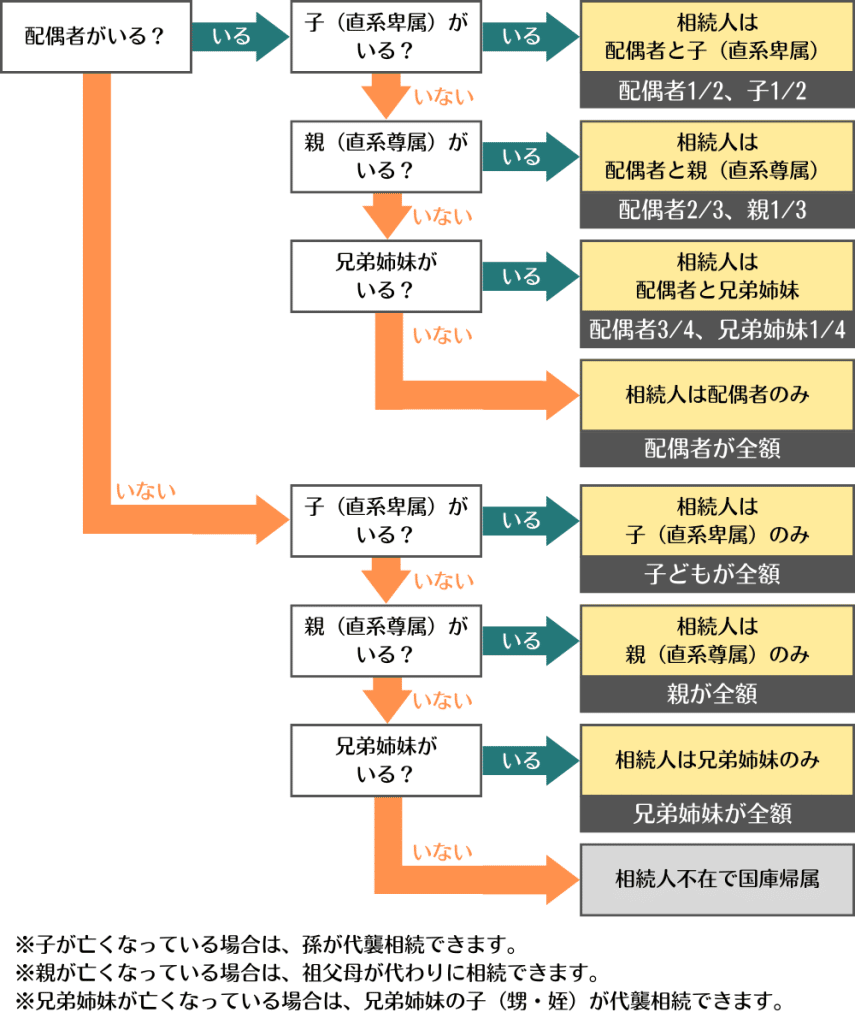

例えば、以下のようなチャート図を使い、ケースごとの相続割合を分かりやすく説明していきます。

また、あなたの立場から、相続割合を「逆引き」の要領で探せるコンテンツも用意しています。

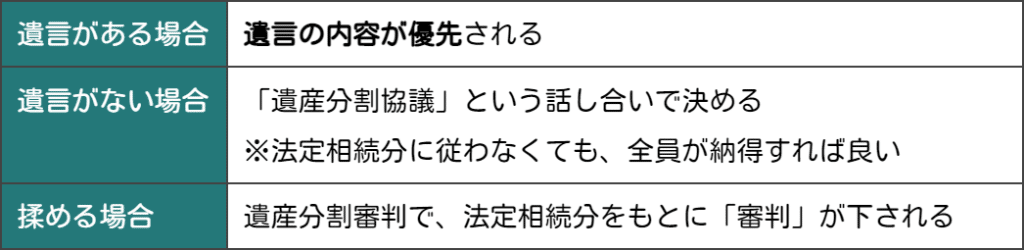

なお、そもそもの話ですが、法律で決められた法定相続分を基に遺産を分割するのは、「遺言が無い場合」となります。遺言がある場合には、遺言の内容が優先されるからです。

こうした基礎的な知識も含めて、「相続について全く分からない!」という方が読んでも誰でも理解できるよう解説していきます。

「他の記事を読んだけど良く分からなかった」という方もこの記事なら理解できるはずです。ぜひ最後までお読みください。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

遺産の相続割合(誰がどのくらい相続するか)は「法定相続分」という民法で定められた割合に従って決まることが原則です。

しかし「遺言がある場合」や「遺産分割協議の内容」によっては、法定相続分とは違う相続割合になることもあるため注意が必要です。

被相続人(亡くなった方)が遺言を残していた場合は、遺言が優先されます。

民法では、遺言者(被相続人)は自分の財産の全部または一部を、自由に処分できるとされています。自分の財産の死後の処分方法を自由に決めて良いというのは納得できる話でしょう。

| (包括遺贈及び特定遺贈) 第九百六十四条 遺言者は、包括又は特定の名義で、その財産の全部又は一部を処分することができる。 民法964条 |

つまり、法定相続分は関係なく、遺言の内容(故人の意思)に従うこととなります。遺言がある場合は、遺言の内容が法定相続分に優先すると覚えておきましょう。

| ただし、遺言の内容が「遺留分」(一定の相続人に最低限保障される遺産の取り分)を侵害している場合は、遺留分を取り戻す権利があります。 例えば、遺言で「長男Aに全財産(1億円)を譲る」と指定されていた場合でも、妻Bは遺留分(遺産の4分の1=2,500万円)を受け取る権利があります。この場合、妻Bは、長男Aに対して「遺留分侵害額請求」を行うことで、遺留分を取り戻すことができます。 詳しくは「遺留分とは?言葉の意味や請求方法をどこよりも分かりやすく解説」の記事をご覧ください。 |

遺言がない場合には、相続人全員が話し合って相続割合を決めます。この協議のことを「遺産分割協議」といいます。

遺産分割協議では、民法で定められた「法定相続分」という相続割合をベースに、どう遺産を分けるか決めます。ただし、相続人全員が納得すれば、法定相続分と違う割合で相続することも可能です。

実際、遺産に不動産が含まれる場合など、法定相続分どおりに分割できないケースも多くあります。相続人全員が納得する形で、誰がどの財産を引き継ぐか話し合いましょう。

相続人の利害が衝突し、遺産分割協議がまとまらない場合も多く発生します。この時に、最終的に落としどころとなるのが「法定相続分」での分割です。

遺産分割協議の話し合いが決裂した場合には、遺産分割調停で話し合い、調停が不調に終わってしまうと最終的には遺産分割審判で裁判所から「このように分割すべき」と強制力のある審判が下ります。

遺産分割審判では、民法で定められた「法定相続分」に従った審判が下されると考えておくと良いでしょう。

それでは「法定相続分」の相続割合はどのように決まっているのか、ケースごとに詳しくシミュレーションした結果を解説していきます。

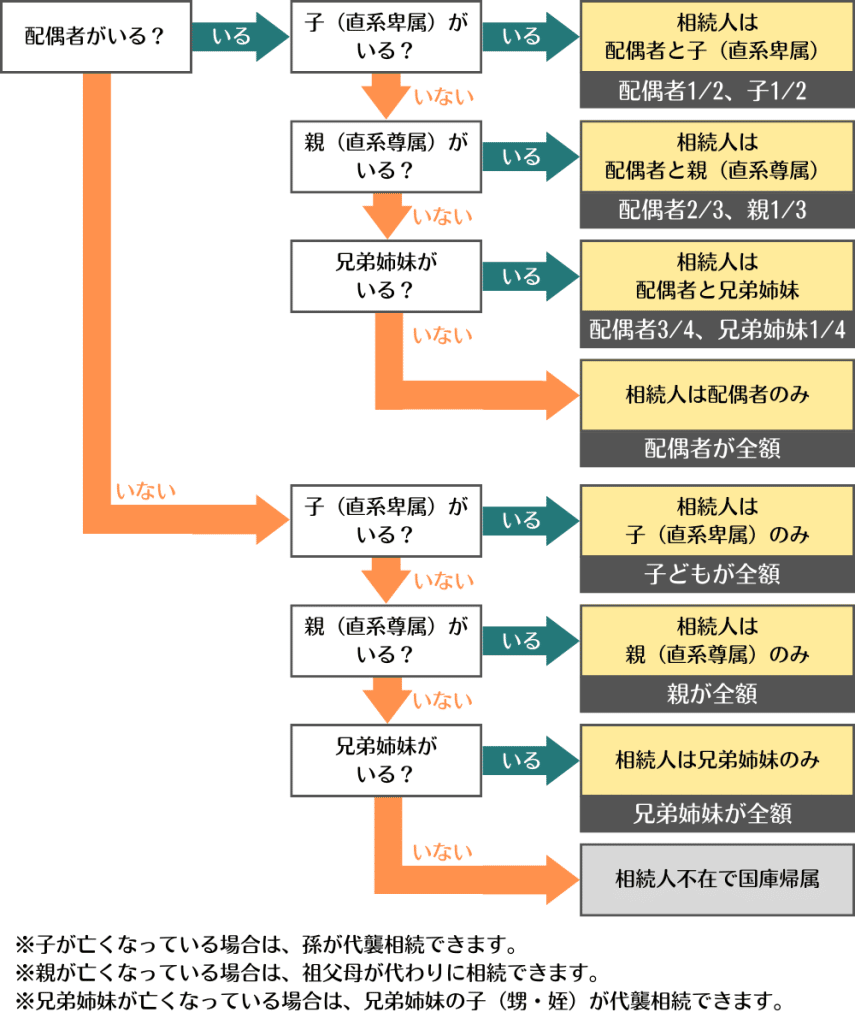

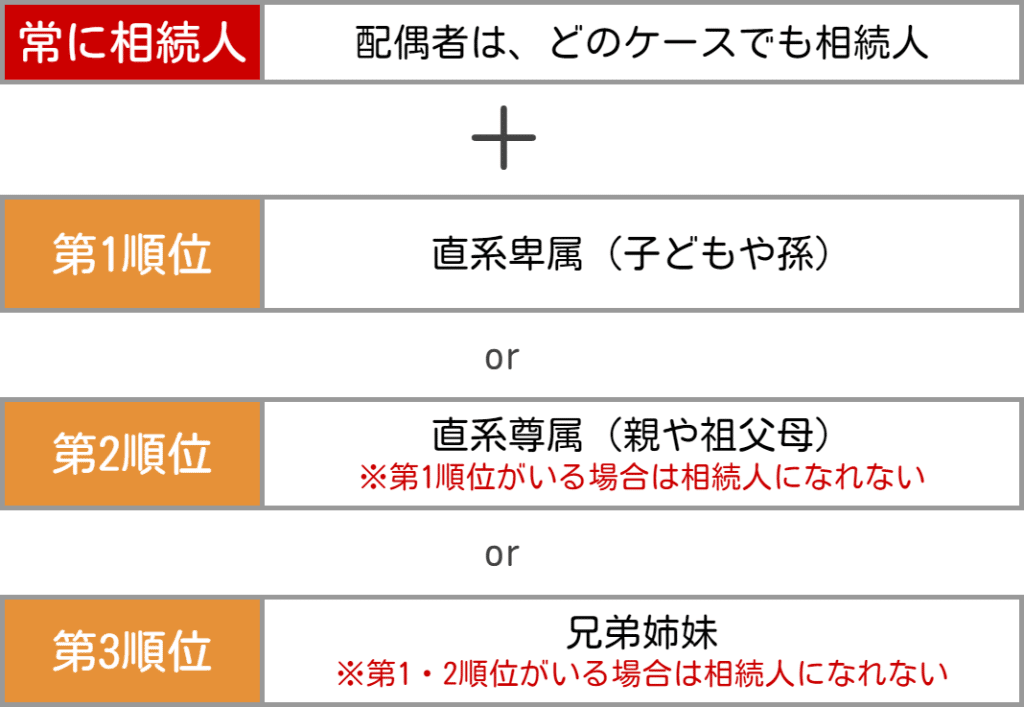

まず大原則として、財産を受け取れるのは「配偶者」+「相続順位が上位のグループの人」となります。

被相続人(亡くなった方)の配偶者と子は必ず相続人となりますが、直系尊属や兄弟姉妹は、上の順位がいない(または死亡している)場合のみ法定相続人となります。

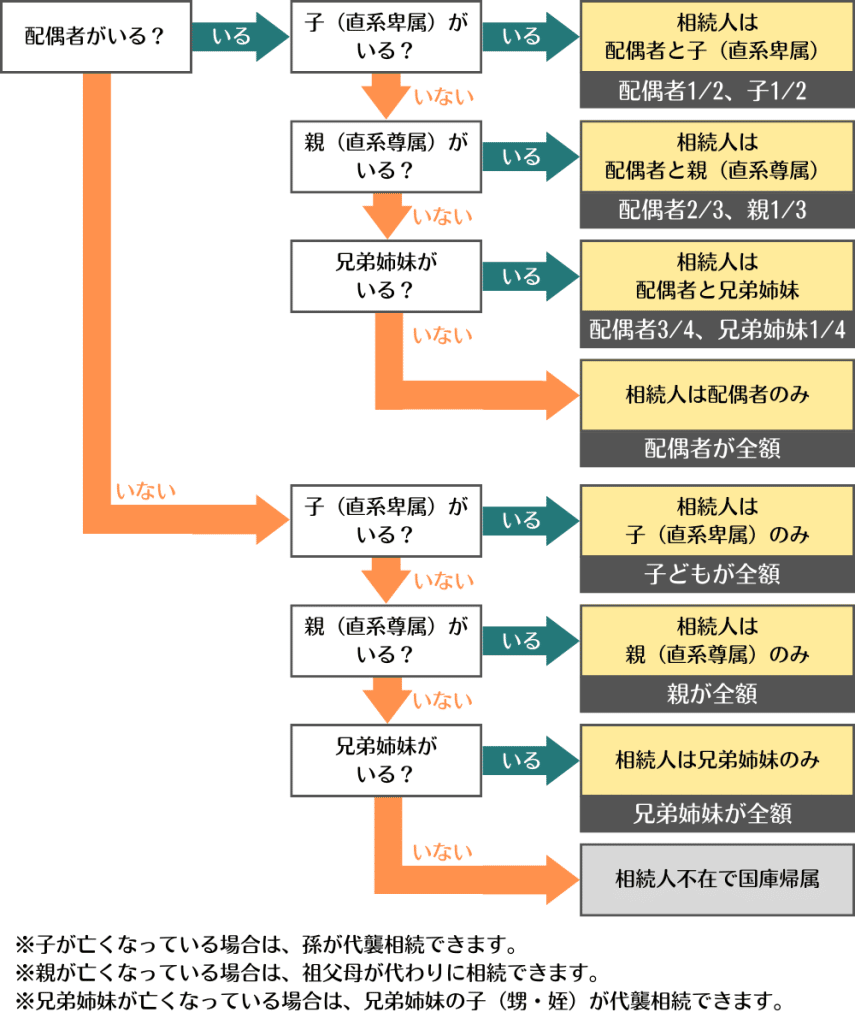

以下のチャート図を見れば、誰がどれだけ相続できるのか理解できるはずです。

以下から、確認したい相続割合パターンに直接飛ぶことができるのでご活用ください。

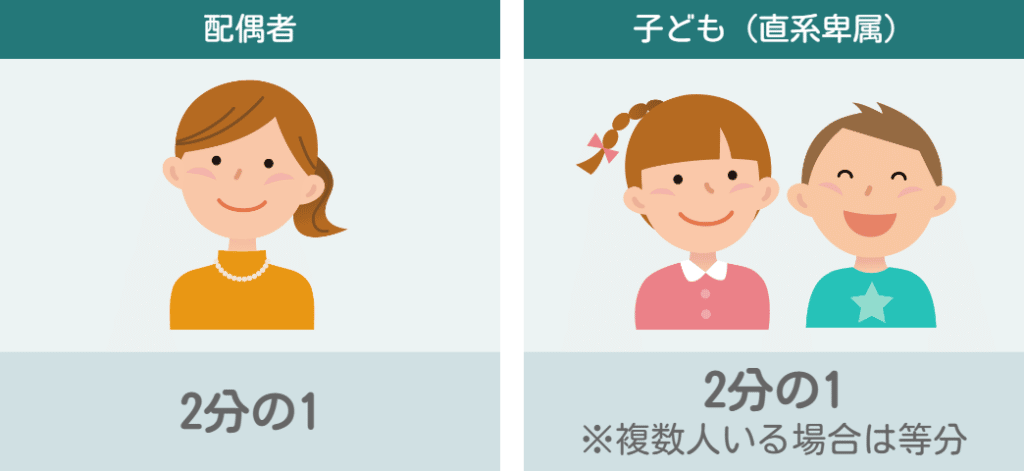

被相続人(亡くなった方)に、配偶者と子ども(直系卑属)がいる場合の相続割合は、

配偶者が2分の1、子ども(直系卑属)が2分の1です。

子どもが複数人いる場合には、その人数で等分します。

| シミュレーション計算例(相続財産が3億円で、配偶者Aと子どもB・Cが相続人の場合) 配偶者Aの相続分=3億円×2分の1=1.5億円 子どもBの相続分=3億円×2分の1×2分の1=7,500万円 子どもCの相続分=3億円×2分の1×2分の1=7,500万円 |

なお、相続人である子が既に亡くなっている場合は、その子ども(被相続人の孫)が代わりに相続(代襲相続)できます。

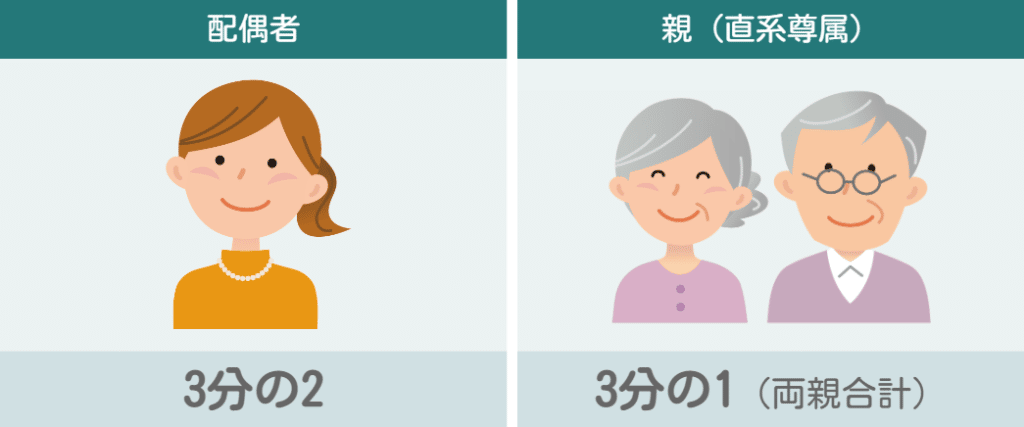

相続人が、被相続人(亡くなった方)の配偶者と親(直系尊属)である場合の相続割合は、

配偶者が3分の2、親(直系尊属)が3分の1です。

親全体で3分の1なので、両親がそれぞれ受け取る場合は6分の1ずつとなります。

| シミュレーション計算例(相続財産が3億円で、配偶者Aと父親B、母親Cが相続人の場合) 配偶者Aの相続分=3億円×3分の2=2億円 父親Bの相続分=3億円×3分の1×2分の1=5,000万円 母親Cの相続分=3億円×3分の1×2分の1=5,000万円 |

なお、相続人である親が既に亡くなっていて被相続人の祖父母が存命の場合は、祖父母が代わりに相続人となります。相続割合は祖父母合計で3分の1です。

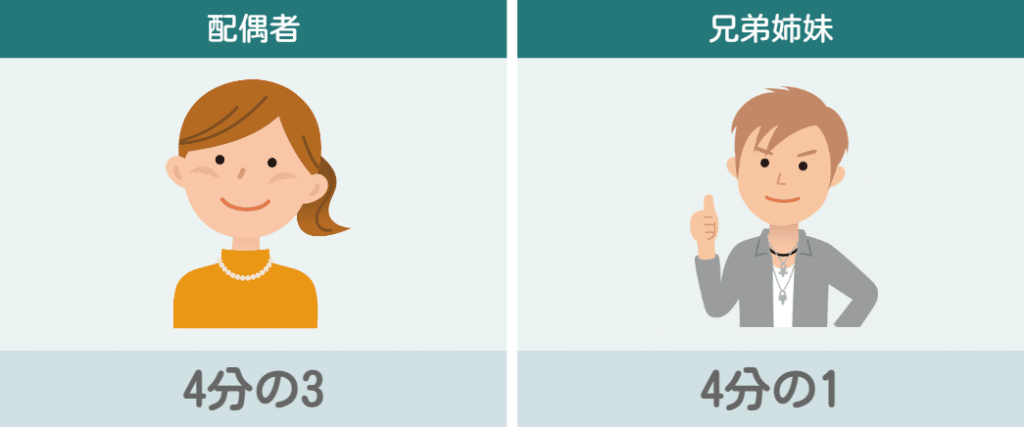

相続人が、被相続人(亡くなった方)の配偶者と兄弟姉妹である場合の相続割合は、

配偶者が4分の3、兄弟姉妹が4分の1です。

兄弟姉妹の全体で4分の1なので、兄弟姉妹が複数人いる場合は4分の1を人数で等分します。

| シミュレーション計算例(相続財産が3億円で、配偶者Aと兄B、弟Cが相続人の場合) 配偶者Aの相続分=3億円×4分の3=2億2,500万円 兄Bの相続分=3億円×4分の1×2分の1=3,750万円 弟Cの相続分=3億円×4分の1×2分の1=3,750万円 |

なお、相続人である兄弟姉妹が既に亡くなっている場合は、その子ども(被相続人の甥・姪)がいれば、代わりに代襲相続できます。

※代襲相続は1代限りで、甥の子、姪の子は代襲相続できません。

相続人が、被相続人(亡くなった方)の配偶者のみの場合の相続割合は、

配偶者が100%(遺産の全てを相続)です。

| シミュレーション計算例(相続財産が3億円で、相続人が配偶者のみの場合) 配偶者が3億円全てを相続します。 |

被相続人の配偶者が既に亡くなっていて子どもがいる場合、相続人は子どものみとなります。

相続人が子どものみの場合の相続割合は、

子どもが100%(遺産の全てを相続)です。

| シミュレーション計算例(相続財産が3億円で、相続人が子どもA・B・Cの場合) 子ども3人で3億円全てを相続するため、3分割します。 子どもAの相続分=3億円×3分の1=1億円 子どもBの相続分=3億円×3分の1=1億円 子どもCの相続分=3億円×3分の1=1億円 |

なお、相続人である子が既に亡くなっている場合は、その子ども(被相続人の孫)が代わりに相続(代襲相続)できます。

被相続人の配偶者も子ども(直系卑属)もいない場合、相続人は親(直系尊属)のみとなります。

相続人が親(直系尊属)のみの場合の相続割合は、

親(直系尊属)が100%、つまり遺産の全てを相続することとなります。

両親2人で相続する場合は、2分の1ずつ相続することになります。

| シミュレーション計算例(相続財産が3億円で、相続人が父親A・母親Bの場合) 父親Aの相続分=3億円×2分の1=1.5億円 母親Bの相続分=3億円×2分の1=1.5億円 |

なお、相続人である親が既に亡くなっていて祖父母が存命の場合は、祖父母が代わりに相続人となります。

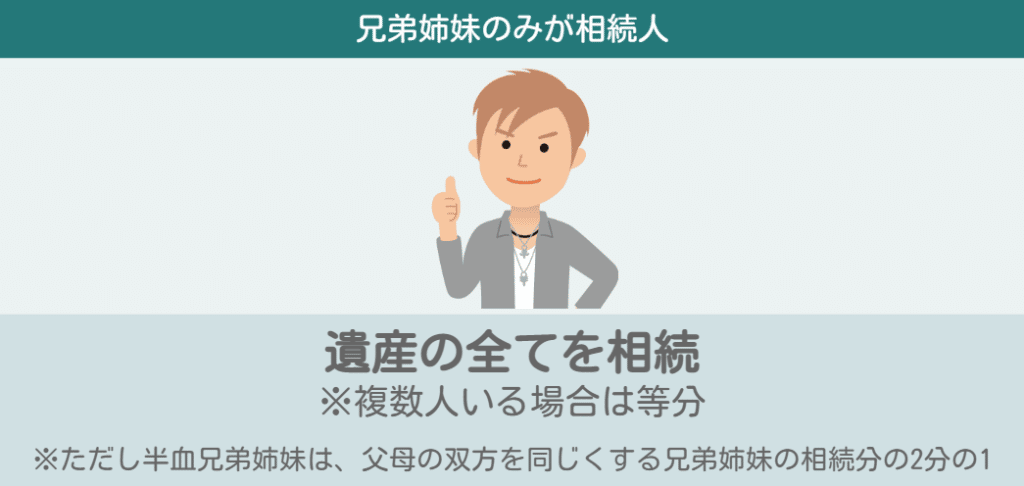

被相続人の配偶者も子ども(直系卑属)も親(直系尊属)もいない場合、相続人は兄弟姉妹のみとなります。

相続人が兄弟姉妹のみの場合の相続割合は、兄弟姉妹が100%となります。兄弟姉妹が複数人いる場合は、人数で等分して相続します。

| シミュレーション計算例(相続財産が3億円で、相続人が兄A・姉B・弟Cの場合) 3億円を兄弟姉妹3人で相続する。 兄Aの相続分=3億円×3分の1=1億円 姉Bの相続分=3億円×3分の1=1億円 弟Cの相続分=3億円×3分の1=1億円 |

※ただし、半血兄弟姉妹(父母の一方のみを同じくする兄弟姉妹)は、父母の双方を同じくする兄弟姉妹の相続分の2分の1となります。

なお、相続人である兄弟姉妹が既に亡くなっている場合は、その子ども(被相続人の甥・姪)がいれば、代わりに代襲相続できます。相続割合は同じです。

※代襲相続は1代限りで、甥の子、姪の子は代襲相続できません。

ここからは、法定相続分の相続割合をあなたの立場から探せる逆引きを用意しました。

以下からあなたの立場を選択・クリックし、ケースごとの相続割合を確認してみてください。

| あなたと亡くなった方の関係は? ・あなたが、故人の配偶者の場合 ・あなたが、故人の子どもの場合 ・あなたが、故人の親の場合 ・あなたが、故人の兄弟姉妹の場合 |

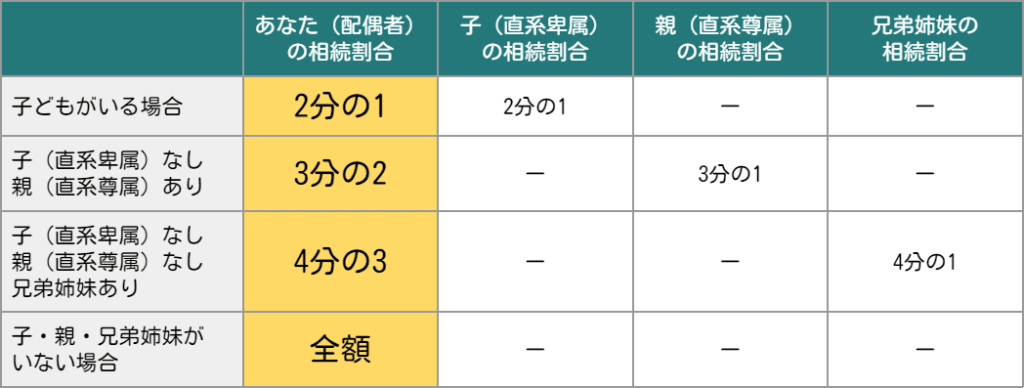

あなたが亡くなった方の配偶者の場合、法定相続においては「必ず相続人」となります。ただし、相続人の組み合わせパターンによって相続割合は違ってきます。

あなたが受け取れる相続割合は、❶子どもがいる場合は2分の1、❷子なしで親(直系尊属)がいる場合は3分の2、❸子も親もおらず兄弟姉妹がいる場合は4分の3、❹子も親も兄弟姉妹もいない場合は遺産の全額となります。

※子や兄弟姉妹が亡くなっていたとしても、その子どもがいる場合には子どもが代わりに代襲相続しますので、「いない」ことにはなりません。この点は注意してください。

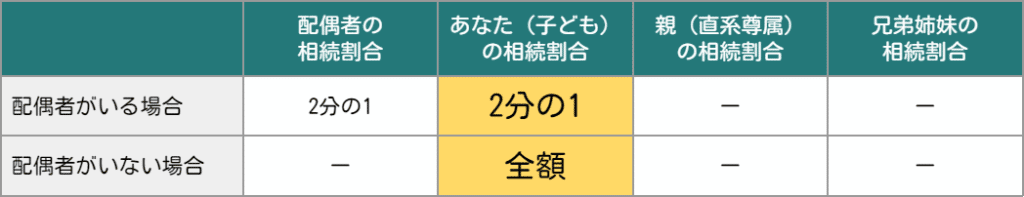

あなたが「亡くなった方の子ども」の場合、法定相続においては相続順位が第1順位となります。組み合わせによって、以下の相続割合を受け取れます。

あなたが受け取れる相続割合は、❶故人の配偶者(あなたから見ると親)がいる場合は2分の1、❷故人の配偶者が死亡している場合は遺産の全額となります。

なお、子どもが複数人いる場合は、2分の1を子どもの数で等分して受け取ります。

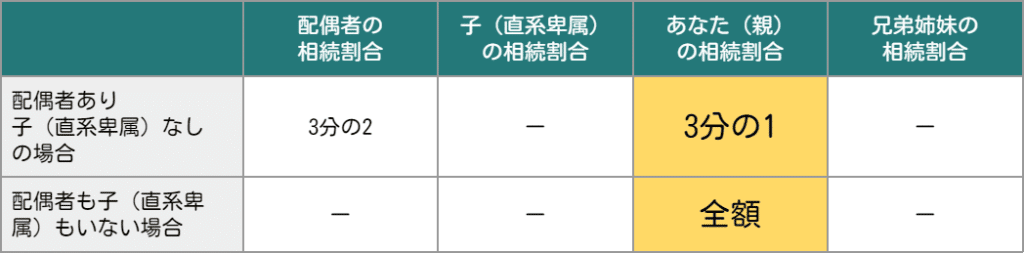

あなたが「亡くなった方の親」の場合、法定相続においては相続順位が第2順位となります。そのため、第1順位である「亡くなった方の子どもや孫」がいない(または亡くなっている)場合のみ、相続人となり遺産を受け取れます。

組み合わせごとの相続割合は以下の通りです。

あなたが受け取れる相続割合は、❶故人の配偶者がいる(子はいない)場合は3分の1、❷配偶者も子もいない場合は遺産の全額となります。

なお、両親(2人)で受け取る場合は、2等分して受け取ります。

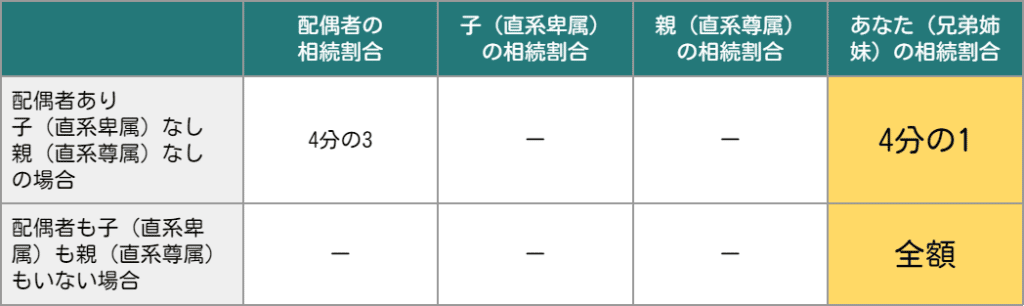

あなたが「亡くなった方の兄弟姉妹」の場合、法定相続においては相続順位が第3順位となります。そのため、第1順位である「亡くなった方の子どもや孫」も第2順位である「亡くなった方の親や祖父母」も誰もいない場合のみ、相続人となり遺産を受け取れます。

組み合わせごとの相続割合は以下の通りです。

あなたが受け取れる相続割合は、❶故人の配偶者がいるが、子も親もいない場合は4分の1、❷配偶者も子も親もいない場合は遺産の全額となります。

なお、兄弟姉妹が複数人いる場合は、人数で等分して相続します。

配偶者以外の法定相続人になれるのは、被相続人の「子ども」「親」「兄弟姉妹」が原則です。

ただし、法定相続人が相続開始時点で亡くなっている場合、その子どもがいれば、代わりに相続人となり、遺産を引き継ぐことができます。これを「代襲相続」といいます。

| 亡くなっている場合のほか、「相続欠格」「相続人廃除」の場合も代襲相続ができます。 ただし、相続人が「相続放棄」した場合には「初めから相続人ではなかった」という扱いになるため、代襲相続はできません。 |

亡くなった方の子どもが既に亡くなっている場合、その子ども(被相続人の孫)が生きていれば、代わりに相続人となり遺産を受け取れます。

| 例えば、亡くなった被相続人Aに配偶者Bと長男C・長女Dがいる場合、通常ならば配偶者Bと長男Cと長女Dが相続人となります。このケースで長女Dは既に亡くなっており長女Dの娘E(被相続人Aの孫)がいる場合には、相続人は配偶者B・長男C・孫Eとなります。 代襲相続の場合も相続割合は変わらず、孫Eは長男Cと同じ、遺産の4分の1を受け取れます。 |

相続順位が第1順位の代襲相続は何代でも続くものであり、孫も死んでいる場合は「ひ孫」が、ひ孫も亡くなっている場合は「玄孫」が代襲相続することができます。

亡くなった方の親が既に亡くなっている場合、その親(被相続人から見ると祖父母)が代わりに相続人となり、遺産を受け取ることができます。

厳密に言うとこれは「代襲相続」とは言わないのですが、仕組みは同じですので一緒にここで紹介します。

| 例えば、被相続人Aが亡くなり、妻Bとの間に子どもがいなかったとします。第2順位は両親となりますが、Aの両親は既に他界していた場合、Aの祖母Cが存命であれば祖母Cが両親の代わりに遺産を受け取れる相続人となります。 この場合も相続割合は変わらず、妻Bが3分の2、祖母Cが3分の1を受け取れます。 |

同様に、祖父母も亡くなっている場合は、曾祖父母が代わりに相続できます。代わりに相続できる権利は何代までと決まりはないため、続く限り、何代でもさかのぼって代わりに相続可能です。

亡くなった方の兄弟姉妹が既に亡くなっている場合、その子ども(被相続人から見ると甥・姪)が代わりに相続人となり、遺産を受け取ることができます。

| 例えば、妻、子、親がいない被相続人Aが亡くなり、Aの兄弟姉妹3人(兄B・妹C・弟D)で遺産を分割することになった場合。弟Dが既に亡くなっている場合には、弟Dの娘E(Aの姪)が弟Dの遺産を代襲相続できます。 代襲相続の場合も相続割合は変わらず、兄B・妹C・姪Eはそれぞれ3分の1ずつ受け取れます。 |

被相続人の兄弟姉妹(第3順位)の代襲相続は、1代限りと決まっています。そのため、姪や甥が亡くなっているからといって姪の子や甥の子が代襲相続することはできません。

この記事では、初心者には理解しづらい「相続割合」について丁寧に分かりやすく説明してきました。最後に、もう一度簡単に本文の概要を解説します。

相続割合は、あなたの状況に応じて以下のチャートに従って進めば、簡単に分かります。

例えば、「配偶者がいる?」➡「YES」➡「子(直系卑属)がいる?」➡「NO」➡「親(直系尊属)がいる?」➡「YES」なら、相続人は配偶者と親となり、配偶者の相続割合は3分の2、親の相続割合は3分の1となります。

同じグループ(例えば親グループ)で相続人が複数人いる場合は、相続割合を人数で等分に分割します。例えば親の相続割合は3分の1ですが、親が2人とも健在なら6分の1ずつ相続します。

この記事を読んであなたの相続割合が理解できたなら幸いです。