弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

遺贈とは、遺言によって財産を引き継がせることをいいます。一般的には遺贈の相手は「相続人以外の人物や団体」となりますが、遺贈の相手を相続人とすることも可能です。

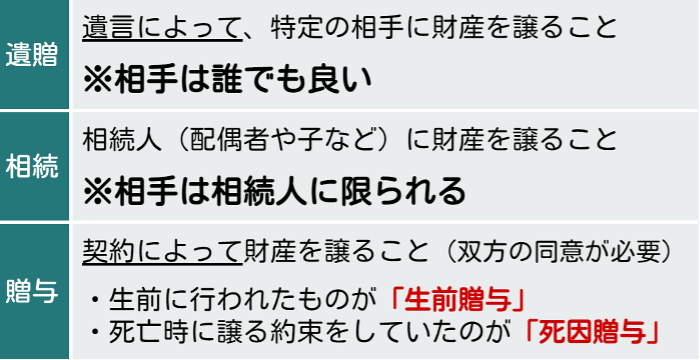

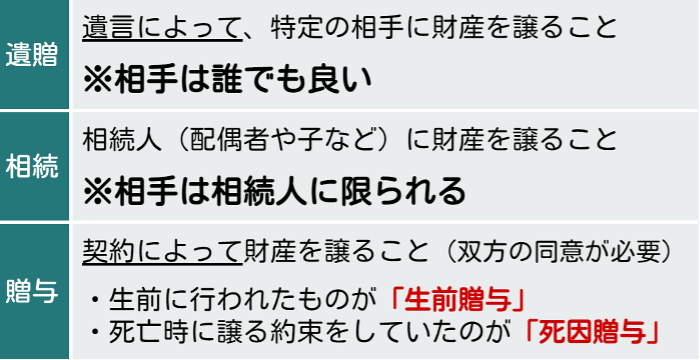

この記事を読んでいる方の中には、「遺贈」と「相続」「生前贈与」「死因贈与」の違いが分からないという方が多いのではないでしょうか。

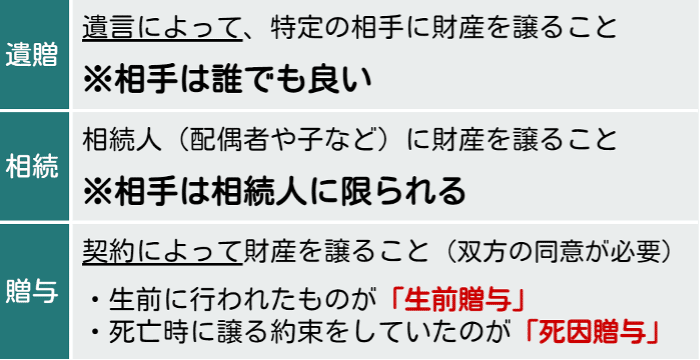

結論から言うと、これらの言葉の違いは以下の通りです。

ただし、言葉の違いだけでなく、手続きや適用される税金が異なってくるため、財産をのこしたい相手のことを考えるなら、さらに詳しく違いを理解しておく必要があります。

この記事では「遺贈とは何か」を詳しく解説するとともに、似ている言葉との違いをしっかり説明していきます。さらに後半では、遺贈の種類(包括遺贈と特定遺贈)、遺贈する場合の方法と注意点まで網羅的に解説していきます。

「遺贈」の意味を正確に理解したい方や、遺言を残して相続人以外に財産を残したいと考えている方は、ぜひこの記事を最後までお読みください。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

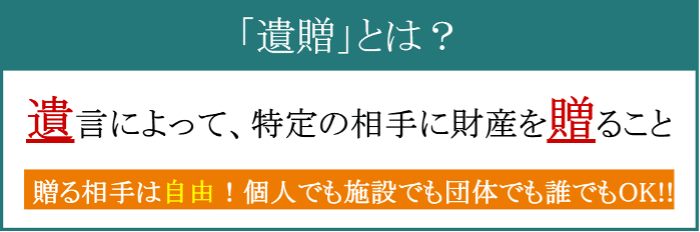

遺贈とは、遺言によって、特定の相手に財産を引き継がせることをいいます。一般的には遺贈の相手は「相続人以外の人物や団体」となりますが、遺贈の相手を相続人とすることも可能です。

意味が似ている他の言葉と混同しそうになったら、【「遺」言により、誰かに財産を「贈」ること】の頭文字で「遺贈」と覚えると良いでしょう。

相続をする相手は「相続人」に限定されますが、遺贈の相手は相続人でも良いですし、相続人でない他人でも構いません。

遺言がない場合、亡くなった方の財産は法定相続人が相続するため、法定相続人以外に財産を渡すことは困難です。そのため、法定相続人以外の人物や団体に財産を譲りたい場合に「遺贈」を使います。

遺贈の相手は誰でも良いので、もちろん法定相続人でも構いません。法定相続人とは、配偶者や子ども、または子どもがいない場合は親や兄弟が該当します。

ただし法定相続人に財産を渡したい場合は、一般的には「遺贈」ではなく「相続」を選ぶべきです。「遺贈」よりも「相続」を選ぶ方が税法上や手続き上のメリットが大きいからです。

※詳しくは、「法定相続人に対しては「遺贈」を使わない方が良い」で解説しています。

遺贈する相手(受遺者といいます)は、誰でも良く、制限はありません。

例えば、血縁関係のない愛人や身の回りの世話をしていた使用人でもいいですし、NPO団体などの「団体」でもいいですし、学校や施設などの法人でも構いません。また、相続人以外の親族(例えば従兄弟など)を受遺者に指定することもできます。

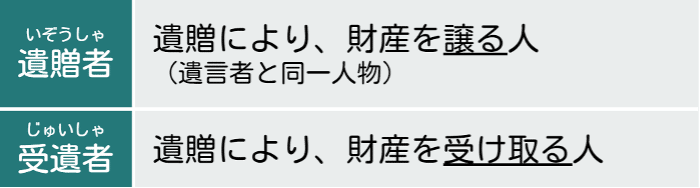

遺贈により財産を残す人を「遺贈者」といい、遺言により財産を受け取る人のことは「受遺者」といいます。

例えば、Aさんの遺言で「Bさんに〇〇の不動産を遺贈する」と指定があった場合、Aさんが遺贈者、Bさんが受遺者となります。

また、相続開始後に遺贈を履行する義務を負う人のことを「遺贈義務者」といいます。遺贈義務者は、遺贈の対象となる財産や権利を受遺者に引き渡す役割を担います。遺贈義務者は原則、相続人全員ですが、遺言執行者がいる場合には遺言執行者が遺贈義務者となります。

ここからの説明で出てくる単語なので、しっかり覚えておきましょう。

「遺贈」と似ている言葉に、「相続」や「贈与(生前贈与・死因贈与)」があります。混同してしまわないよう、しっかり違いを理解しておきましょう。

遺贈と相続の違いを表にまとめると以下のようになります。さらに詳しく文章で説明していきます。

| 遺贈 | 相続 | |

| 概要 | 遺言によって財産を無償で譲ること | 財産を相続人に移転させること |

| 財産を受け取る相手 | 受遺者人物でも団体でも制限なく指定可能 | 相続人 |

| 不動産登記手続き | 相続人全員+受遺者で登記が必要 ※ | 簡単かつスピーディーに行える |

※令和3年4月28日に公布された改正不動産登記法(当該改正部分についての施行期日は令和5年4月1日)においては、この遺贈による所有権移転登記は、相続人に対する遺贈に限り、受遺者が単独で申請することができるようになります。

遺贈と相続の大きな違いは、財産を受け取る相手です。遺贈の相手は相続人以外の第三者でも団体や施設でも構いませんが、相続の相手は「法定相続人」となります。

相続人に対しては「相続させる」「遺贈する」どちらも使うことが可能ですが、相続人以外の第三者に「相続させる」と書くことはできません。

遺贈と相続には手続き上の違いもあります。

例えば不動産登記手続きを行う場合、相続なら相続人が単独で相続登記(名義変更)できます。しかし遺贈の場合は、相続人全員+受遺者と共同で手続きする必要があり、必要書類もたくさん集めなければなりません。

それ以外にも、農地の取得や借地権・借家権の取得においても、遺贈より相続の方がスムーズに手続きが終わります。相続人となる相手に財産を譲る場合には、間違って「遺贈」と書かないで「相続させる」と書いた方が良いことを覚えておきましょう。

相続人ではない人物や団体に財産を譲りたい場合は、相続は選べないため「遺贈」を選びましょう。

相続人に財産を譲りたい場合は、登記や農地の取得など各種手続きをスムーズに進めるためにも、遺贈ではなく「相続」を選ぶのがおすすめです。

遺贈と贈与の違いを表にまとめると以下のようになります。さらに詳しく文章で説明していきます。

| 遺贈 | 贈与 | |

| 概要 | 遺言によって財産を無償で譲ること | 財産を無償で譲る契約のこと 生前に行われたものが「生前贈与」死亡時に譲る約束が「死因贈与」 |

| 財産を受け取る相手 | 受遺者人物でも団体でも制限なく指定可能 | 受贈者人物でも団体でも制限なく指定可能 |

| 受け取り主の合意 | 受遺者の合意は不要(遺言者の意思だけで成立) | 受贈者の合意が必要「もらいます」と合意した上での契約 |

| 課税される税金 | 相続税 | 生前贈与:贈与税死因贈与:相続税 |

| 放棄 | 受遺者は遺贈を放棄できる | 死因贈与の受贈者は、贈与者の死後に放棄できない |

※贈与には2種類あり、生前に贈られた贈与は「生前贈与」、死亡したらあげると約束してたものが「死因贈与」といいます。

遺贈と贈与の大きな違いは、「受け取る側の合意があるかないか」の部分です。

遺贈は、遺言者が自分の意思で「この人に財産を譲りたい」と残すものなので、受け取る相手の合意は要りません。

一方、贈与は「契約」なので、贈与の相手(=受贈者)の合意が必要となります。例えば不動産を生前に贈与する場合、受け取る相手も「不動産を譲ってもらいます」と合意した上で贈与が成立します。

課税される税金にも違いがあり、遺贈と死因贈与には相続税が適用され、生前贈与には贈与税が適用されます。

遺贈の場合、遺言による遺贈を受遺者が放棄できます(そもそも合意していないため)。しかし、死因贈与の受贈者は、生前に契約を結んでいるため、贈与者の死後に贈与を放棄することができません。

遺贈は放棄が可能ですが死因贈与は放棄できないため、相手に確実に財産を渡したい場合は「死因贈与」を選ぶと良いでしょう。また、贈与する財産が不動産の場合、死因贈与であれば仮登記が可能というメリットもあります。

ただし、受け取る相手が法定相続人の場合、不動産の死因贈与は遺贈より税金が高くなるデメリットがあります。

| 遺贈(特定遺贈) | 死因贈与 | |

| 登録免許税 | 法定相続人:0.4%法定相続人以外:2.0% | 一律2.0% |

| 不動産取得税 | 法定相続人:非課税法定相続人以外:4.0% | 一律4.0% |

メリットとデメリットを比較したうえでどちらを選ぶか決めると良いでしょう。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

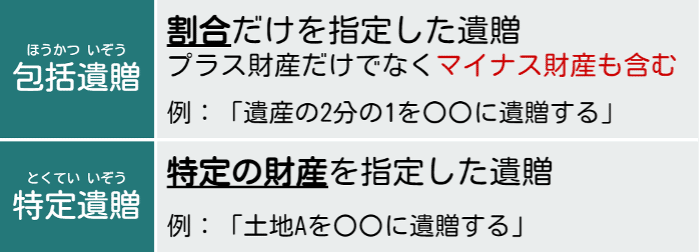

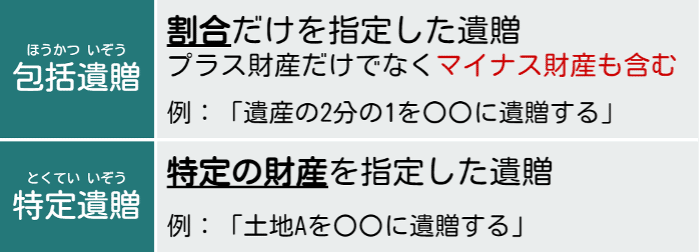

遺贈には「包括遺贈」と「特定遺贈」の2種類の形式があります。

それぞれさらに詳しく解説し、どちらを選ぶべきかのポイントも説明します。

包括遺贈とは、特定の財産を指定せず割合だけを指定する遺贈の方法です。

例えば、「全財産を妻〇〇に遺贈する」「遺産のうち2分の1を使用人△△に遺贈する」のように書かれたものが包括遺贈です。

遺産全体の割合を指定する方法なので、マイナスの財産(借金など)がある場合は、プラスの財産とマイナスの財産がまとめて遺贈されます。

包括遺贈の場合、具体的な遺産総額が分からなければ受け取れる財産が決定できないため、受遺者は相続人とともに遺産分割協議に参加しなければなりません。また、借金などの負債がある場合は指定した割合の分だけ借金も引き継ぐことになり、借金の金額が多ければ受遺者は遺贈の放棄手続きを検討することになる可能性があります。

一方、特定遺贈とは、特定の資産を指定する遺贈の方法です。

例えば、「東京都〇〇(住所)にある土地を孫Aに遺贈する」「B銀行にある預貯金500万円は愛人Bに遺贈する」という遺言は特定遺贈となります。

具体的な財産が指定されている特定遺贈の場合、法定相続人ではない受遺者は遺産分割協議に参加せずに財産を受け取れるメリットがあります。特定遺贈の場合は放棄も簡単なので、受遺者に負担をかけない遺贈方法と言えるでしょう。

包括遺贈と特定遺贈の2種類の方法のうち、どちらを選ぶか決めるポイントを以下の表にまとめました。

包括遺贈の場合、マイナスの財産があると一緒に引き継がなければいけなかったり、遺産分割協議に必ず参加しなければならなかったりと、デメリットが多くあります。

そのため、財産を指定する特定遺贈の方が、もらえる財産も明確で分かりやすく、受遺者の負担も少ないと言えるでしょう。

どちらにもメリット・デメリットがあるため、受遺者の立場にも配慮した上で、受遺者にも相続人にも納得してもらいやすい遺言書作成を心がけましょう。

ここまで、遺贈とは何かから遺贈の2種類の方法まで詳しく解説しました。

実際に「じゃあ遺贈を選んで、あの人に財産を譲ろう」と決めた場合にするべきことは、遺言書を書くことです。

遺贈の場合、以下の内容が必ず遺言に含まれるように書きましょう。

| ❶受遺者の(名前もしくは法人名) ❷受遺者の生年月日 ❸住民票に登録している住所 ❹【包括遺贈の場合】遺贈する財産の割合 ❺【特別遺贈の場合】遺贈する財産名と詳細(どの財産か特定できる情報) |

参考までに、特別遺贈の場合の遺言書の例文を載せておきます。

| 遺言書 (中略)第X条私は、私が有する金融資産のうち500万円を、私の内縁の妻〇〇(昭和XX年X月X日生、住所:東京都△△X丁目X番X号)に遺贈する。 |

なお、遺言は形式に則って書かないと無効になってしまう可能性があります。

できれば無効になりにくい「公正証書遺言」を選び、法律の知識を持つ公証人に作成してもらうと良いでしょう。有効な遺言書の書き方については、以下の記事もご覧ください。

また、受遺者と相続人がトラブルにならないよう、双方が納得しやすい遺贈の方法を考えたり、付記事項で思いを伝えたりする方法も有効です。遺言内容に悩んだら、弁護士に相談してみることをおすすめします。

| 弁護士法人サリュは無料相談を受け付けています |

| サリュでは、はじめての方や紹介者のいらっしゃらない方からのお問い合わせ・ご相談もお受けしております。 0120-181-398 受付時間:平日 10:00~18:00(年末年始・ゴールデンウィークを除く) メールでの無料相談受付 |

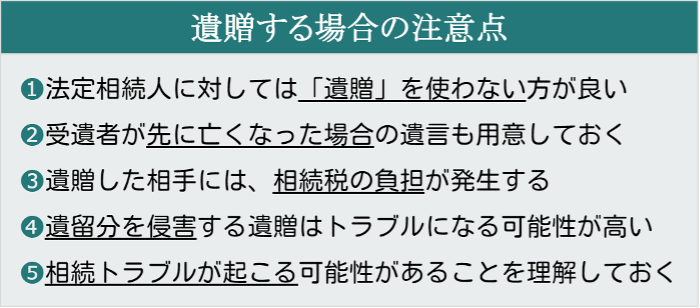

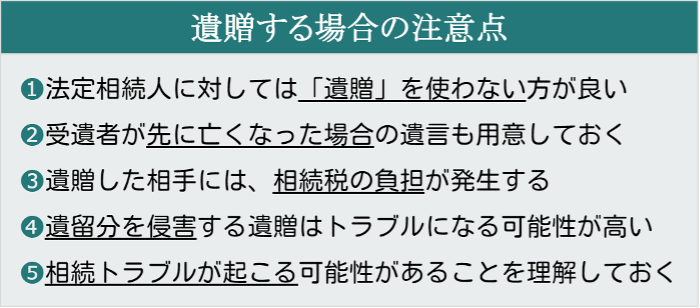

遺言書を書いて特定の相手に遺贈する場合には注意点がいくつかあります。必ず目を通したうえで、遺言書を作成するようにしましょう。

| 遺贈する場合の注意点 1. 法定相続人に対しては「遺贈」を使わない方が良い 2. 受遺者が先に亡くなった場合の遺言も用意しておくと良い 3. 遺贈した相手には相続税の負担が発生する 4. 遺留分を侵害する遺贈はトラブルになる可能性が高い 5. 相続トラブルが起こる可能性があることを理解しておこう |

「遺贈と相続の違い」でも解説した通り、財産を譲りたい相手が法定相続人の場合には「遺贈する」ではなく「相続させる」と遺言に書くことをおすすめします。

なぜならば、遺贈する、ではなく相続させる、とする方が、相続手続きの面で簡便であることが多いです。法定相続人に財産を譲る場合には、「遺贈する」ではなく「相続させる」と書くようにしましょう。

遺贈の場合、受遺者は他の法定相続人全員と共同で登記手続き申請をする必要があります。相続ならば、指定された相続人が単独で登記申請できます。

なお、前記のとおり、令和3年4月28日に公布された改正不動産登記法(当該改正部分についての施行期日は令和5年4月1日)においては、この遺贈による所有権移転登記は、相続人に対する遺贈に限り、受遺者が単独で申請することができるようになります。

相続人以外への特定遺贈の場合、農地法による農業委員会又は知事の許可が必要となります。一方、相続ならば許可は不要です。

遺言者よりも受遺者が先に亡くなった場合、その遺贈は無効になってしまいます。

例えば、遺言者の太郎さんが内縁の妻である花子さんに財産を遺贈する旨の遺言を残していたものの、先に花子さんが亡くなってしまうとその遺贈は無効となります。花子さんの相続人に受遺者の権利が移ることはありません。

こうした事態に備えて、「遺言者よりも先に受遺者が亡くなった場合には、受遺者の相続人へ遺贈する」という予備的な遺言をのこしておくと良いでしょう。

遺贈した相手には、受け取った金額(評価額)によっては相続税を支払う義務が発生します。遺贈相手(受遺者)に税負担をかけたくないなら、相続税を考慮して遺贈の金額を決めることも大切です。

相続税には基礎控除という考え方があり、【基礎控除額=3,000万円+(600万円×法定相続人の数)】を超えなければ、相続税はかかりません。

| 例:受遺者が法定相続人でない人物のみ(1人だけ財産を受け取る場合) 基礎控除額=3,000万円+(600万円×0人)=3,000万円 つまり、遺贈された財産が3,000万円を超える場合に、相続税を支払う必要あり |

| 例:受遺者が、法定相続人でない人物のみ+法定相続人2人の場合 基礎控除額=3,000万円+(600万円×2人)=4,200万円 つまり、遺贈された財産が4,200万円を超える場合に、相続税を支払う必要あり |

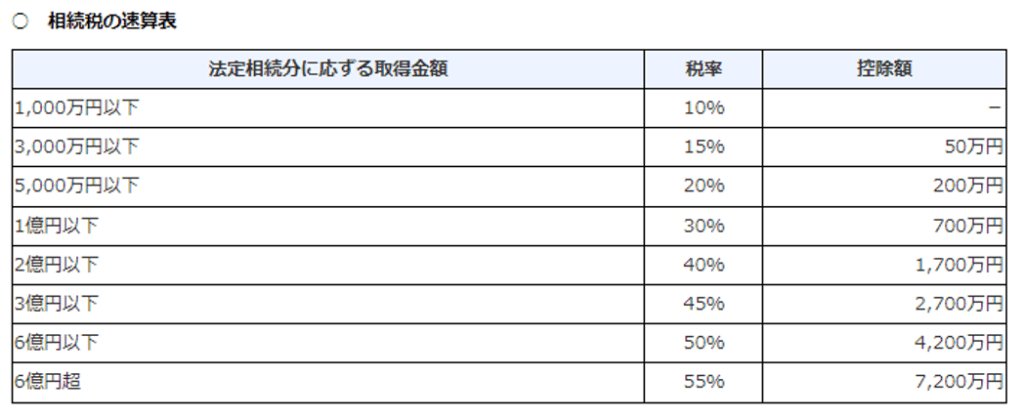

基礎控除を超えた残りの分に「相続税の税率」を掛けて相続税を算出します。

ただし、遺贈の相手が「配偶者や一等親の血族、孫養子以外」の場合には、相続税が2割増しで加算されます。相手が払うことになる相続税にも配慮して、遺言を残すと良いでしょう。

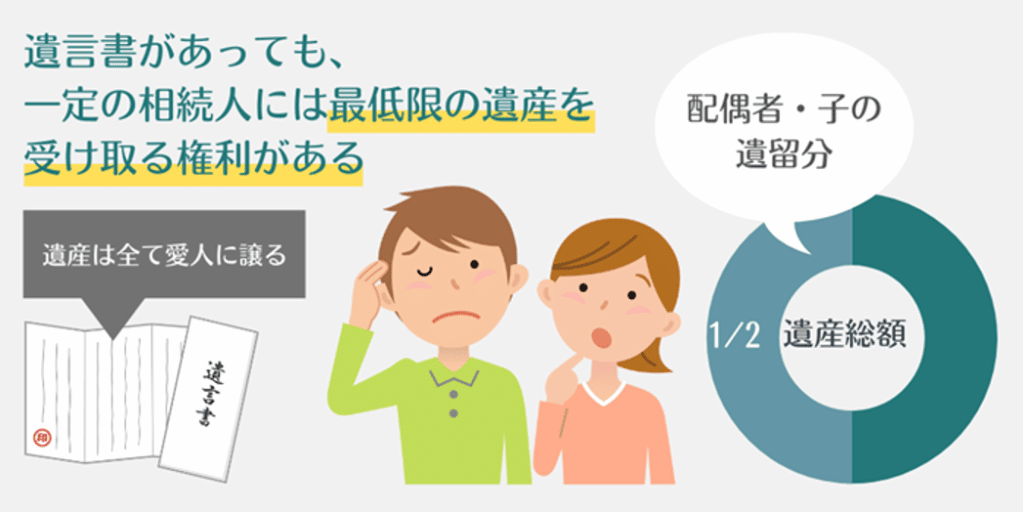

遺贈には、相続人ではない第三者や団体に財産を残せる大きなメリットがあります。しかし、その遺贈が他の相続人の遺留分を侵害する場合、「遺留分侵害額請求」を起こされ、トラブルになる可能性があります。

| 遺留分とは、一定の相続人(配偶者・子ども・親等) に最低限保障される遺産の取り分のことです。 例えば相続人が配偶者のみの場合、配偶者には「遺産の2分の1を受け取る権利」があります。 遺言で指定した内容によって遺留分が侵害されている場合、遺留分権利者は「遺留分侵害額請求」を行えます。請求を起こされたら、原則としてその侵害額は払わなければなりません。 |

遺留分トラブルにならないようにするためには、できれば遺贈する遺産を決める際に、遺留分に配慮した遺言作成を心がけましょう。

「トラブルになる可能性についても把握しているけど、どうしても遺留分を侵害するような遺贈を行いたい」という場合には、以下の記事もご覧ください。

遺留分トラブルは回避できたとしても、相続人以外への「遺贈」はそれだけで相続トラブルの火種になりがちです。

相続人は「当然、自分たちが相続するもの」と思っている可能性が高いからです。遺言書で初めて、相続人ではない人物や団体への遺贈を知ったら、「納得できない!」と思う相続人も多いことが予想できますよね。

遺贈を行う場合には、こうした相続人の不満を和らげたり、直接受遺者が相続人と顔を合わせない遺贈方法を選んだりするのが効果的です。

| 相続トラブルをできるだけ避けるためにできる配慮2つ ❶遺言書の「付言事項」で思いを伝える:遺言書の最後に遺言者の思いを記せる場所です。ここに書かれた内容に法的拘束力はありませんが、「なぜ遺贈を行うのか」の理由を丁寧に書き残すことで、相続人に遺言者の思いが伝わりやすくなります。 ❷包括遺贈を避けて「特定遺贈」を選択する:包括遺贈を選択すると、相続人ではない受遺者も「遺産分割協議」に参加しなければならなくなります。遺贈を好ましく思わない相続人がいると、敵意を向けられる可能性があります。そのため、できれば「特定遺贈」を選択し、協議に参加せずとも財産を受け取れるようにしておきましょう。 |

遺言書により法定相続人以外の相手に遺贈を行う場合、どうしても相続トラブルになりやすいものです。トラブルを回避し、確実に遺贈を実行するためには、遺言執行者を決めておくのがおすすめです。

遺言執行者とは、遺言の内容を実現させるために、相続人の代表としてさまざまな手続きを行う人のことをいいます。

遺言執行者は未成年者や破産者以外であれば誰でも指定できますが、相続人と受遺者がトラブルになりそうな遺贈では、第三者(例えば弁護士や司法書士など)を遺言執行者に選任しておくと安心です。

遺言書の中に「遺言者はこの遺言の執行者として下記の者を指定する」として、遺言執行者となる人の住所、事務所名があれば事務所名、名前、生年月日を書くことで指定できます。弁護士に依頼する場合、個人ではなく弁護士法人を指定すれば、その弁護士が退所していたとしても必ず別の弁護士が対応できるのでおすすめです。

(遺言執行者の指定)遺言者は、遺言で、一人又は数人の遺言執行者を指定し、又はその指定を第三者に委託することができる。

民法第1006条

遺言者の気持ち通りに遺贈を実現するために、遺言執行者を指定しておきましょう。

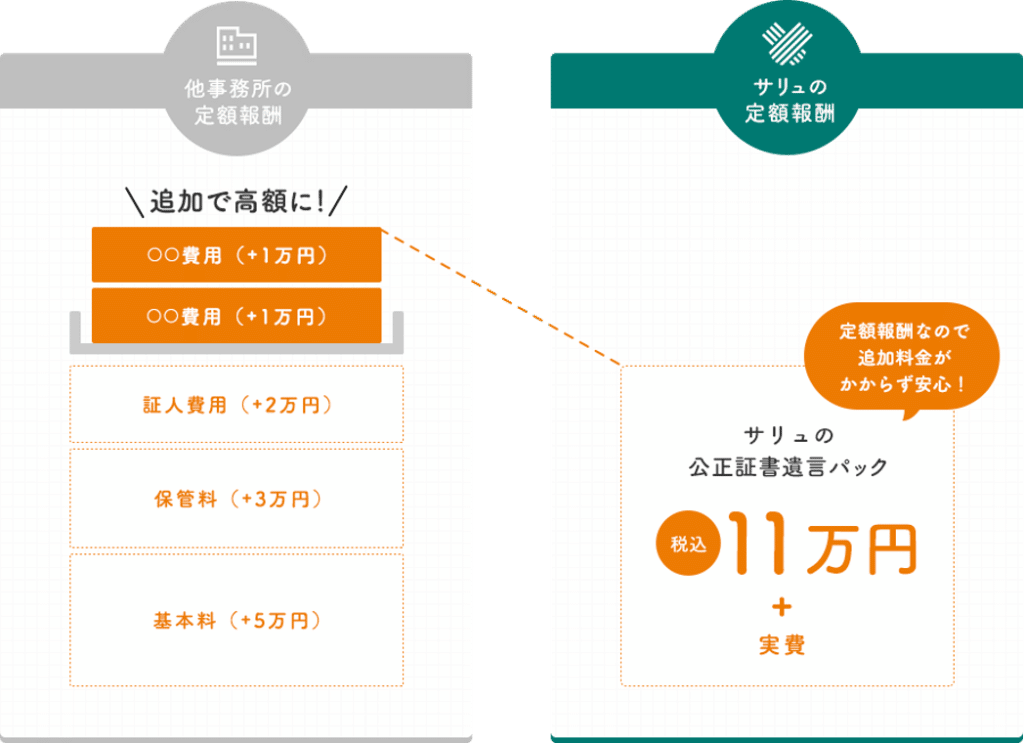

なお、当事務所(弁護士法人サリュ)では「公正証書遺言パック」という定額報酬のサービスを実施しており、財産一覧表から遺言書作成、公証役場での証人立会いまでトータルでサポートしております。遺言執行者の選定もオプションで対応可能です。

トラブルになりにくい遺言書の内容相談から遺言執行者の指定まで一貫してサポートいたしますので、ぜひお問い合わせください。

この記事では「遺贈とは何か」を詳しく解説するとともに、似ている言葉との違いを説明しました。

意味を混同しやすいですが、遺贈は「遺言によるもの」と理解すれば間違えにくいでしょう。遺贈は、相続人ではない相手に財産を譲りたい場合に使われる手段です。

遺贈する場合の注意点についても解説しました。

相続人に対しては「遺贈」も使えますが、遺贈をあえて選択してしまうと手続きが煩雑になるため、できれば「遺贈する」ではなく「相続させる」と書くようにしましょう。

また、遺贈する相手と相続人がトラブルにならないように配慮しておくことをおすすめします。

ぜひこの記事を参考にして遺言書を作成し、理想通りの遺贈を実現させてください。受遺者と相続人のトラブルが心配ならば、ぜひ事前に当事務所に相談いただければ幸いです。