弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「遺言を残そうと準備を進めていたら、遺留分という言葉が目に止まった。遺留分とはどのような権利なの?」

「父が亡くなり遺言が出てきたが、納得できないものだった。遺留分を主張できると聞いたけど、遺留分とは何?」

遺言を書くタイミングや相続手続きで、耳にする機会が増える「遺留分」。

聞きなれない言葉なので「どのような権利なのか?」「自分にも遺留分があるのか」など、基礎的な知識に疑問を持つ方は多いのではないでしょうか。

遺留分とは、一定の相続人(配偶者・子ども・親など) に最低限保障される遺産の取り分のことです。

遺言があったとしても、被相続人が亡くなった後の相続人の生活を保障するための権利として遺留分を主張できます。

ただし、誰にでも、遺留分が認められているわけではありません。

配偶者や直系卑属(子または孫など)、直系尊属(親または祖父母など)の中で、相続人に該当する人が対象です。

※あくまでも一例です

※詳しくは「遺留分が認められる範囲」を参照ください

被相続人の家族構成などにより遺留分割合も異なるので、遺留分を正しく理解しておかないと、知らず知らずのうちにあなたの遺留分が侵害されてしまうかもしれません。

そこで本記事では、遺留分の概要や対象となる財産、認められる範囲など、遺留分に関する基礎知識をまとめて解説しています。

あなたの遺留分が分かる算出方法も分かりやすくまとめているので、必見です。

遺留分を知らずに本来受け取れる大切な財産を失わないためにも、ぜひ参考にしてみてください。

| ※この記事で説明している「遺留分侵害額請求」は、相続開始日 が2019年7月1日以降である相続に適用されます。相続開始日が2019年6月30日以前の相続については「遺留分減殺請求」と呼ばれており、金銭請求ではなく現物返還などの違いがいくつかあります。 詳細は、「遺留分侵害額請求(遺留分減殺請求)とは?請求方法と注意点を解説」をご覧ください。 |

なお、当法人の弁護士が、動画でも遺留分のことを解説しています。こちらもぜひ、ご覧ください。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

遺留分(いりゅうぶん)とは、一定の相続人(配偶者・子ども・親など) に最低限保障される遺産の取り分のことです。簡単に言うと相続人が「最低でもこの割合だけは遺産を取得できる」と主張できる取り分を指します。

そもそも遺留分は、遺言の自由をある程度制限して、被相続人が亡くなった後の相続人の生活を保障するための権利です。

そのため、被相続人の意思を問わず、定められた割合で相続人が財産を取得できる点が特徴です。

例えば、法定相続人が妻と長男の場合、被相続人が「愛人に遺産を全額譲る」と遺言を残しても、妻と長男は遺留分に相当する相続財産を受け取る権利があります。

次の章より詳しく解説しますが、遺留分の対象者と大まかな割合は下記のとおりです。

| 遺留分がもらえる人 | ・配偶者 ・直系卑属(子どもまたは孫など) ・直系卑属がいない場合は、直系尊属(父母または祖父母など) ※被相続人の兄弟姉妹、甥や姪には遺留分は認められていない |

| 遺留分の割合 | ・配偶者のみの場合は、2分の1 ・配偶者と子の場合は、4分の1ずつ ・配偶者と父母の場合は、配偶者3分の1・父母12分の1ずつ ・子どものみの場合は、2分の1 ・父母のみの場合は、6分の1ずつ ※被相続人の兄弟姉妹には遺留分が無いため、兄弟姉妹の遺留分はゼロ |

遺留分がもらえる状況、遺留分がもらえる人、遺留分の割合や計算方法などについて、このあとさらに詳しく解説していきます。

※親は被相続人に子どもがいない場合のみ遺留分が認められる

遺留分が認められるのは、配偶者や直系卑属(子または孫など)、直系尊属(親または祖父母など)の中で、相続人に該当する人です。

ここでは、どのような範囲に遺留分が認められているのかご紹介します。

あなたに遺留分が認められているのか確認するためにも、参考にしてみてください。

配偶者は常に相続人であり、遺留分も常に認められます。

被相続人(故人)の子どもは相続順位が第1順位であり、遺留分も常に認められています。子どもが亡くなっている場合は、孫が代わりに相続人になり、遺留分が認められます。

被相続人(故人)の親は相続順位が第2順位であり、被相続人に子どもがいない場合のみ相続人になります。相続人になった時にだけ、遺留分も認められます。なお、両親ともに亡くなっている場合は祖父母が代わりに相続人になり、遺留分も認められます。

ただし、被相続人に子どもがいる場合は、相続人になれないため、遺留分も認められません。

被相続人(故人)の兄弟姉妹は相続順位が第3位で、被相続人に直系卑属も直系尊属もいない場合、法定相続人になります。しかし、遺留分は認められていません。

民法にも、遺留分は「兄弟姉妹以外」と記載されています。

(遺留分の帰属及びその割合) 第千四十二条 兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

出典:e-Gov法令検索 民法1042条

遺言がない場合には法定相続分を相続できるものの、遺言がある場合には遺留分を請求できないので注意が必要です。甥や姪も、遺言がない場合は、代襲相続によって法定相続分を相続できますが、遺言がある場合には、遺留分を請求できません。

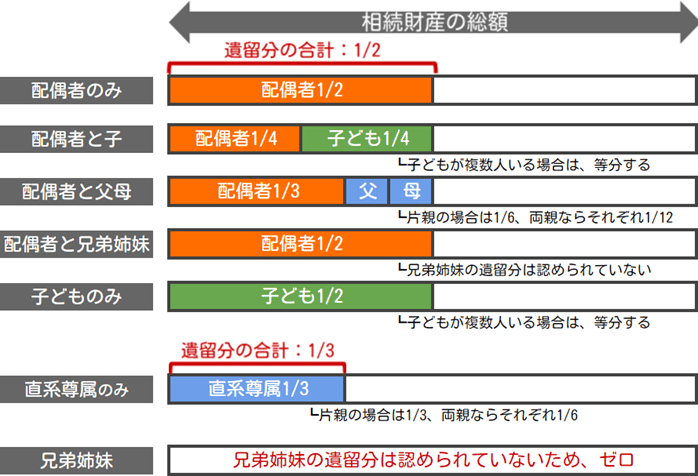

遺留分の対象者が分かったところで、どれくらい遺留分がもらえるのか気になるところでしょう。

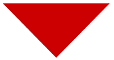

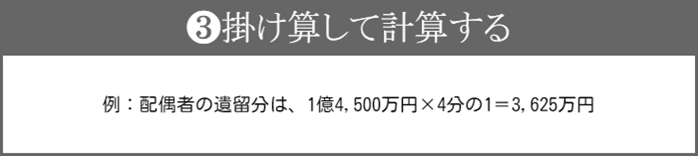

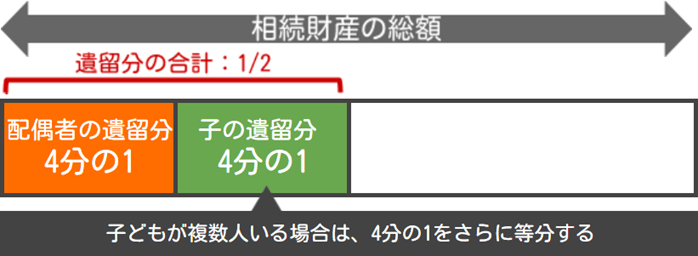

遺留分の割合は、相続人が配偶者のみの場合は2分の1、配偶者と直系卑属(子どもなど)の場合は4分の1ずつです。

配偶者と直系尊属(親など)の場合は配偶者3分の1と直系尊属6分の1、子どものみの場合は2分の1、直系尊属のみの場合は3分の1となります。

直系卑属や直系尊属が複数人の場合は、それぞれの割合を等分します。

ここでは、より詳しい遺留分の計算方法をご紹介します。

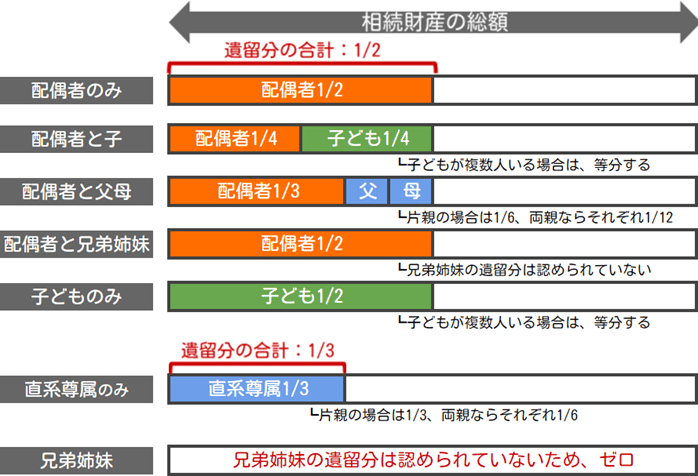

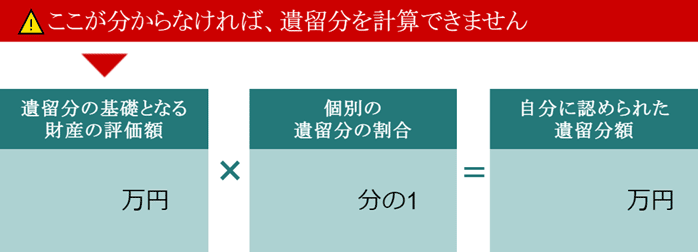

遺留分は【 遺留分の基礎となる財産合計 × 個別の遺留分割合 】で算出できます。

下記の3ステップで計算できるので、参考にしてみてください。

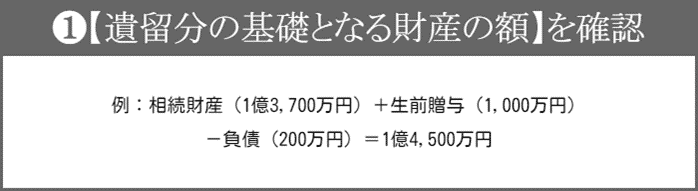

遺留分を求めるには、「遺留分の基礎となる財産」を確認する必要があります。

遺留分の対象となる財産は、大きく分けると下記の3つです。

| 遺留分の対象となる財産 | |

| 相続開始時の財産 | 相続開始時に亡くなった人が所有していた財産 <例>・不動産・現金預貯金 |

| 生前贈与した財産 | 相続開始1年以内の贈与 遺留分侵害があることを知って行った贈与 |

| 共同相続人の特別受益 | 相続開始10年以内の特定の相続人が相続での財産取得とは別に、生前贈与や遺贈で受けた利益 <例> ・生前に被相続人から受け取った結婚支度金 ・生前に被相続人から事業継承のために贈与された事業用資産 遺留分を侵害すると知って行われた贈与(期間制限なし) |

遺留分の基礎となる財産は、相続開始時の財産に贈与した財産を加え、債務を引いた額となります。

(遺留分を算定するための財産の価額)第千四十三条 遺留分を算定するための財産の価額は、被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額とする。

民法1043条

| 遺留分の基礎となる財産= 遺産(相続開始時に有した財産の価格)+贈与した財産-債務 |

| ※2019年6月30日以前に発生した相続(改正前)の「遺留分減殺請求」では、相続人に対する「特別受益」にあたる生前贈与の期間に定めがなく、10年より前に行われたものも全て含みます。 |

例えば、相続開始時に被相続人が有していた財産が1億3,700万円あり、10年以内の相続人への特別受益にあたる生前贈与の合計が1,000万円、負債が200万円の場合、遺留分の基礎となる財産は、1億3,700万円+1,000万円-200万円=1億4,500万円となります。

遺産の中に不動産などが含まれる場合は、相続人で評価方法を決めて評価額を算定して、全体の評価額を計算する必要があります。

遺留分の基礎となる財産の価額が分かったら、次にあなたに認められている遺留分割合を確認します。

以下の画像を見て、遺留分割合を確認してみてください。

例えば、あなたの長男A(被相続人)が亡くなり、長男Aには配偶者のみがいる場合(子どもはいない場合)、上の画像の「配偶者と父母」のところを見てください。父母に認められる遺留分割合は6分の1となります。もしあなたが片親なら6分の1、配偶者が存命ならばそれぞれ12分の1が遺留分です。

| 法定相続人の内訳 | 遺留分の計算式 |

| 配偶者のみ (直系卑属・直系尊属がいない) | 配偶者:遺留分の基礎となる財産 × 2分の1 |

| 配偶者と子ども(直系卑属) |

配偶者:遺留分の基礎となる財産 × 4分の1 |

| 子ども: 遺留分の基礎となる財産× 4分の1 (子どもが複数人いる場合は、等分する) (子どもが死亡していて孫がいる場合は、孫に遺留分が認められる) | |

| 配偶者と父母(直系尊属) | 配偶者:遺留分の基礎となる財産 × 3分の1 |

| 父母:遺留分の基礎となる財産 × 6分の1(父母それぞれ12分の1ずつ) (直系の両親が死亡している場合、祖父母に遺留分が認められる) | |

| 配偶者と兄弟姉妹 |

配偶者:遺留分の基礎となる財産× 2分の1 |

| 兄弟姉妹:遺留分は無し(ゼロ) | |

| 子どものみ | 子ども:遺留分の基礎となる財産× 2分の1 (子どもが複数人いる場合は、等分する) (子どもが死亡していて孫がいる場合は、孫に遺留分が認められる) |

| 直系尊属のみ (親または祖父母など) |

直系尊属: 遺留分の基礎となる財産× 3分の1 (両親の場合、6分の1ずつ) (直系の両親が死亡している場合、祖父母に遺留分が認められる) |

| 兄弟姉妹のみ | 兄弟姉妹の遺留分は認められないため、ゼロ |

最後に、遺留分の基礎となる財産に、個別の遺留分割合を掛けて、遺留分額を算出します。

| 遺留分=【遺留分の基礎となる財産】×【個別の遺留分の割合】 |

例えば、遺留分の基礎となる財産の評価額が1億4,500万円、個別の遺留分割合が6分の1の場合、遺留分額は1億4,500万円×6分の1=約2,417万円です。

このケースでは、相続により受け取る予定の金額(または受け取った金額)が2,417万円よりも少なければ、「遺留分が侵害されている状態」です。侵害されている金額を取り戻すための「遺留分侵害額請求」をする権利があります。

遺留分の計算をした結果、遺留分が侵害されている場合は、遺留分侵害額請求をする権利があります。

(遺留分侵害額の請求)第千四十六条 遺留分権利者及びその承継人は、受遺者(特定財産承継遺言により財産を承継し又は相続分の指定を受けた相続人を含む。以下この章において同じ。)又は受贈者に対し、遺留分侵害額に相当する金銭の支払を請求することができる。

出典:e-Gov法令検索 民法1046条

遺留分侵害額請求では、侵害されている遺留分額を金銭で取り戻すための請求を行えます。

あくまで「権利がある」だけなので、必ず「遺留分侵害額請求」を行使しなければならないわけではありません。また、他の遺留分権利者が請求しなくても、一人で遺留分侵害額請求を行うことは可能です。

相続人が最低限の遺産を確保するために設けられている制度なので、有効に活用しましょう。

| ※「遺留分侵害額請求」は、民法改正前には「遺留分減殺(げんさい)請求」という名称で、2019年6月30日以前に始まった相続については旧法の仕組みが適用されます。 現在の「遺留分侵害額請求」では「金銭請求(お金で取り戻す)」するものですが、旧法では「現物返還」が原則だったなど、いくつかの違いがあります。 遺留分減殺請求について知りたい方は、「 遺留分侵害額請求(遺留分減殺請求)とは?請求方法と注意点を解説」の記事をご覧ください。 |

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

前章で述べたとおり、遺留分が侵害されている場合、侵害されている金額を相手に請求する権利があります。

ここで気になるのが、「自分の今の状況では遺留分を請求できるのか?」ということではないでしょうか。この章では、あなたが遺留分を請求できる状況にあるか判断できるよう、具体的な事例を紹介していきます。

| 遺留分侵害が問題となるケース |

| ・遺言によって相続人間で相続できる財産に格差がある場合 ・法定相続人以外への多額の遺贈・贈与があった場合 ・故人が特定の法定相続人に多額の生前贈与等をしていた場合 ※遺留分権利者が被相続人から特別受益に該当する贈与等を受けていた場合には、遺留分侵害額から当該贈与等が控除されます。 以下では、そのような遺留分権利者の特別受益が存在しないことを前提として説明します。 |

「長男に全ての遺産を相続させる」という内容の遺言がある場合など、相続人によって相続できる財産に格差がある場合、遺留分が侵害されている可能性が高いといえます。

例えば、被相続人Aが亡くなり、遺産が5,000万円あったとします。

法定相続人は被相続人Aの妻B、被相続人Aの長男C、長女Dです。この事例において、遺言書に「長男に全ての遺産を相続させる」という内容が記載されている場合を考えてみましょう。

遺言に従えば妻Bと長女Dは遺産を1円も受け取れなくなり、遺留分が侵害されていることは明白です。このケースでは、妻Bの遺留分は4分の1、子どもはそれぞれ8分の1ずつです。つまり、妻Bは5,000万円×4分の1=1,250万円、長女Dは5,000万円×8分の1=625万円の遺留分が侵害されており、それぞれ長男Cに「遺留分侵害額請求」ができます。

「愛人に全ての遺産を遺贈する」という内容の遺言など、法定相続人以外の者に多額の遺贈・贈与があった場合も、遺留分が侵害されている可能性が高いといえます。

| この場合の「遺贈」とは遺言により遺産を譲ることです。「贈与」とは、あげる側ともらう側で合意を得て財産を譲ることで、生前贈与と死因贈与(死亡後に事前に指定した財産を贈与する旨の契約を結んだもの)があります。 |

例えば、被相続人Aが亡くなり、「愛人に全ての遺産(5,000万円相当)を遺贈する」との遺言があった場合を考えてみましょう。法定相続人は被相続人Aの長男C、長女Dです(Aの妻Bはすでに死亡)。

このケースでは、2人の子どもの遺留分割合はそれぞれ4分の1ずつです。つまり、長男C・長女Dはそれぞれ1,250万円(5,000万円×4分の1)の遺留分が侵害されており、それぞれ愛人 に「遺留分侵害額請求」をすることができます。

遺言書が残されていない場合にも、遺留分が問題になることがあります。例えば、故人が特定の相続人に多くの生前贈与をしていた場合です。多額の生前贈与により遺産が減ると、他の相続人が相続できる金額が少なくなり、結果的に遺留分に相当する金額を受け取れないからです。

例えば、下記のようなケースを考えてみましょう。

| 父親が亡くなって相続を開始したが、聞いていた遺産よりもかなり金額が少ないようだ。同居していた弟が、生前に多額の株式を受け取っていたのではないかと思う |

このケースでは、相続開始前10年以内に相続人にされた生前贈与のうち「特別受益」にあたるものは、遺留分を計算する上での基礎財産となります。こうした生前贈与があった場合、法定相続分として受け取った金額以外に、遺留分を請求できる可能性があります。

例えば、故人Aの法定相続人が長男A・次男Bのみの場合で、相続開始時点での故人の財産がゼロだったとします。しかし、故人が亡くなる10年以内に次男Bだけに1,000万円の生前贈与をしていたことが分かりました。この場合、長男Aは次男Bに250万円(1,000万円×4分の1)の遺留分侵害額請求をすることができます。

| ※特別受益とは、特定の相続人だけが被相続人から受け取った利益をいいます。具体的には、婚姻のための贈与、養子縁組のための贈与、生計の資本としての贈与、多額の生命保険金が該当します。特別な利益を計算に入れることにより、不公平を解消することができます。 |

| ※2019年6月30日以前に発生した相続(改正前)の「遺留分減殺請求」では、相続人に対する「特別受益」にあたる生前贈与の期間に定めがなく、10年より前に行われたものも全て含みます。 |

最後に、遺留分侵害額請求をする場合の理想的な進め方について解説します。

実は、遺留分侵害額請求には、定められた手順がありません。

しかし、遺留分侵害額請求の権利には時効があるため、時効前に行使した証拠を残しておくことが重要です。

ここでは、遺留分侵害額請求の基本的な4つのステップをまとめているので、参考にしてみてください。

遺留分侵害額請求を行うためには、まず「遺留分の基礎となる財産がいくらか」を調べる必要があります。そこから遺留分額を計算して初めて、「遺留分が侵害されているのか」「侵害されている遺留分がいくらか」を求められるからです。

財産を調べる方法には、自分で調べる方法と相続財産調査を依頼する方法があります。できるだけ正確な財産を知りたいならば、専門家(弁護士、司法書士、行政書士)に依頼する方法がおすすめです。

依頼する専門家によって対応できる範囲が異なるので、事前に対応範囲を確認しておくと良いでしょう。

| 依頼できる内容 | 弁護士 | 司法書士 | 行政書士 |

| 相続財産調査 |  |  |  |

| 内容証明郵便の作成 |  |  |  |

| 他の相続人との交渉 |  |

請求金額140万円以下の場合のみ、 認定司法書士に限り可能 |  |

| 遺留分侵害額の請求調停 |  |  |  |

| 遺留分侵害額の請求訴訟 |  |  |  |

遺留分侵害額請求の手段には決まりがなく、口頭で「遺留分侵害額を請求するよ」と相手方に伝えるだけでも行使したことになります。しかし、後々「言った言わない」になる可能性を考えると、時効より前に権利を行使した証拠を残すために、「配達証明付き内容証明郵便」を使う方法が安全です。

| Point 遺留分侵害額請求を行使する権利には、以下の2つの時効及び除斥期間があります。 ❶「相続が開始したこと」「遺留分が侵害されていること」を知ってから1年 ❷相続が開始してから(被相続人が亡くなってから)10年 時効を過ぎてしまうと遺留分侵害額を請求できなくなってしまうので、必ず時効よりも前に、送った日付と内容が分かるように書面を届けましょう。 |

内容証明郵便には、「遺留分侵害額請求を行使する意思」や日時、請求する相手が分かるように、以下の要素が含まれる書面を作りましょう。

| ・請求する人の名前(あなた) ・請求する相手(送付先) ・請求の対象となる遺贈・贈与・遺言の内容 ・遺留分侵害額に相当する金銭の支払いを請求する旨 ・請求する日時 |

配達証明付き内容証明郵便を送った後、相手方との協議がまとまったら、合意書を取り交わして、侵害された遺留分を返還してもらいます。

内容証明郵便を送っても合意が得られず、話し合いがまとまらない場合は、家庭裁判所に遺留分侵害額の請求調停を申し立て、解決を目指します。

調停とは、第三者が当事者間に入って「話し合い」で解決を図ることをいいます。遺留分の問題は多くの場合、親族間での紛争なので、できるだけ話し合いで解決することを目指します。

調停が成立したら、合意の内容を記載した調停調書が作成されます。

調停でも合意が成立しない場合には、訴訟で決着をつけることになります。請求金額が140万円を超える場合は地方裁判所、140万円以下なら簡易裁判所で訴訟を行います。

訴訟は、裁判所から提示された和解案に合意するか、判決が言い渡されることによって終了となります。和解でも判決でも強制執行が可能であり、強制執行が行われた場合は相手の財産を差し押さえることが可能です。

なお、遺留分侵害額請求を行った後、裁判上の請求を行わずにいた場合、5年で「金銭請求権」の時効を迎えます。時効を迎えた後、相手方に消滅時効を援用(相手が時効を主張して手続きを取ること)されてしまうと、請求が難しくなるため注意しましょう。

この記事では、遺留分の概要や対象者、算出方法、遺留分が侵害された場合の対処法などを解説しました。

遺留分について当事者同士で解決できればそれに越したことはありませんが、金銭が絡むため、どうしても複雑化・長期化しやすい問題です。

そのため、以下のようなケースでは弁護士への依頼を検討するのがおすすめです。

| 遺留分を弁護士に依頼すべきなケース ❶相手方が支払いを拒否しており、問題が長期化しそうな場合 ❷相続財産や生前贈与などの全体像が掴めない場合 ❸忙しくて遺留分の請求や調停などの準備ができない場合 ❹遺留分の割合や計算方法が分からない場合 ❺相手方との関係が悪く、交渉が面倒な場合 ❻遺留分の時効の完成が心配な場合 |

特に、相手方が遺留分の支払いに難色を示すようなケースでは、調停や訴訟にまで発展することがあります。早い段階で弁護士に相談し、交渉を有利に進めるための準備を万全に整えることをおすすめします。

弁護士に相談すべきか悩んでいる方は、以下の記事もぜひお読みください。

| 弁護士法人サリュは無料相談を受け付けています |

| サリュでは、はじめての方や紹介者のいらっしゃらない方からの お問い合わせ・ご相談もお受けしております。 0120-181-398 受付時間:平日 10:00~18:00 (年末年始・ゴールデンウィークを除く) メールでの無料相談受付 |

この記事では、遺留分の基礎知識をまとめて解説しました。

最後にこの記事を簡単に振り返ってみましょう。

〇遺留分とは一定の相続人(配偶者・子ども・親等) に最低限保障される遺産の取り分のこと

〇遺留分の対象となる財産は下記のとおり

・相続開始時の財産

・生前贈与した財産

・共同相続人の特別受益

〇遺留分が認められる範囲は下記のとおり

・配偶者には常に遺留分がある

・直系卑属(子ども)には常に遺留分がある

・直系尊属(親など)には遺留分がある場合とない場合がある

・兄弟姉妹・甥姪には遺留分がない

〇遺留分を算出するステップは下記のとおり

ステップ1:遺留分の基礎となる財産を確認する

ステップ2:個別の遺留分の割合を確認する

ステップ3:遺留分を計算して侵害されていないか確認する

〇遺留分が侵害されている場合は遺留分侵害額請求をする

遺留分の侵害が問題になるケースは下記のとおり

・遺言によって相続人間で相続できる財産に格差がある場合

・法定相続人以外への多額の遺贈・贈与があった場合

・故人が特定の法定相続人に多額の生前贈与等をしていた場合

〇遺留分侵害額請求をするステップは下記のとおり

ステップ1:遺留分侵害額を特定するための財産調査をする

ステップ2:配達証明付き内容証明郵便を送る

ステップ3:遺留分侵害額の請求調停を申し立てる

ステップ4:遺留分侵害額の請求訴訟を起こす

遺留分は、被相続人が亡くなった後の相続人の生活を保障する大切な権利です。

遺留分が侵害されていると気づいたときは、時効を迎える前に遺留分侵害額請求を行使しましょう。