弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「同居していると相続は有利になるの?」

「同居していたのだから、話し合いを有利にすすめて遺産を多く相続したい」

このように同居していた親が亡くなり、遺産相続の話し合いを有利にすすめたいと思っている方も多いのではないでしょうか。

結論から言いますと同居していたからという理由では、相続が有利になることはありません。

相続は、遺言がある場合などを除いて、基本的には法律に基づいて遺産を分割するのが原則となっています。民法には、同居していたから遺産相続が有利になるといった条文はありません。

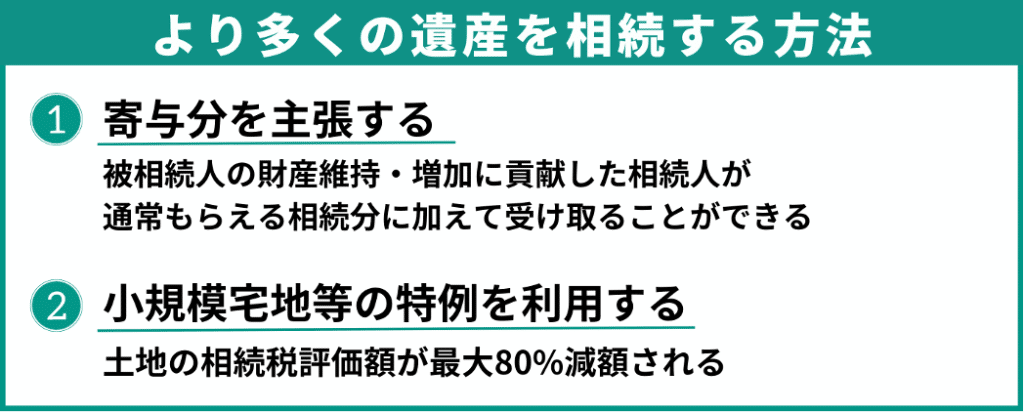

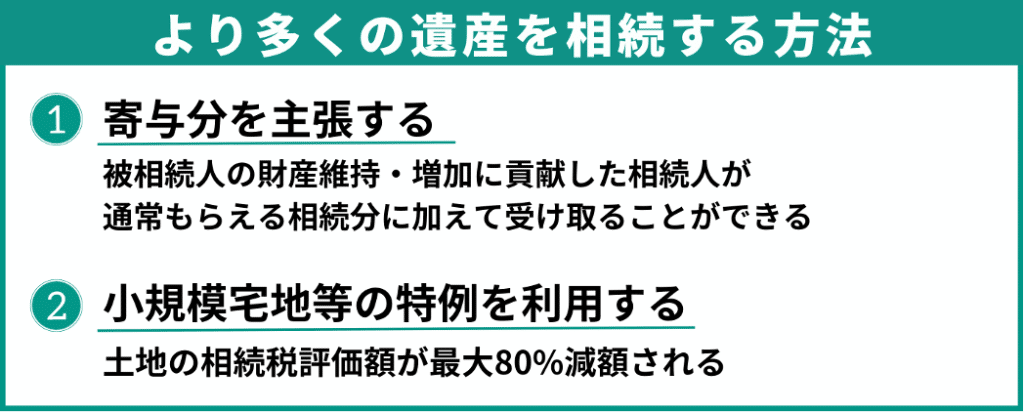

とはいえ、通常もらえる相続分に加算されたり、相続税が減額されるといったことで結果的により多くの遺産を相続する可能性はあります。

より多くの遺産を相続する方法は、以下2つです。

このことを知らずに「同居していたから相続を増やしてほしい」と主張しても、他の相続人に納得してもらうことは難しく、揉める原因となってしまうでしょう。

寄与分や小規模宅地等の特例を利用して相続で得をしたい場合は、正しく法律の理解に基づいて主張する必要があります。

そこでこの記事では、以下のことについて詳しくまとめました。

| 【記事のポイント】 |

| 同居しているだけでは相続が有利にならない理由 より多くの遺産を相続する方法 寄与分・小規模宅地等の特例が認められる場合の要件 相続の話し合いを円滑に進めるためのポイント |

この記事を読めば、同居している場合の相続で、より多くの遺産を獲得できる方法が分かります。

同居していた親が亡くなり、遺産分割を有利に進めたいと思っている人はぜひ最後までお読みください。

(なお、被相続人と同居していたことで、事実上遺言書の作成に関わり、同居している人にとって有利な遺言書が作成される場合もありますが、これは被相続人の意思にかかっており、同居していることと直ちに結びつくことではないことから、本記事では触れません。)

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

同居していた親が亡くなり、遺産相続の話を兄弟とする際に有利に進めたいと思うのは珍しいことではありません。

しかし、結論としては、親と同居していたとしても相続が有利になるわけではありません。

遺言書がある場合を除いて、相続は法律に基づいて遺産を分割する必要があるからです。

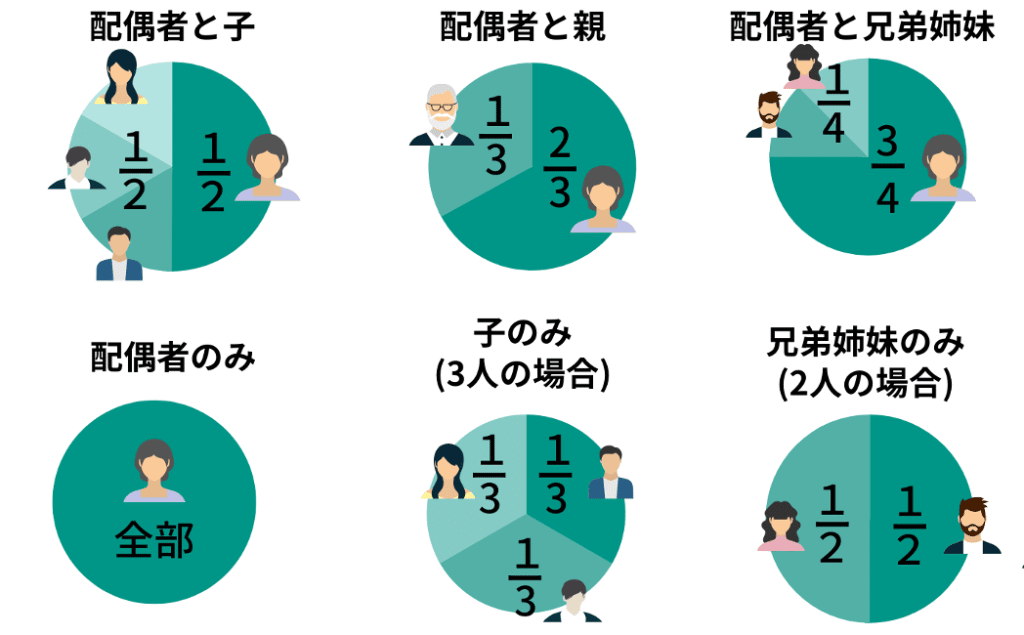

民法では、法定相続分について以下のように定められています。

| (法定相続分)第九百条 同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。 一 子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各二分の一とする。 二 配偶者及び直系尊属が相続人であるときは、配偶者の相続分は、三分の二とし、直系尊属の相続分は、三分の一とする。 三 配偶者及び兄弟姉妹が相続人であるときは、配偶者の相続分は、四分の三とし、兄弟姉妹の相続分は、四分の一とする。 四 子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の二分の一とする。 民法第900条:法定相続分 |

このように民法において法定相続分は、「同居している」「同居していない」ことに関わる文言はありません。そのため、遺産を分けるパターンは基本的には以下の通りです。

例えば、「母親が3年前に亡くなったあとに父と長男が一緒に暮らしていた。その父がつい先日亡くなった」という場合を考えてみましょう。

父親を被相続人としたとき、相続人が3人いて、同居していた長男・別居していた次男・別居していた長女の3人の場合でも、それぞれ3分の1ずつ均等に遺産を分割しなければいけません。

ですから3,000万円の父親の遺産があった場合には、それぞれ均等に1,000万円ずつ相続することになるのです。

このように相続人と相続の割合は法律で定められており、同居しているかどうかは関係ないのです。

ただし、同居していることで結果的に多く遺産をもらえるケースもあるので、次の章で詳しくご説明していきます。

同居しているからといって遺産分割が有利にならないと知って、落胆した方も多いかもしれません。

しかし、以下の2つのパターンにおいては、結果的に他の相続人よりも取得額が多くなる場合があるので、ご自身が当てはまるかどうか確認しておきましょう。

| より多くの遺産をもらえる2つのパターン |

| 寄与分を主張する 小規模宅地等の特例を利用する |

それぞれ詳しくご説明していきます。

被相続人と同居し、貢献していたことで寄与分の主張が認められると、法定の相続分よりも多く相続できることがあります。

寄与分とは、被相続人の財産維持や増加に貢献した人が、その度合いに応じて相続分に加えて受け取れる遺産のことです。

民法では、寄与分を以下のように定めています。

| (寄与分)第九百四条の二 共同相続人中に、被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者があるときは、被相続人が相続開始の時において有した財産の価額から共同相続人の協議で定めたその者の寄与分を控除したものを相続財産とみなし、第九百条から第九百二条までの規定により算定した相続分に寄与分を加えた額をもってその者の相続分とする。 民法第904条の2:寄与分 |

例えば、長男が父親の介護のために仕事を辞めて1日中介護をしていたにも関わらず、次男と同じ遺産の相続額だったとなると、納得いかないですよね。

そのような不公平をなくすために寄与分という制度があり、これをを利用することで、遺産分割の際に認められた分だけ多く相続することができるようになるのです。

ただし、寄与分が認められる要件は厳しく、他の相続人と揉めるケースもあるので、慎重に判断する必要があります。

寄与分を主張する場合の手順については、「寄与分を主張して相続を有利に進めるための手順」で詳しく解説します。

| 【相続権がなくても寄与分が認められるケースがある】 基本的に寄与分は、相続人にだけ認められる制度です。 そのため父親と長男夫婦が同居していて妻が父親の介護を献身的に行っていた場合でも、妻は相続人ではないため、寄与分の主張はできません。 しかし、2019年7月から施行された民法改正により「特別寄与料」という制度が創設され、相続人以外の親族でも寄与分を主張できるようになりました。 ただし、特別寄与料の主張ができるのは、通常の寄与分が認められる要件にプラスして以下の条件に当てはまる場合です。 主張できる親族 6親等内の血族、3親等内の姻族 請求期間 特別寄与者が相続の開始及び相続人を知った時から6か月、または相続開始の時から1年以内 このような要件を全て満たす場合に特別寄与料を求めることができるので、該当する可能性のある方は確認してみましょう。 特別寄与料については、以下の記事をご覧ください。 特別寄与料とは?請求すべき理由と認めてもらう7つのポイント |

被相続人と同居していた家を相続する場合は、「小規模宅地等の特例」を利用して相続税を軽減できる可能性があります。

小規模宅地等の特例とは、亡くなった人が自宅として使用していた土地を相続する場合に適用できる特例です。

この特例を使えば、相続税を算出する際の土地の評価額を最大で8割も減額できます。

例えば、5,000万円の土地を相続した場合は210万円の相続税がかかりますが、この特例を利用した場合には相続税がかかりません。

| 【特例を使わなかった場合】 |

| (相続財産5,000万円ー基礎控除額3,600万円)×税率15%=210万円 |

| 【特例を使った場合】 |

| 5000万円ー(5000万円×80%)=1000万円(土地の評価額) (相続財産1,000万円ー基礎控除額3,600万円)×税率=0円 |

特例を利用するには、細かい要件があります。当てはまるかどうかは「小規模宅地等の特例を利用して相続する手順」で確認してください。

前章でも解説したように、寄与分は同居していたからといって認められるわけではなく、生前にどのくらい貢献していたかによって判断されます。

例えば「仕事を辞めて親の介護をしていた」「家業を無給で手伝っていた」など、被相続人の財産の維持または増加に貢献した相続人に対して寄与分は認められます。

寄与分を主張する際の手順は、以下の通りです。

| 寄与分を主張し有利に進めるための手順 |

| 寄与分の7つの要件を確認して主張できるか判断する 遺産分割協議で寄与分を主張する調停を起こす |

それでは、まずは寄与分が認められる要件について詳しくみていきましょう。

まずは、寄与分の7つの要件を確認して、自分が寄与分を主張できるのかどうかを確認しましょう。

基本的に寄与分は、相続人にしか認められません。

そのうえで、寄与分が認められるためには7つの要件があり、全て満たしている必要があります。

| 【寄与分が認められる7つの要件】 寄与行為が相続開始前であること その寄与行為が被相続人にとって必要不可欠だったこと 特別な貢献であること 被相続人から対価を受け取っていないこと 寄与行為が一定期間以上であること 片手間ではなくかなりの負担があったこと 寄与行為と被相続人の財産の維持・増加に因果関係があること |

これらに全て当てはまる場合には、寄与分を主張すれば認めてもらえる可能性が高いと言えます。

ただし、これらのことを証明するための資料が必要となるのに注意しましょう。資料がない場合、寄与分が認められなかったり、認められたとしても少額になる可能性があります。

寄与分は相続人同士の話し合い(遺産分割協議)で自ら主張しなければ認められません。

そして他の相続人が納得し寄与分を考慮した遺産分割ができれば、それで終わります。

しかし、他の相続人も自分の相続分が減ってしまうので、すんなり認めてくれるケースは少ないです。

相続人の内一人でも合意してもらえなければ、遺産分割協議は不成立となり調停の申し立てを行うことになるでしょう。

遺産分割協議で寄与分を主張する際には、以下のことを試して説得してみてください。

| 【寄与分を認めてもらうためにできること】 |

| 資料・証拠を提示する 寄与料の内訳(資料に基づいた根拠のある計算式)を見せる 調停に移ると相続が長期化することを伝える |

遺産分割協議で認めてもらえなかった場合は、家庭裁判所に対して寄与分を定める調停の申し立てをします。

調停では、当事者双方から話を聞き、解決案やアドバイスを受け合意を目指した話し合いを行います。

この調停で話がまとまらなかった場合には、審判という手続きを行います。

審判では、裁判所が寄与分に関する証拠を精査し、最終的な判断を下すことになります。

このような流れで寄与分を主張することができますが、他の相続人と揉める原因となるのでしっかりと証拠となる資料を準備したり、専門家に依頼するのも円滑に話し合いをすすめるためで大切になるでしょう。

寄与分については、以下の記事で詳しく解説しているので、要件を満たしているという人は一読してみてください。

先ほどもお話しましたが、小規模宅地等の特例とは特に規模の小さな土地に対して、土地の相続税評価額が最大80%減額される特別な措置のことです。

この特例を利用できると相続税をかなり減額することができ、とてもお得な特例です。

減額割合が大きい分、厳しい決まりもあるためまずはご自身が当てはまっているのか確かめてみてください。

特例を利用する手順は、以下の通りです。

| 小規模宅地等の特例を利用する手順 |

| 特例の要件を確認する 必要な書類を準備し税務署に申告する |

それでは、順を追って説明していきます。

特例の対象となるのは、土地の面積などが一定以下の条件を満たすもので、土地の種類によって減額割合が以下のように決まっています。

| 土地の種類 | 限度面積 | 減額割合 |

| 特定居住用宅地等 (住宅がある土地) | 330㎡ | 80% |

| 特定事業用宅地等または特定同族会社事業用宅地等 (事業を行っていた土地) | 400㎡ | 80% |

| 貸付事業用宅地等 (貸していた土地) | 200㎡ | 50% |

さらに土地の種類によっても細かく適用要件が決められているので、ここでは特定居住用宅地等を相続した場合の要件について詳しく解説していきます。

小規模宅地等の特例は、同居していた相続人であれば使うことができます。

それに加えて以下のような人も特例を利用することが可能です。

| 【相続する人の要件】 |

| 被相続人の配偶者 被相続人と同居していた親族 |

被相続人と同居していた相続人と言っても住民票が一緒なだけではいけません。実際に同居していた実態がないとこの特例は使えないので注意してください。

| 【同居していなくても利用できるケース】 同居していた場合は適用されることが多いですが、実際には一緒に住んでいなくても利用できるケースがあります。 一時的に単身赴任をしていた場合 二世帯住宅の場合 被相続人が老人ホームに入居していた場合 このような場合でも要件に当てはまれば利用することができます。 詳しい要件については、 国税庁ホームページ「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」に記載されているので、確認してみてください。 |

小規模宅地等の特例は、被相続人が自宅として使っていた場合に適用することができます。

そして土地がどのように使われていたかによって、限度面積と減額される割合が決まります。居住用宅地の場合には土地面積が330㎡までです。

これを超えると適用されないというわけではなく、330㎡分には適用され超える分は減額されないという仕組みです。

例えば、土地の面積が400㎡だった場合、330㎡分は評価額が80%減額され残りの70㎡は通常の評価額として計算することになります。

さらに居住用宅地として相続した場合には、相続した人によって以下のように要件が異なってきます。

【居住用宅地等の場合の要件】

| 被相続人の配偶者 | 無条件で適用される |

| 被相続人と同居していた親族 生計を一にしていた相続人 | 相続開始直前から相続税の申告期限まで居住している 宅地等を相続開始時から相続税の申告期限まで有している |

配偶者であれば無条件で特例を適用することができます。

被相続人と同居していた場合には、亡くなる前にどのくらい同居していたかの制限はありませんが、亡くなった後、相続前の申告期限つまり10ヶ月間は住み続けることが要件になります。

特例の要件に当てはまり利用したい場合は、税務署へ申告する必要があります。

特例を利用することで相続税を支払わなくても良い場合にも、申告が必要なので忘れずに申告を行いましょう。

税務署へ申告する際には、以下の書類を準備します。

| 相続税の申告書 遺言書の写し又は遺産分割協議書の写し 被相続人の相続人全てを明らかにする戸籍謄本(相続開始の日から10日を経過した日以降に作成されたもの) 相続人全員の印鑑証明書 申告期限後3年以内の分割見込書(申告期限内に分割ができない場合) |

さらに相続する人によっても必要となる書類があるので、国税庁ホームページの「[手続名]相続税の申告手続」で確認してみてください。

そして、必要書類が揃ったら被相続人が住んでいた場所を管轄する税務署に持っていき手続きを行います。

原則として相続税の申告期限は、被相続人の死亡から10ヶ月後までとなっているので、遺産分割を速やかに行い、税務署に申告書を提出しましょう。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

先ほど説明した寄与分を主張する場合、話し合いが基本となるため、相続人同士による争いに発展する可能性が高まります。

相続争いになる理由は様々なケースがありますが、主な理由は次のようになります。

| 寄与が認められるか、金額についての相違 寄与分の証明についての相違 寄与分の支払い期限や方法についての相違 |

自分が負担した費用や労力などが特別の寄与に当たるのか、また寄与分の算定金額に相違が生じることがあります。

また相続人間では、自分が負担した費用や労力を証明するための証拠を提出する必要があり、それについての相違、さらに寄与分の支払い期限や方法についての相違が生じる可能性があるでしょう。

これらの相違が解決しない場合、相続人間での議論が長期化し、最終的には法的手段を取らなければならなくなることがあります。

では、どのように相続の話し合いを進めていけば、争うことなく円満に遺産分割を行うことができるのでしょうか。

円滑に進めるためのポイントは以下の3つです。

| 話し合いを円滑に進めるためのポイント |

| 相続に関連する法律の知識を持つ 中立の立場で話し合う 専門家を活用する |

遺産相続は人生において何回も経験することではないため、初めての方は特に知識が少ない人も多いのではないでしょうか。

話し合いを円滑に進めるためのポイントを知り、スムーズに遺産分割を進めていきましょう。

相続に関連する法律の知識を持つことは、相続の話し合いを行ううえでとても重要です。

知識がないまま話し合いを行うと、もらえるはずの相続分がもらえなかったり多くの相続税を支払うことになったりと損をしてしまうことがあります。

相続に関連する法律の知識には、次のようなものがあります。

| 例) 相続の手続き 相続財産の分配 遺言の作成 遺産分割協議 遺言執行 相続税 |

まずは、相続の手続きについて流れを理解し、これから行うべきことを順に把握していくと良いでしょう。

相続の流れについては、「遺産分割の手続きを徹底解説|期限別の流れと準備するもの」で詳しくご紹介しているので、ぜひ参考にしてください。

相続にかかわる財産や資産は、家族全員にとって重要なものであるため、あくまでも中立の立場で話し合うことが大切です。

感情的になったり自分の利益になるような話しかできない場合には、他の相続人も納得ができず話し合いがヒートアップしてしまうでしょう。

このような話し合いになってしまうと、寄与分を主張できる時でもなかなか他の相続人に納得してもらうことが難しくなります。

中立の立場で話し合いを行えるように、以下のことを意識しましょう。

| 感情的にならない 相手の意見を最後まで聞く しっかりと証拠を示す 事前に話すことをまとめておく |

このように相続人同士で考えや意見を聞き、理解することができる環境を作ることで、公平かつスムーズに遺産を分配することができるでしょう。

話し合いでは自分自身の意見や利益を追求することなく、相続人全員が望む結果を目指すことが重要です。

素人が相続に関する法律の知識をつけるのは、とても大変ですよね。また、話し合いで円満にと思っていても大きなお金が関わることもあり、トラブルを引き起こす可能性があります。

そこで円滑に進めるためには、専門家を活用することが有効です。

相続に関連する法律についての知識を持っている専門家は弁護士、税理士、司法書士、行政書士の4種類となります。

| 専門家 | 対応範囲 |

|---|---|

| 弁護士 | 相続全般に関連する法律についてのアドバイスを行う 相続人の代理人として他の相続人と交渉、遺産分割協議、調停への出席、遺産分割審判に関与する 調停・審判では寄与分に関する主張書面を作成できる 遺言書や遺産分割協議書などの書類の作成を行う |

| 税理士 | 相続税や贈与税に関するアドバイスを行う 税務申告書の作成、納税申告などを行う |

| 司法書士 | 不動産の相続登記、中立的な遺産整理業務 |

| 行政書士 | 遺産相続に関する行政手続きの代行を行う遺産証明書や遺産分割書などの作成、公正証明書の交付申請などを行う |

それぞれの専門家によって対応できる範囲は異なるため、どの専門家に依頼するのか検討する必要があります。

遺産分割などの話し合いを円滑に行いたい場合には、弁護士に依頼するのがおすすめです。相続は法律上の問題が多く含まれており、法律に基づいたアドバイスや援助が必要になります。

弁護士であれば相続に関することを全般的に相談でき、さらに話し合いを仲介してもらうことでお互いに感情的にならず話をすすめることができます。

さらにあなたが弁護士に依頼することであなたにとって有利な条件になるように交渉も行ってくれるでしょう。

同居していた親が亡くなった場合、相続をより多くもらいたいと思ってしまいますが、実際は法律に基づいて遺産を分割する必要があります。

兄弟3人が相続人の場合は、3等分に分割されることになり、有利にはなりません。

しかし、以下の2つの方法を利用することができればより多くの遺産をもらえる可能性があります。

これらの方法を利用する場合には、適用要件を満たさなければなりません。また寄与分は、他の相続人の相続分を減らすことになるので、揉める原因にもなります。

相続の話し合いを円滑に進めるためには以下の3つのポイントがあります。

| 話し合いを円滑に進めるためのポイント |

| 相続に関連する法律の知識を持つ 中立の立場で話し合う 専門家を活用する |

これらを参考に円滑に話し合いを進めてみてください。