弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「長男だけに遺産を渡すという遺言が遺されていた」「愛人に全財産を譲ると書かれていた」など、遺言に不公平な内容が書かれている場合にも、法定相続人には「最低限の財産(=遺留分)をもらえる権利」があります(ただし、亡くなった方の兄弟姉妹には遺留分はありません)。

この場合に気になるのが、「自分の遺留分割合はどのくらいだろうか」ということではないでしょうか。

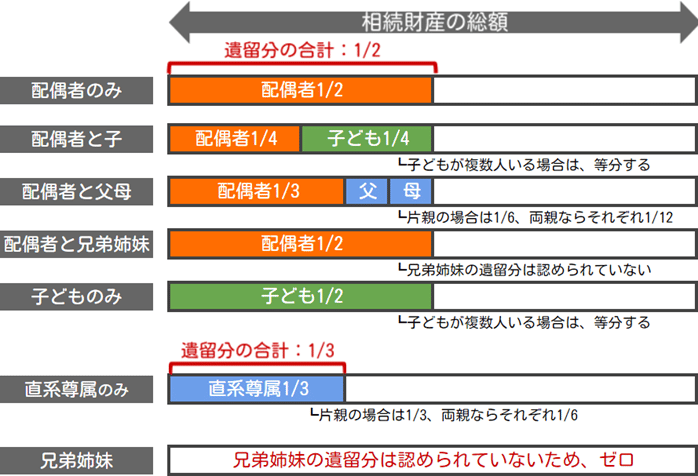

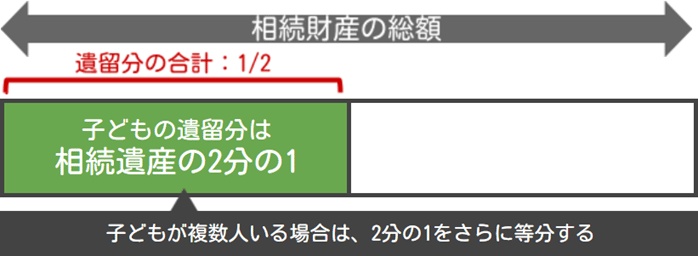

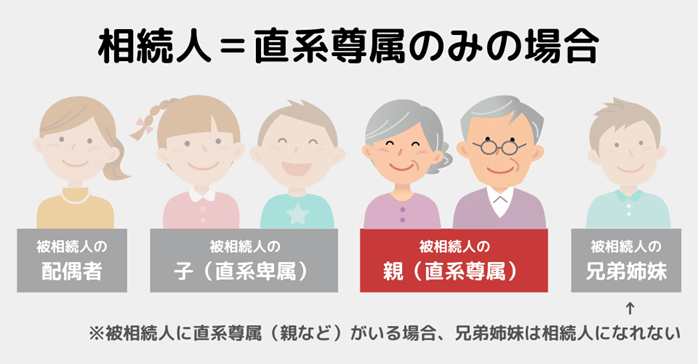

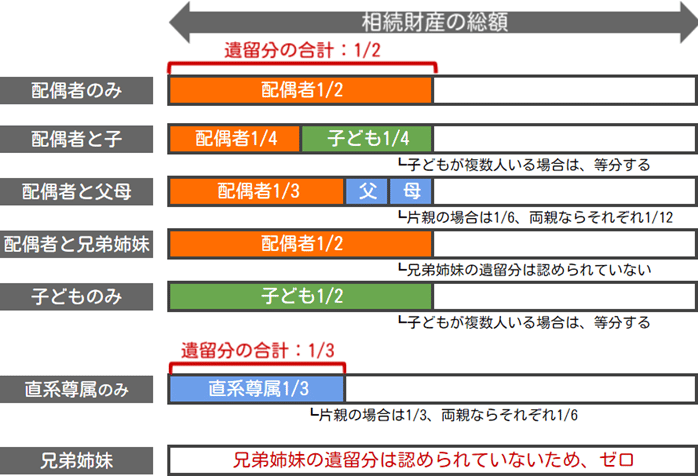

遺留分の割合は民法で定められており、基本的には「法定相続分の2分の1」となります。ただし、相続人が亡くなった方の直系尊属(親など)のみの場合には「法定相続分の3分の1」となります。また、子どもや親が複数人いる場合は、子どもや親の遺留分合計を等分することで割合を求めることができます。

| ※直系尊属とは、父母・祖父母・曽祖父母など直通する系統で前の世代に当たる人をいいます。養父母も含まれます。配偶者の父母や祖父母は含まれません。 ※直系卑属とは、子・孫など直通する系統で後の世代に当たる人をいいます。養子も含まれます。 |

イラストを見るとお分かりのとおり、相続人の内訳によって遺留分割合は変わります。そのため、まずご自身のケースでは誰が相続人になるのか確認した上で、遺留分割合を確認する必要があります。

この記事では、遺留分の割合のルールと、具体的な計算方法を7パターンに分けて詳しく説明していきますので、ご自身に当てはまるケースの章を読んでご自身の遺留分割合を確認してください。

| すぐに知りたい方向けの目次 ◆遺留分の割合①:相続人が配偶者のみの場合 ◆遺留分の割合②:相続人が配偶者と子どもの場合 ◆遺留分の割合③:相続人が配偶者と親(直系尊属)の場合 ◆遺留分の割合④:相続人が配偶者と兄弟姉妹の場合 ◆遺留分の割合⑤:相続人が子どもだけの場合 ◆遺留分の割合⑥:相続人が直系尊属(親など)の場合 ◆遺留分の割合⑦:相続人が兄弟姉妹のみの場合 |

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

遺留分では、誰がどれだけもらえるかが民法により定められています(民法第1042条)。

遺留分が認められる権利者とその割合について、順に見ていきましょう。

遺留分が認められる権利者は、被相続人(亡くなった方)の配偶者、子ども、直系尊属(親や祖父母)です。

【遺留分権利者】

| 配偶者 | 常に権利者 |

| 子ども(直系卑属) | |

| 父母(直系尊属) | 直系卑属がいない場合に権利者 |

この中で、配偶者と子どもは常に権利者となります。

子どもがすでに他界していて孫がいる場合は、代襲相続として孫に権利が回ってきます。

そして、子ども・孫を含む直系卑属(下の世代の直系血族)が一人もいない場合は、父母が権利者となるのです。

父母がすでに他界していても、祖父母など直系尊属がいる場合は、その者が権利者となります。

遺留分の割合は、遺留分権利者の続柄と人数によって異なります。

相続人の内訳別の遺留分割合を下表にまとめました。

【相続人の遺留分割合】

| 相続人 | 遺留分の割合 | 全員の遺留分の合計 | ||

| 配偶者 | 子ども | 親 | ||

| 配偶者のみ | 1/2 | ー | ー | 1/2 |

| 子どものみ | ー | 1/2(÷人数) | ー | 1/2 |

| 親のみ | ー | ー | 1/3(÷人数) | 1/3 |

| 配偶者と子ども | 1/4 | 1/4(÷人数) | ー | 1/2 |

| 配偶者と親 | 1/3 | ー | 1/6(÷人数) | 1/2 |

※表の「子ども」は直系卑属、「親」は直系尊属を含む

上表のとおり、遺産総額に対する遺留分の割合は、遺留分権利者全体で合計1/2になるようになっています(親のみの場合は1/3)。

なお、同じ続柄の権利者が複数いる場合は、定められた割合をさらに人数で割ります。

たとえば、権利者が「子どものみ」の場合で、子どもが3人いる場合は、1/2÷3人で、1人あたり1/6となります。

では、具体的なケースについて次章以降で見ていきましょう。

| すぐに知りたい方向けの目次 ◆遺留分の割合①:相続人が配偶者のみの場合 ◆遺留分の割合②:相続人が配偶者と子どもの場合 ◆遺留分の割合③:相続人が配偶者と親(直系尊属)の場合 ◆遺留分の割合④:相続人が配偶者と兄弟姉妹の場合 ◆遺留分の割合⑤:相続人が子どもだけの場合 ◆遺留分の割合⑥:相続人が直系尊属(親など)の場合 ◆遺留分の割合⑦:相続人が兄弟姉妹のみの場合 |

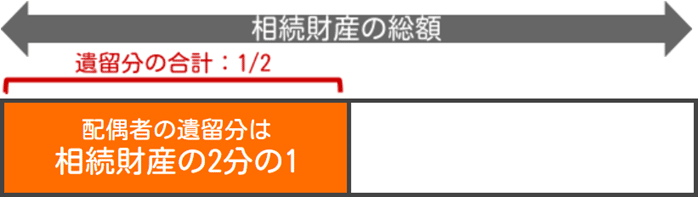

相続人(財産をもらう人)が、被相続人(亡くなった方)の配偶者のみの場合は、配偶者の遺留分の割合は遺産の2分の1です。

亡くなった方に直系卑属(子どもなど)も直系尊属(親など)も兄弟姉妹もいない場合、あるいはそれらの方が既に亡くなっていたり相続放棄したりしている場合に適用されます。

| 例:遺産の合計額が3億円の場合 配偶者の遺留分=3億円×2分の1=1億5千万円 |

例えば「遺産の全額(3億円)を慈善団体に寄付し、妻には遺産は渡さない」という内容で遺言書がのこされていた場合も、妻には遺留分があるので1億5千万円を請求する権利があります。

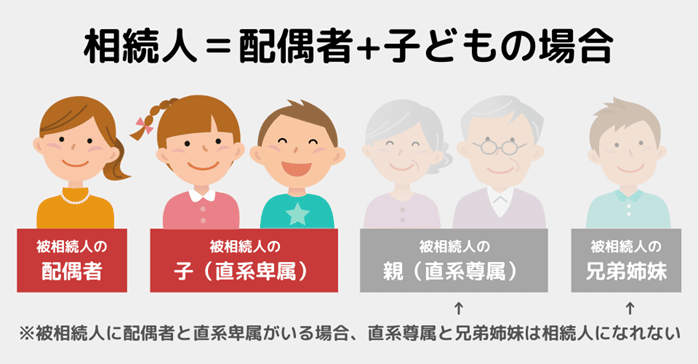

相続人(財産をもらう人)が配偶者と子どもの場合は、配偶者の遺留分が遺産の4分の1、子どもたちの遺留分が遺産の4分の1となります。子ども一人あたりの遺留分は、子どもの数が多いほど少なくなります。

例えば相続財産の合計が3億円の場合、配偶者の遺留分は7,500万円、子どもたちの遺留分は合計で7,500万円となります。

子どもが1人の場合、2人の場合、3人の場合に分けてさらに解説します。

配偶者の遺留分は4分の1、子どもの遺留分は4分の1です。

| 例:遺産の合計額が3億円の場合 配偶者の遺留分=3億円×4分の1=7,500万円 子どもの遺留分=3億円×4分の1=7,500万円 |

配偶者の遺留分は4分の1、子どもたちの遺留分合計は4分の1です。子どもが2人の場合は4分の1を2で割るため、8分の1ずつとなります。

| 例:遺産の合計額が3億円の場合 配偶者の遺留分=3億円×4分の1=7,500万円 子ども1人目の遺留分=3億円×4分の1×2分の1=3,750万円 子ども2人目の遺留分=3億円×4分の1×2分の1=3,750万円 |

配偶者の遺留分は4分の1、子どもたちの遺留分合計は4分の1です。子どもが3人の場合は4分の1を3で割るため、12分の1ずつとなります。

| 例:遺産の合計額が3億円の場合 配偶者の遺留分=3億円×4分の1=7,500万円 子ども1人目の遺留分=3億円×4分の1×3分の1=2,500万円 子ども2人目の遺留分=3億円×4分の1×3分の1=2,500万円 子ども3人目の遺留分=3億円×4分の1×3分の1=2,500万円 |

同様に、子どもが4人の場合は4分の1×4分の1、子どもが5人の場合は4分の1×5分の1…というように計算します。

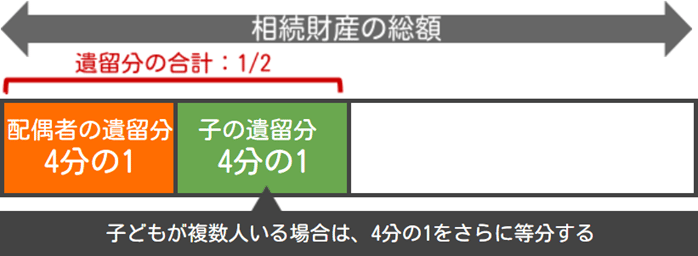

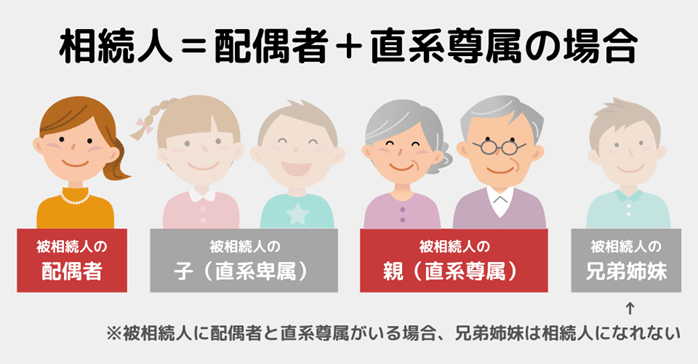

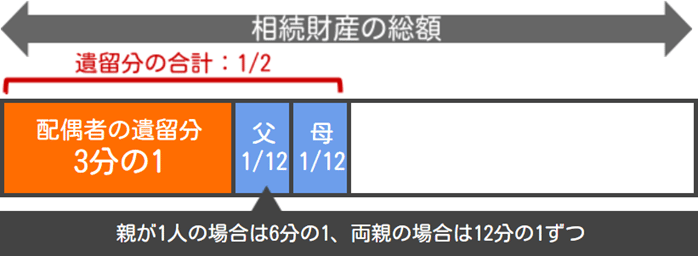

相続人(財産をもらう人)が、被相続人(亡くなった人)の配偶者と親の場合は、配偶者の遺留分が遺産の3分の1、親(直系尊属)の遺留分が遺産の6分の1となります。

なお、被相続人の両親がともに亡くなっていて祖父母が健在の場合には、祖父母が相続人になり、遺留分が認められます。

配偶者の遺留分は3分の2、親(直系尊属)の遺留分は6分の1です。

| 例:遺産の合計額が3億円の場合 配偶者の遺留分=3億円×3分の1=1億円 親(直系尊属)の遺留分=3億円×6分の1=5,000万円 |

配偶者の遺留分は3分の1、親(直系尊属)の遺留分合計は6分の1です。両親がそれぞれもらう場合、6分の1を2人で分けることになるため、父親が12分の1、母親も12分の1となります。

| 例:遺産の合計額が3億円の場合 配偶者の遺留分=3億円×3分の1=1億円 父親の遺留分=3億円×12分の1=2,500万円 母親の遺留分=3億円×12分の1=2,500万円 |

被相続人の両親が亡くなっていて祖父母が健在の場合には、最大4人の祖父母で「直系尊属の遺留分(6分の1)」を分割することになります。

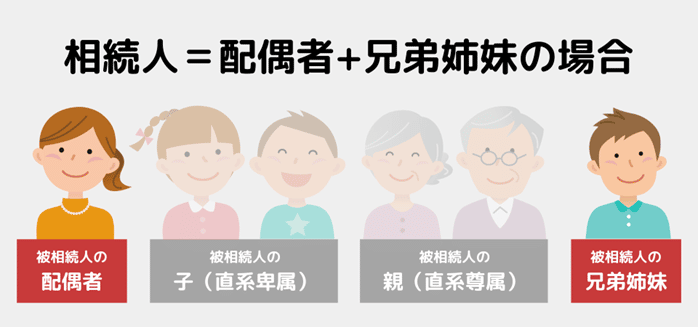

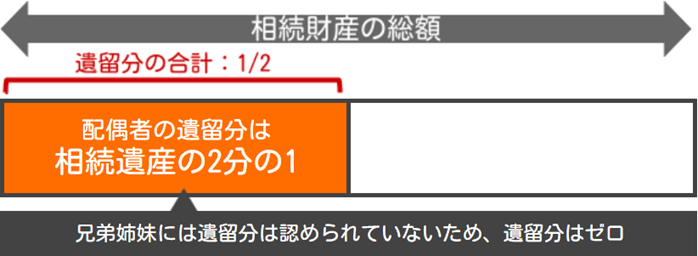

相続人(財産をもらう人)が、被相続人(亡くなった方)の配偶者と兄弟姉妹の場合、配偶者の遺留分の割合が遺産の2分の1で、兄弟姉妹の遺留分はありません。兄弟姉妹は、被相続人に子も直系尊属(親など)もいない場合には法定相続人になれますが、遺留分は認められていない点に注意しましょう。

| 例:遺産の合計額が3億円の場合 配偶者の遺留分=3億円×2分の1=1億5千万円 |

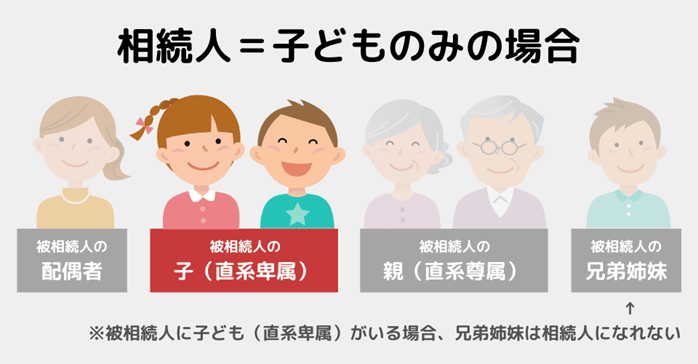

被相続人(亡くなった人)の配偶者がすでに亡くなっており、相続人が子どもだけの場合、子どもたちの遺留分合計は遺産の2分の1となります。

それを子どもの人数で割るので、一人あたりの遺留分は、子どもの数が多いほど少なくなります。

子ども1人の遺留分割合は2分の1です。

| 例:遺産の合計額が3億円の場合 子ども1人の遺留分=3億円×2分の1=1億5,000万円 |

子どもたちの遺留分合計は2分の1です。子どもが2人の場合は2分の1を半分にし、4分の1ずつとなります。

| 例:遺産の合計額が3億円の場合 子ども1人目の遺留分=3億円×2分の1×2分の1=7,500万円 子ども2人目の遺留分=3億円×2分の1×2分の1=7,500万円 |

子どもたちの遺留分合計は2分の1です。子どもが3人の場合は2分の1を3分割するので、それぞれ6分の1ずつとなります。

| 例:遺産の合計額が3億円の場合 子ども1人目の遺留分=3億円×2分の1×3分の1=5,000万円(遺産の6分の1) 子ども2人目の遺留分=3億円×2分の1×3分の1=5,000万円(遺産の6分の1) 子ども3人目の遺留分=3億円×2分の1×3分の1=5,000万円(遺産の6分の1) |

同様に、子どもが4人の場合は2分の1×4分の1、子どもが5人の場合は2分の1×5分の1…というように計算します。

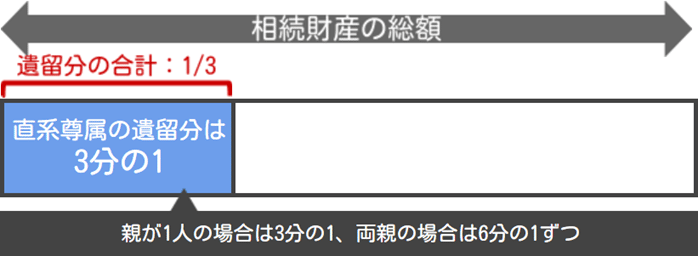

被相続人の直系尊属(親など)だけが相続人となる場合、遺留分の割合は遺産全体の3分の1となります。

なお、被相続人の両親が亡くなっており祖父母が健在の場合には、祖父母が相続人となり、遺留分が認められます。

被相続人(亡くなった方)の直系尊属が1人だけいる場合は、遺留分割合は3分の1です。

| 例:遺産の合計額が3億円の場合(片親) 片親(父親または母親)の遺留分=3億円×3分の1=1億円(遺産の3分の1) |

直系尊属の遺留分の合計は3分の1です。遺留分を受け取れる直系尊属が2人いる場合は、その3分の1を半分にして、それぞれ6分の1ずつとなります。

| 例:遺産の合計額が3億円の場合(両親とも顕在) 父親の遺留分=3億円×3分の1×2分の1=5,000万円(遺産の6分の1) 母親の遺留分=3億円×3分の1×2分の1=5,000万円(遺産の6分の1) |

直系尊属の遺留分の合計は3分の1です。遺留分を受け取れる直系尊属が3人いる場合(両親が他界していて2組の祖父母が健在の場合など)は、その3分の1を3分割するため、それぞれ9分の1ずつとなります。

| 例:遺産の合計額が3億円の場合(両親と祖母が顕在) 祖父の遺留分=3億円×3分の1×3分の1=約3,333万円(遺産の9分の1) 祖母Aの遺留分=3億円×3分の1×3分の1=約3,333万円(遺産の9分の1) 祖母Bの遺留分=3億円×3分の1×3分の1=約3,333万円(遺産の9分の1) |

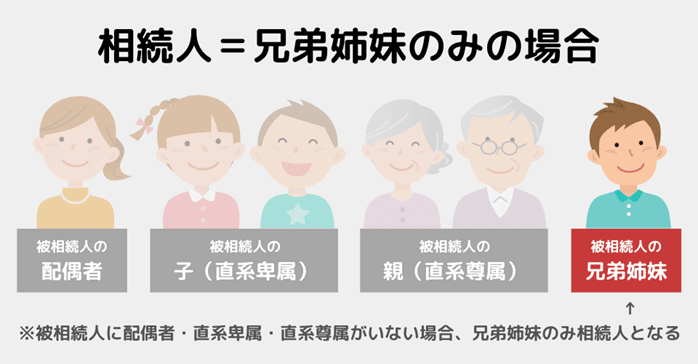

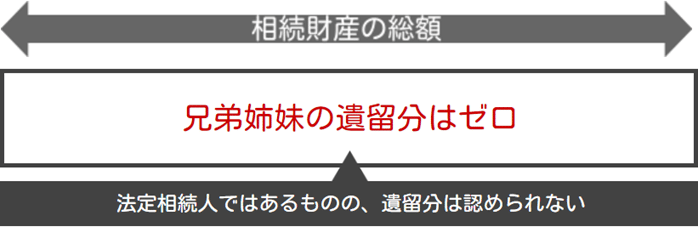

被相続人(亡くなった人)に、配偶者も直系卑属(子どもや孫など)も直系尊属(親や祖父母など)もおらず、兄弟姉妹のみの場合はどうでしょうか。

この場合、本来ならば兄弟姉妹が法定相続人となり、遺産の全てを受け取れるはずです。しかし遺言書がある場合は遺言書が優先され、兄弟姉妹の遺留分はゼロとなります。

「遺産は全て愛人に渡す」という遺言が作成されていた場合、残念ながら愛人に遺留分を請求することはできません。

| 例:遺産の合計額が3億円の場合 兄弟姉妹の遺留分=0円 |

1~7章でそれぞれのケースでの遺留分の割合がそれぞれどれくらいになるかを解説しました。この章では、遺留分の割合の決まり方についてもう少し詳しく解説していきます。

遺留分の割合は、「総体的遺留分(遺留分全体の割合)」と「法定相続分の割合」で決まります。

| 遺留分の割合=総体的遺留分 × 法定相続分の割合 |

ステップとしては、まず総体的遺留分が「3分の1」か「2分の1」かを確認し、その総体的遺留分に法定相続分をかけた割合が、個別的遺留分(それぞれの遺留分)となります。

兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

民法1042条(遺留分の帰属及びその割合)

総体的遺留分とは、遺留分の権利を持っている相続人の遺留分を全部足した合計が、相続財産の何割になるかを示したものです。

| 法定相続人の内訳 | 総体的遺留分 |

| 直系尊属(父母または祖父母など)のみが相続人の場合 | 相続財産の3分の1 |

| それ以外 (配偶者や子どもがいる場合) | 相続財産の2分の1 |

つまり、遺留分の合計は相続財産の「3分の1」もしくは「2分の1」となり、その3分の1もしくは2分の1を、遺留分権利者で分割するイメージです。

遺留分権利者が1人しかいない場合は、前項で解説した「総体的遺留分」がそのまま、その人の遺留分割合となります。

例えば、法定相続人が配偶者のみ(子どもなどの直系卑属がいない)の場合、総体的遺留分は相続財産の2分の1であり、その2分の1がそのまま配偶者の遺留分となります。つまり、3億円の相続財産があった場合、配偶者の遺留分1.5億円となります。

相続人が数人ある場合には、前項各号に定める割合は、これらに第九百条及び第九百一条の規定により算定したその各自の相続分を乗じた割合とする。

民法1042条(遺留分の帰属及びその割合)

法定相続人が複数人いる場合は、総体的遺留分に法定相続分の割合をかけて「個別的遺留分」の割合を出します。

| 個別的遺留分 = 総体的遺留分 × 法定相続分の割合 |

例えば、法定相続人が配偶者と子どもの場合、総体的遺留分は、相続財産の2分の1です。配偶者と子の法定相続分の割合は2分の1ずつなので、それぞれの個別的遺留分=2分の1×2分の1=4分の1ずつとなります。仮に相続財産が3億円なら、遺留分全体の合計(総体的遺留分)は1.5億円であり、配偶者と子どもの遺留分はその半分である7,500万円ずつとなります。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

ご自身のケースでの遺留分の割合が分かったら、あとは遺留分がいくらになるか計算してみましょう。

|

法定相続人の内訳 |

遺留分の計算式 |

|

配偶者のみ (直系卑属・直系尊属がいない) |

配偶者:相続財産の総額 × 2分の1 |

|

配偶者と子ども(直系卑属) |

配偶者:相続財産の総額 × 4分の1 |

|

子ども:相続財産の総額 × 4分の1 (子どもが複数人いる場合は、等分する) (子どもが死亡していて孫がいる場合は、孫に遺留分が認められる) |

|

|

配偶者と父母(直系尊属) |

配偶者:相続財産の総額 × 3分の1 |

|

父母:相続財産の総額 × 6分の1(父母それぞれ12分の1ずつ) (直系の両親が死亡している場合、祖父母に遺留分が認められる) |

|

|

配偶者と兄弟姉妹 |

配偶者:相続財産の総額 × 2分の1 |

|

兄弟姉妹:遺留分は無し(ゼロ) |

|

|

子どものみ |

子ども:相続財産の総額 × 2分の1 (子どもが複数人いる場合は、等分する) (子どもが死亡していて孫がいる場合は、孫に遺留分が認められる) |

|

直系尊属のみ (親または祖父母など) |

直系尊属:相続財産の総額 × 3分の1 (両親の場合、6分の1ずつ) (直系の両親が死亡している場合、祖父母に遺留分が認められる) |

|

兄弟姉妹のみ |

兄弟姉妹の遺留分は認められないため、ゼロ |

計算方法をより詳しく知りたい方は、以下の記事も参考にしてください。

遺留分の金額が分かったら、遺留分が侵害されていないかどうかを確認し、侵害されている場合は早めに「遺留分侵害額請求」を行いましょう。

「遺留分が侵害されている」というのは、遺贈・贈与などで、最低限保証される割合(=遺留分)に相当する財産を受け取れない状態をいいます。

例えば、故人に3億円の遺産があり、法定相続人が子どもが3人のみの場合、法定相続分どおりだと3人に相続が行われるはずです。ところが遺言で「長男のみに全ての財産を渡す」と指定されていることがあります。このケースでの子どもの遺留分はそれぞれ5,000万円ずつとなり、最低限5,000万円は受け取る権利があります。

このように、遺留分に相当する財産を受け取れていない場合は、遺留分を侵害している相続人(この場合は長男)に対して遺留分侵害額請求を行うことができます。

| 遺留分侵害額請求の流れ ❶遺留分侵害額を特定するための財産調査を行う ❷内容証明郵便を送る(相続開始から1年以内に) ❸それでも決着しない場合は、調停 ❹それでも決着しない場合は、訴訟 |

さらに詳しいやり方については、「遺留分侵害額請求(遺留分減殺請求)とは?請求方法と注意点を解説」の記事をご覧ください。

なお、侵害された遺留分を請求する権利には時効があり、最短1年で消滅してしまいます。早期解決したい方は、ぜひ当事務所にご相談ください。

| 弁護士法人サリュは無料相談を受け付けています |

| サリュでは、はじめての方や紹介者のいらっしゃらない方からの お問い合わせ・ご相談もお受けしております。 0120-181-398 受付時間:平日 10:00~18:00 (年末年始・ゴールデンウィークを除く) メールでの無料相談受付 |

この記事では、法定相続人が相続で最低限もらえる「遺留分」の割合について、相続人の内訳7パターンごとに詳しく解説しました。

最後にもう一度まとめると、遺留分の割合は以下のようになります。

図解で見てみると遺留分の割合自体はすぐ分かるもので難しくはありません。しかし、実際に遺留分割合を使って遺留分の計算をする際には、遺留分の基礎となる財産がどのくらいあるのかを明らかにする必要があります。

財産の評価が難しい場合や遺留分の計算が難しい場合など、遺留分で分からないことがあるなら、弁護士に相談してみることをおすすめします。