弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

*注意:本記事は令和5年に相続が開始した事案を想定して作成しています。

「特別受益に時効ってあるの?」

「10年以上前に贈与を受けている場合でも、特別受益の持ち戻しはできる?」

結論からお伝えすると、遺産分割において特別受益に時効はありません。

そのため、他の相続人が生前に贈与・遺贈を受けている場合は、何年前であっても特別受益の主張ができます。特別受益が認められれば、持ち戻して公平に遺産分割が可能です。

ただし、例外として10年間の期限が設けられているケースもあります。

このように、特別受益の時効についてはややこしく、場合によって扱いが異なるので注意が必要です。

また、生前の贈与・遺贈が全て特別受益になるとは限りません。

特別受益になる財産とならない財産がありますので、主張を考えている場合は事前に把握することが大切です。

そこで、この記事では、特別受益の時効について詳しく解説したうえで、特別受益の概要についてもわかりやすくお伝えします。

| 本記事の内容 |

| ・特別受益の時効と例外の10年期限について ・特別受益の対象となる財産・ならない財産 ・特別受益が対象となった場合の遺産分割の計算方法 ・他の相続人に特別受益がある場合にやるべきこと |

この記事を最後まで読んでいただくと、他の相続人に特別受益があった場合にやるべきことがわかり、不利なく遺産分割を進めるヒントが見つかります。

相手方の特別受益を主張して、不利なく遺産分割を行いたい方は、最後まで読み進めてください。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

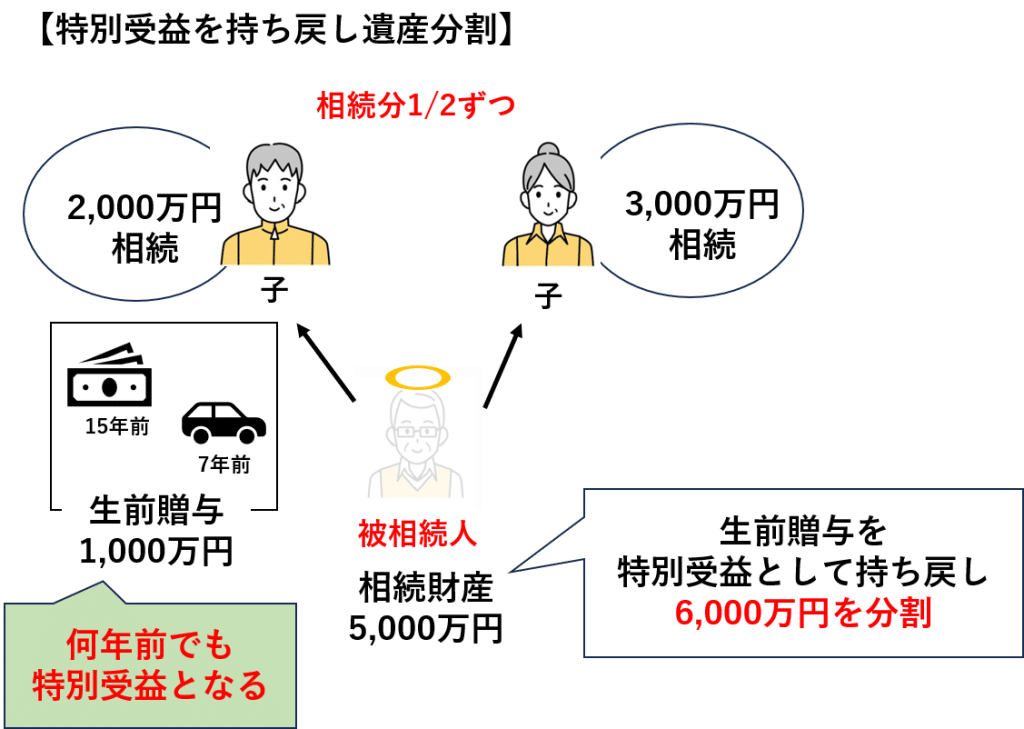

冒頭でお伝えしたとおり、遺産分割において特別受益の時効はありません。

そのため、被相続人から受けた贈与・遺贈が1年前であっても、10年以上前でも特別受益として主張が可能です。主張が認められれば、特別受益を持ち戻し、公平に遺産分割ができます。

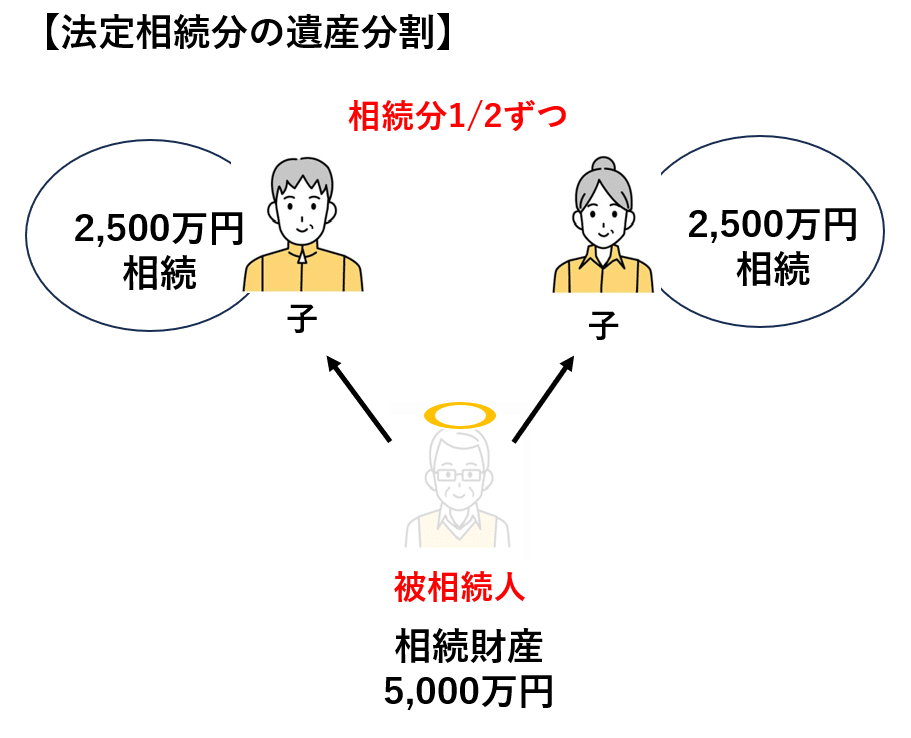

例えば、被相続人が亡くなり相続財産5,000万円を相続人である子ども2人が遺産分割をする場合で見ていきましょう。

通常、法定相続分どおり遺産分割を行う場合、子ども2人で2分の1ずつ遺産を分割します。

しかし、一方の相続人だけ7年前と15年前に合わせて1,000万円の生前贈与があった場合、これらを特別受益として持ち戻すことで公平に遺産分割ができます。

このように、原則として遺産分割において特別受益に時効はなく、何年前の贈与・遺贈でも主張が可能です。

ただし、贈与・遺贈ならなんでも特別受益になる訳ではありません。特別受益になる財産については、3.特別受益の対象になる・ならない財産で詳しく解説します。

特別受益について知りたい方は、下記の記事で詳しく解説しています。合わせてご覧ください。

→特別受益とは?該当するケース10例と主張する流れ、計算方法を解説

遺産分割において特別受益の時効はありませんが、例外もありますので注意しましょう。

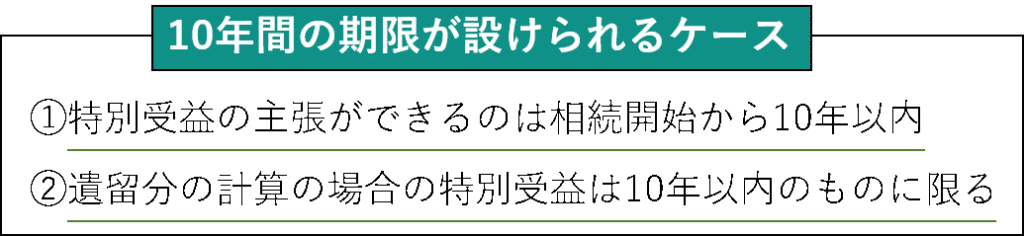

特別受益が10年経つと認められない例外パターンが2つあります。

【10年経つと認められない例外パターン】

| ①相続開始から10年経つと主張ができない ②遺留分計算の場合は特別受益の時効が10年になる |

特別受益の主張を考えている場合は、ご自身のケースが例外パターンに当たらないか、しっかり確認してください。

ひとつずつ詳しく解説します。

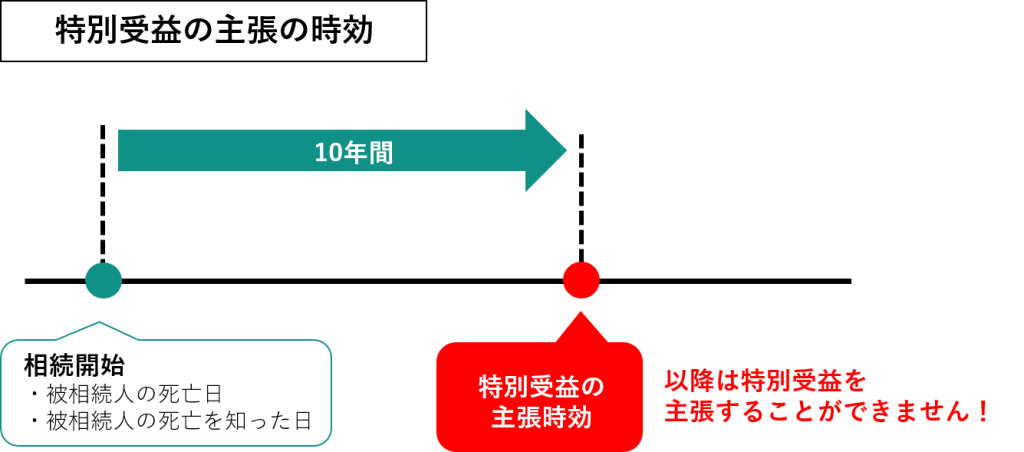

遺産分割において特別受益の時効はありませんが、相続開始から10年経つと主張は認められません。

特別受益の主張ができなければ、特別受益がない前提で遺産分割をせざるを得ない状況となります。

そうなると、特別受益が認められれば本来は多くの財産を相続できたにもかかわらず、実際に受け取ることのできる相続財産は少なくなってしまうのです。

例えば、被相続人が亡くなり遺産分割を進めたくても、「連絡が取れない相続人がいて手続きが進められず10年経ってしまった」という場合、それから特別受益を主張したいと思っても手遅れです。

遺産分割で特別受益の主張を考えている場合は、相続開始から10年以内に遺産分割を進めましょう。

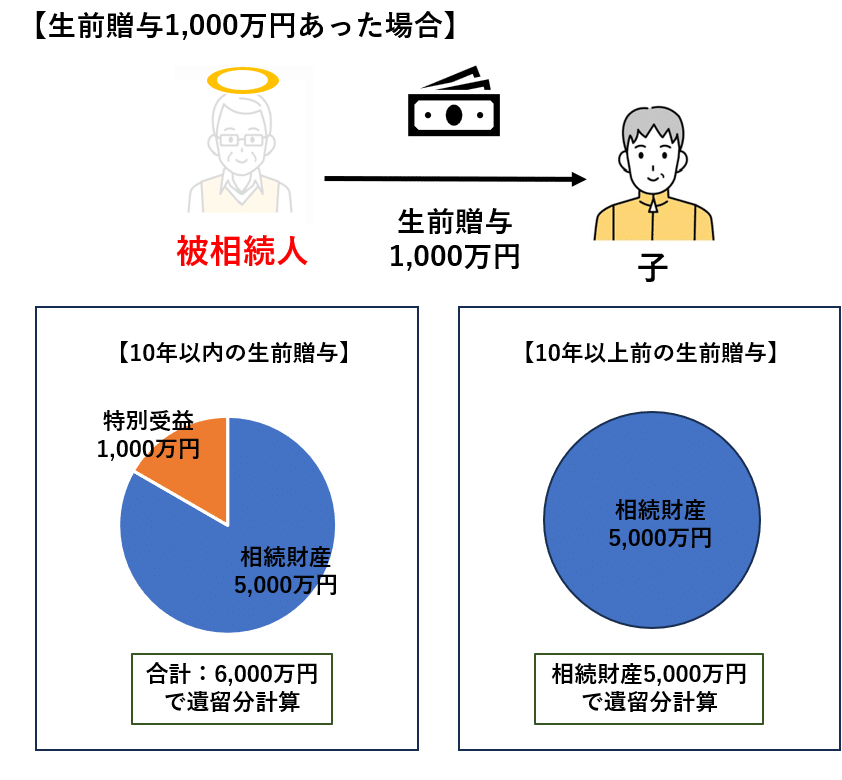

遺留分を計算する場合の特別受益は、10年以内に贈与・遺贈された財産に限られます。

相続が発生する10年以内に特別受益があった場合は、特別受益を相続財産に加えて遺留分の計算を行います。

しかし、10年以上前の特別受益は、遺留分に加えることはできませんので、相続開示の財産に10年以内の特別受益を加えた財産のみで遺留分の計算をします。

例えば、上記の例で被相続人の父が亡くなり相続人が子ども2人だった場合、遺留分は相続財産総額の4分の1ずつです。

10年以内の生前贈与の場合は、相続財産総額6,000万円の4分の1となり、1,500万円が遺留分です。

10年以上前の生前贈与の場合は、相続財産総額5,000万円の4分の1となり、1,250万円が遺留分となります。

このように、遺留分の計算で特別受益を主張する場合は、10年以内の贈与・遺贈のみが認められます。それにより、遺留分の額が大きく変わりますので、何年前の贈与・遺贈なのかしっかり確認していきましょう。

遺留分については、下記の記事で詳しく解説しています。合わせてご覧ください。

→遺留分とは?言葉の意味や請求方法をどこよりも分かりやすく解説

被相続人が生前に贈与・遺贈をしていたら、何でも特別受益として認められる訳ではありません。

・特別受益の対象となる財産

・特別受益の対象とならない財産

があります。

特別受益の主張を検討している場合は、対象となる財産かどうかしっかり確認しましょう。

ひとつずつ詳しく解説します。

特別受益の対象となる財産は、下記の2つに該当する財産です。

【特別受益の対象となる財産】

| ・被相続人から相続人本人に対する遺贈・死因贈与 ・定められた条件に当てはまる相続人本人に対する生前贈与 |

それぞれ詳しく解説します。

被相続人から相続人本人に対する遺贈・死因贈与は、原則として全て特別受益の対象となります。

| 遺贈 | 遺言書で指定された財産 |

| 死因贈与 | 「死んだら贈与する」と生前に約束していた財産 |

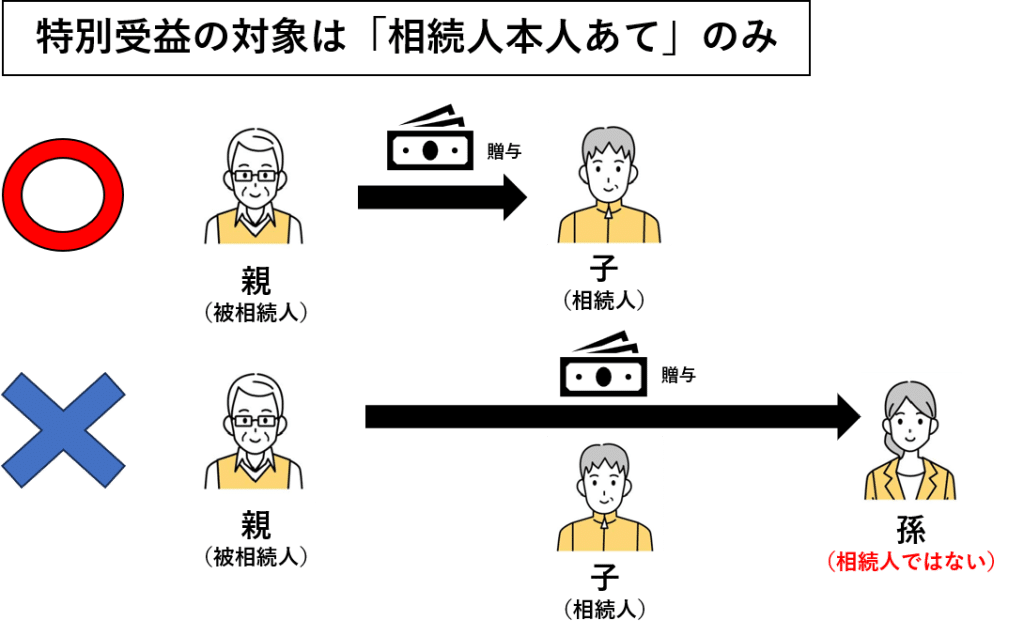

ただし、相続人本人に対する財産のみが対象となるため、相続人の家族などに贈られた財産は原則として対象外です。

例えば、被相続人の父が相続人の子ども(被相続人の孫)へ遺贈をした場合は、原則として特別受益の対象外です。

被相続人から相続人本人に対する生前贈与も、特別受益の対象となり得る財産です。

しかし、生前贈与の場合は全て対象となる訳ではなく、下記の条件に当てはまる財産のみが対象です。

【特別受益の対象となる生前贈与】

| ①婚姻や養子縁組のための贈与 ②生計の資本としての贈与 ※その他、特別に多額の贈与を与えている場合は、特別受益に該当する可能性がある |

具体的に、特別受益に該当する可能性がある財産は、下記のとおりです。

【特別受益に該当する可能性がある生前贈与】

| ・婚姻に伴う金銭などの生前贈与 ・養子縁組に伴う金銭などの生前贈与 ・事業を始めるための開業資金の贈与 ・住宅を購入するための住宅資金の贈与 ・土地・建物などの居住用不動産を贈与 ・高いレベルの教育費や海外留学の費用の援助 ・借金を肩代わりして援助 ・家業を継ぐ子への事業用資産の贈与 ・扶養の範囲を超える生活費の援助 ・生前に借地権を承継・設定 |

ただし、調停や審判に進んだ場合、上記の贈与でも特別受益が認められないケースもあります。

認められるかどうかの判断は、相続財産の総額、被相続人の収入、生活状況、他の相続人とのバランスなどさまざまな要因によって判断が下されます。

特別受益の対象とならない財産は、以下のとおりです。

【特別受益の対象とならない財産】

| ・相続人本人以外への贈与・遺贈 ・扶養の範囲内と考えられる生活費 ・被相続人より特別受益の持ち戻し免除の意向がある場合 ・婚姻20年以上経ったあとの配偶者への居住不動産の贈与 |

ひとつずつ詳しく解説します。

「被相続人から相続人本人に対する遺贈・死因贈与 」で説明したとおり、特別受益の対象は、相続人本人への贈与・遺贈に限られます。相続人以外に渡された財産は原則として特別受益となりません。

そのため、被相続人の子どもが相続人の場合、子どもの子ども(被相続人の孫)に贈られた生前贈与や遺贈は、原則として特別受益になりません。

ただし、状況により「実質的に相続人に渡された贈与・遺贈だ」と判断された場合は、特別受益に該当するケースもあります。

例えば、被相続人が相続人の妻へ500万円を銀行振込で贈与をしていた場合、基本的には相続人以外への贈与となるので特別受益の対象外となります。

しかし、現金を受け取った後、すぐに相続人名義で500万円の車を購入していた場合、相続人への贈与と判断され特別受益が認められる可能性があります。

扶養義務の範囲で行われる生活費の援助は、あくまでも扶養義務の履行であり「遺贈」や「贈与」に当たりません。

すなわち、生活費の援助が扶養義務の範囲内と認められる場合は、特別受益に該当しないのです。

扶養の範囲内かどうかの判断は、相続財産の額や被相続人の経済状況、他の相続人との比較等によって個別に判断されます。

特別受益に該当する贈与・遺贈があったとしても、被相続人により特別受益の持ち戻し免除の意向がある場合は、特別受益となりません。

特別受益の持ち戻し免除とは、過去に行った生前贈与・遺贈を特別受益の計算対象から外して遺産分割を行うように相続人に意思表示することです。

特別受益の持ち戻し免除の意思表示の方法は、法律で決められていません。すなわち、書面に限らず口頭による持ち戻し免除も認められます。

婚姻20年以上経ったあと、住んでいる自宅を配偶者に贈与した場合は、特別受益になりません。

平成30年の民法改正により、「婚姻期間20年以上の夫婦の一方から一方に、居住用不動産を贈与(または遺贈)した場合、原則、特別受益として扱わない」とされました。

| (特別受益者の相続分) 第903条 4 婚姻期間が二十年以上の夫婦の一方である被相続人が、他の一方に対し、その居住の用に供する建物又はその敷地について遺贈又は贈与をしたときは、当該被相続人は、その遺贈又は贈与について第一項の規定を適用しない旨の意思を表示したものと推定する |

出展:民法|e-GOV法令検索

条文のとおり、婚姻期間20年以上の夫婦間の自宅の贈与に関しては、「特別受益の持ち戻し免除」の意思表示をしたと推定されます。

そのため、婚姻20年以上経ったあとに配偶者へ自宅が贈与された場合は、特別受益の対象外です。

特別受益が認められた場合、相続財産の計算方法が変わります。

ここでは、下記2つのパターンに分けて計算方法を解説します。

| ①遺産分割計算の場合 ②遺留分計算の場合 |

実際の計算方法を把握し、不利な相続とならないようにしましょう。

ひとつずつ解説します。

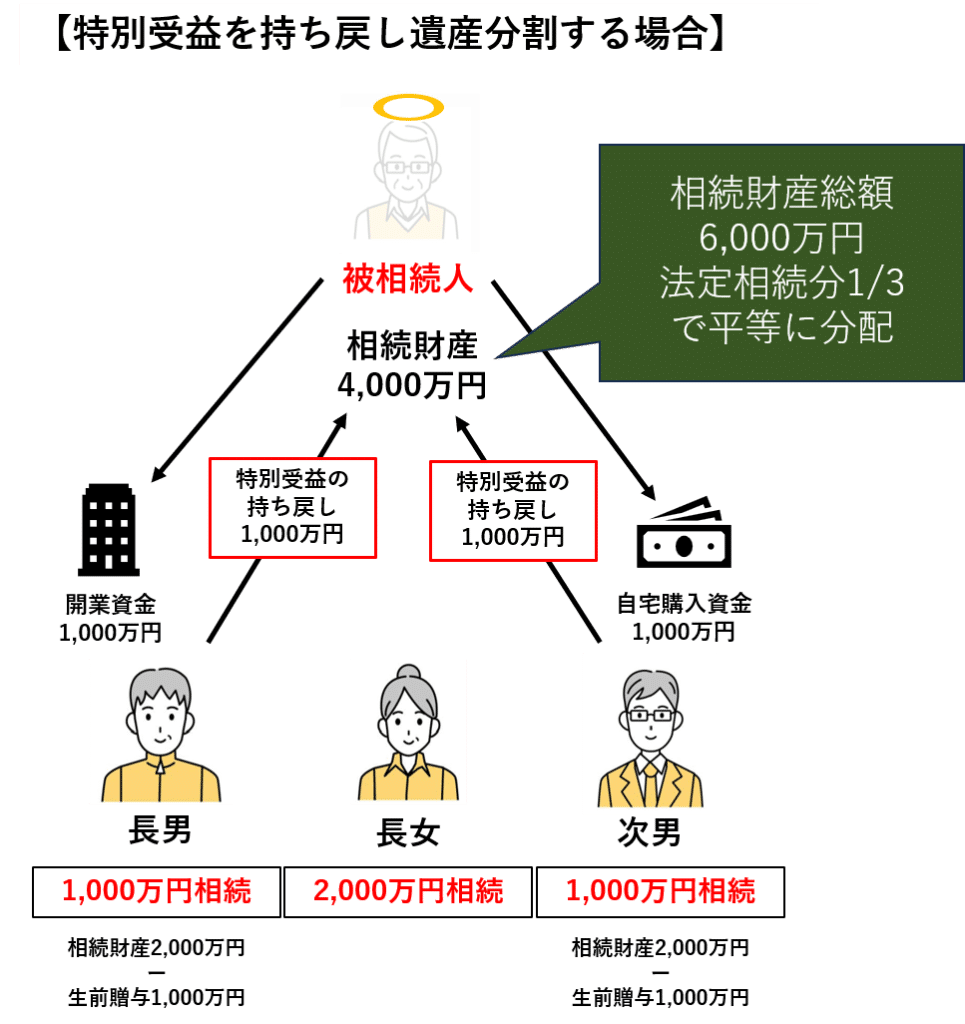

特別受益が認められ、特別受益を持ち戻した時の遺産分割の計算方法を、具体例でみていきましょう。

| 被相続人の父は、4,000万円の相続財産を遺しました。相続人は、長男と長女、次男の3人の子どもです。 長男は、父の生前に開業資金として1,000万円の援助を受けました。 次男は、父の生前に住宅購入資金として1,000万円の贈与を受けていました。 長女は、父の生前に援助を何も受けておらず、不公平に感じ長男と次男の特別受益を主張し、特別受益の持ち戻しが認められました。 |

この場合の計算方法は、以下のとおりです。

長男の生前贈与1,000万円と、次男の生前贈与1,000万円を持ち戻し、相続財産は6,000万円となります。

これを3人で平等に分配すると、1人2,000万円の相続となります。

長男と次男はすでに1,000万円ずつ贈与を受けているため、2,000万円 – 1,000万円 = 1,000万円を相続し、贈与を受けていない長女は、2,000万円の相続を受けることができます。

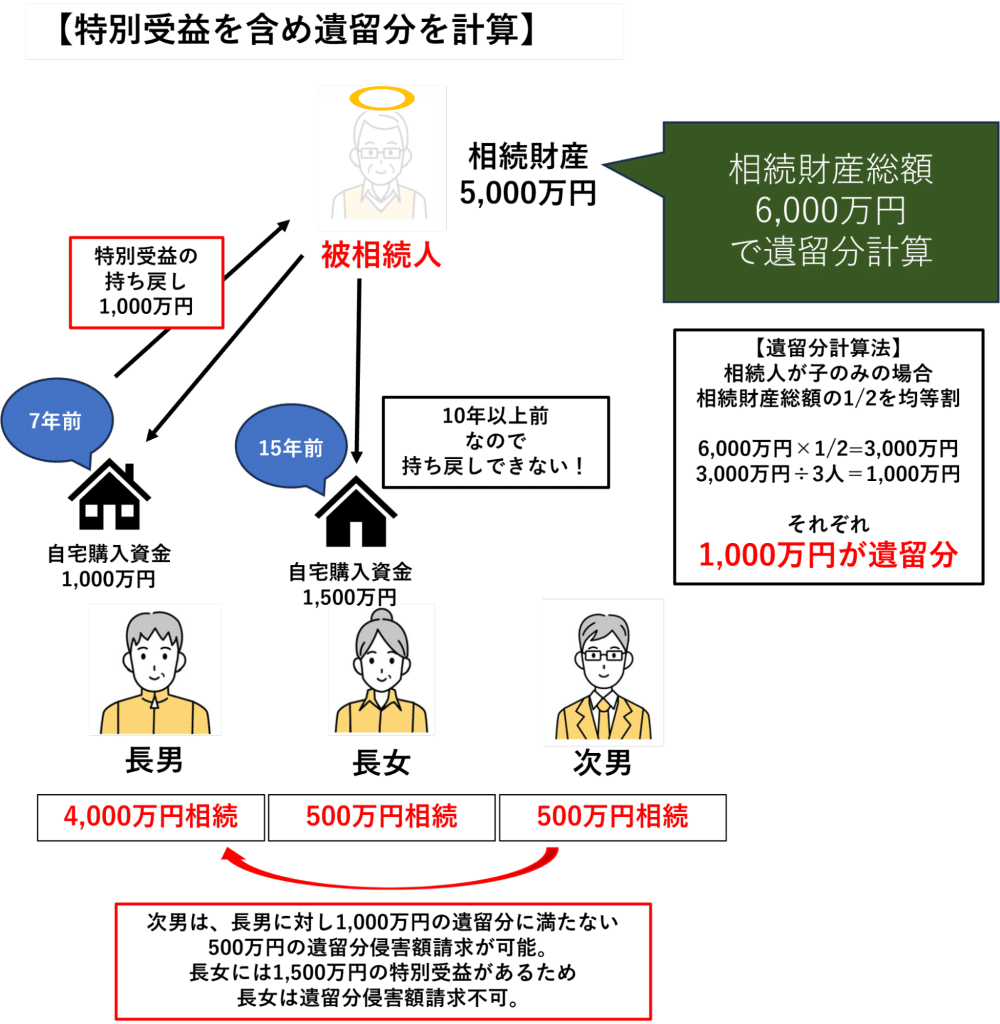

特別受益を含め遺留分を主張する場合の計算について、具体例で見ていきましょう。

| 被相続人の父は、相続財産5,000万円を遺しました。相続人は、長男・長女・次男の3人です。 父が遺した遺言書には、経営する会社の株や現金などを含め4,000万円相当を兄に贈与する記載があり、1,000万円を長女と次男で分け合うことになりますが、長女と次男は遺留分侵害額請求をしようと考えています。 長男へ自宅の購入資金として、相続開始7年前に1,000万円を贈与しています。 長女へ自宅の購入費用として、相続開始15年前に1,500万円を贈与しています。 |

この場合、遺留分の計算方法は以下のとおりです。

15年前に贈与された財産は持ち戻し出来ませんが、7年前に贈与された1,000万円は特別受益として持ち戻しができます。

| 相続財産5,000万円+特別受益1,000万円=6,000万円が相続財産総額です。 |

子どものみの相続の場合、遺留分の計算方法は「相続財産総額の1/2」を均等割した金額となります。

| 相続財産総額6,000万円×1/2=3,000万円 3,000万円÷3人=1,000万円 |

計算の結果、それぞれ1,000万円が遺留分です。

次男は、遺留分に満たない500万円を長男に遺留分侵害額として請求できます。

しかし、長女には1,500万円の特別受益があるため、長女は遺留分侵害額請求できません。500万円の遺留分を既に受けて取っているというイメージです。

| 遺留分計算では特別受益の持ち戻し免除があっても含むことができる! |

| 遺言などで被相続人より、特別受益の持ち戻し免除の意思表示があったとしても、遺留分の計算では相続財産総額の中に特別受益を含むことができます。 例えば、上記の例で長男に生前贈与した1,000万円は、「特別受益の持ち戻ししなくてよい」と被相続人から意思表示があった場合でも、相続財産総額には含めて計算をします。 そのため、上記の例どおり次男は500万円の遺留分侵害額請求ができるのです。 遺留分と特別受益の関係性については、詳しく下記の記事で解説しています。合わせてご覧ください。 →特別受益も遺留分の請求対象になる!具体的なケースと請求方法も解説 |

ここまで特別受益について詳しく解説をしてきましたが、特別受益は必ず考慮しなければいけないわけではありません。

相続人の中には、相続を多く獲得したいために、特別受益の持ち戻しを認めない相続人も出てきます。

そのため、他の相続人に特別受益がある場合は下記の2つを行いましょう。

【他の相続人に特別受益がある場合にやるべきこと】

| ①遺産分割協議で主張する ②特別受益の証拠を集める |

不利な相続にならないように、やるべきことを確認し準備をしていきましょう。

ひとつずつ解説します。

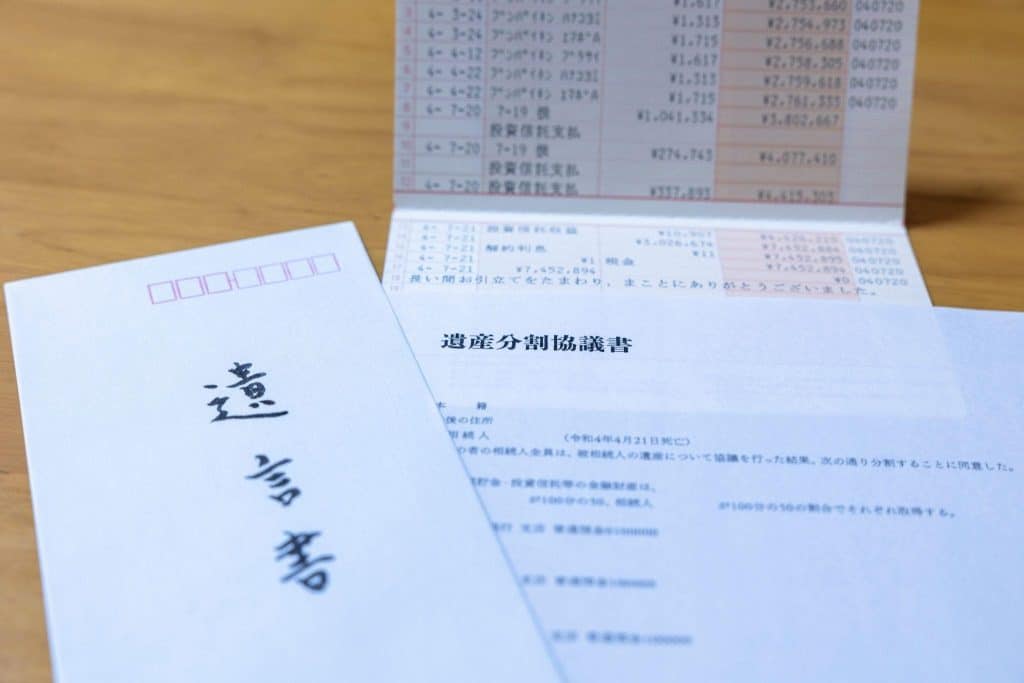

まずは、遺産分割協議で他の相続人に特別受益があることを主張しましょう。

特別受益は、必ず考慮しなければいけない訳ではありません。そのため、主張をしなければ無かったものとされ不利な相続が進む可能性があります。

特別受益を主張し、確定をしたい場合は、特別受益者や相続人全員で話し合いを行います。特別受益にあたるかを判断し、合意が得られれば特別受益に配慮した遺産分割が進められます。

| 遺留分侵害額請求は1年以内に主張が必要! |

| 遺留分を請求できる権利は、相続開始もしくは遺留分を侵害する贈与又は遺贈があったことを知った時から1年以内とされています。 しかし、1年以内に遺留分を請求する意思があることを主張を行えば、時効を止めることができます。 意思表示の方法に決まりはありませんが、「言った・言わない」の論争が起こる可能性も考え、配達証明付きの内容証明郵便による方法が望ましいです。 |

他の相続人に特別受益があるが協力的ではない場合、証拠を集め特別受益を認めてもらう必要があります。

遺産分割協議の話し合いで認めれば良いですが、話し合いで解決しない場合は、調停・審判へと進み裁判所で公正な判断を委ねることとなります。その場合、特別受益を裏付ける証拠が必要です。

特別受益の証拠となるものは、以下のとおりです。

【特別受益の証拠となる資料】

|

贈与の合意に 関する資料 |

・契約書や誓約書 ・被相続人のメモ、日記、メール履歴 ・被相続人と遺贈者のメールなどのやり取り履歴 ・預金口座の取引明細、通帳、振込用紙の控え |

|

生計の資本としての 贈与に関する資料 |

・被相続人の収入証明や財産証明など、資力を証明するもの ・預金口座の取引明細、振込用紙の控え |

|

特別受益の価格を 証明する資料 |

・不動産の固定資産評価証明書や査定書 ・売買契約書や領収書 |

特別受益の証拠は、上記のうち1つだけ準備したら良いという訳ではありません。

贈与があった事実を証明するために、被相続人がいつ、誰に、何を、いくら、贈与したか裏付ける証拠を揃える必要があります。

特別受益の証拠については、下記の記事で詳しく解説しています。合わせてご覧ください。

ここまで特別受益の時効と、他の相続人に特別受益があった場合の進め方について詳しく解説をしてきました。

ここまでお伝えしたとおり、特別受益は必ず考慮をしなければいけない訳ではありません。そのため、特別受益を受け取っている相続人の中には、特別受益を認めない相続人もいます。

その場合は、弁護士に相談をするようにしましょう。

特別受益を認めない場合は、特別受益があった事実を裏付ける証拠を提示し、認めさせる必要があります。

しかし、特別受益を裏付ける証拠は、受け取っている財産や内容によって違います。一般の人が集めた証拠では弱く、立証ができないというケースもあります。

その点、弁護士に相談をすれば、それぞれのケースに合わせ必要な証拠が何か、的確にアドバイスが可能です。また、自分では取得ができない資料も、弁護士会照会という手続きを通して手にすることもできます。

その他にも、弁護士に相談すべき理由があります。

| 特別受益を弁護士に相談すべき理由 |

| ・相手方との交渉や調停・審判の代理人となってもらえる ・トラブルになりそうな可能性を察知し、事前に対策が打てる ・有利な結果を獲得しやすい ・特別受益額や持ち戻し請求の計算を正しく行ってもらえる ・遺留分侵害額請求を行う場合は、資料作成から提出まで対応してもらえる ・面倒な法的手続きを全て任せることができる |

他の相続人が特別受益を認めない場合は、トラブルになる前に弁護士に相談するようにしましょう。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

この記事では、特別受益の時効について詳しく解説をしました。

最後にまとめると、遺産分割において特別受益の時効は原則ありません。

ただし、例外として下記の2つのパターンは10年間の期限が設けられています。

【10年経つと認められない例外パターン】

| ①相続開始から10年経つと主張ができない ②遺留分計算の場合は特別受益の時効が10年になる |

また、被相続人が生前にした贈与・遺贈の全てが特別受益に該当する訳ではありません。

【特別受益の対象となる財産】

| ・被相続人から相続人本人に対する遺贈・死因贈与 ・定められた条件に当てはまる相続人本人に対する生前贈与 |

【特別受益の対象とならない財産】

| ・相続人本人以外への贈与・遺贈 ・扶養の範囲内と考えられる生活費 ・被相続人より特別受益の持ち戻し免除の意向がある場合 ・婚姻20年以上経ったあとの配偶者への居住不動産の贈与 |

特別受益は、必ず考慮しなければいけない訳ではありません。そのため、他の相続人に特別受益を持ち戻して公平に遺産分割を行いたい場合は、下記を行ってください。

【他の相続人に特別受益がある場合にやるべきこと】

| ①遺産分割協議で主張する ②特別受益の証拠を集める |

他の相続人が特別受益を認めない場合は、速やかに弁護士に相談しましょう。

弁護士に相談することで、あなたが有利に進むように特別受益の証拠の準備を助けることができます。それだけではなく、調停・審判に進んだ際も代理人として対応できるため、安心です。

「特別受益を主張して公平な相続をしたい」「他の相続人に特別受益を認めさせて有利な相続を進めたい」場合は、ぜひ当事務所へご相談ください。