弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「生前贈与はトラブルになりやすいと聞いたけど、どのようなトラブルがあるのだろうか。」

これから生前贈与を行おうと思っている場合、トラブルに巻き込まれないかどうか不安ですよね。

生前贈与は、上手く活用すればスムーズな財産承継に効果的です。

しかし、準備不足だと思わぬトラブルを引き起こす可能性があります。

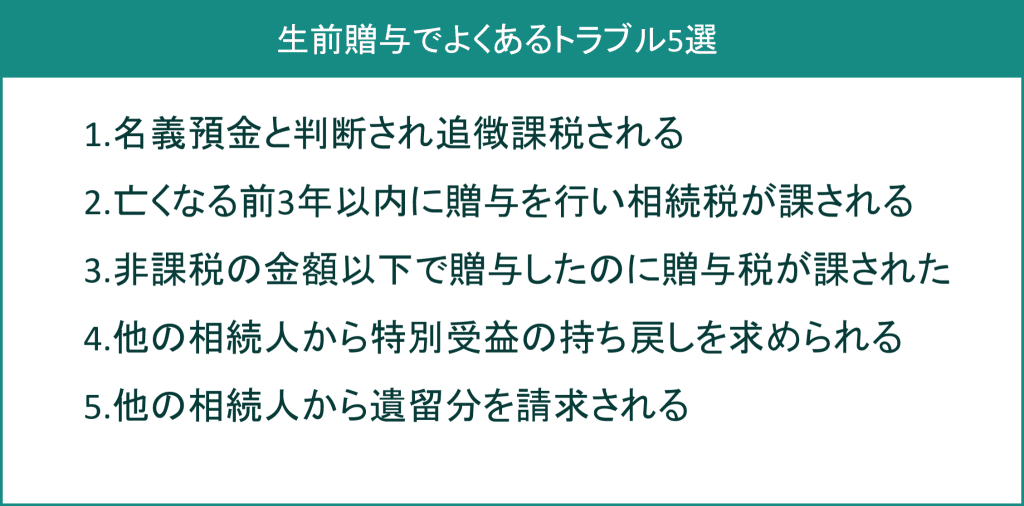

その代表例が下記5つのトラブルです。

これらのトラブルが起こると、税金面で大きな損をしたり、他の相続人と争いになって裁判に発展するおそれがあったりします。

たとえば、《3.非課税の金額以下で贈与したのに贈与税が課された》の場合、「非課税枠を活用しながら1,000万円贈与してきたつもりが、認められずに177万円の贈与税が課されてしまう」なんて事態になりかねません。

生前贈与は相続税対策や家族への援助を目的として行うのに、それではかえって逆効果ですよね。

このようなトラブルに巻き込まれないよう、しっかり対策をしていくようにしましょう。

本記事では生前贈与のトラブルについて下記ポイントをお伝えしていきます。

| 本記事で分かること |

| ・よくある生前トラブル5選とその対策 ・対策の重要性 ・スムーズな生前贈与のためにすべきこと3つ |

本記事を読めば、生前贈与のトラブル事例と対策を知り、実践できるようになります。

5つのトラブルは、多くの人に起こる可能性があるので、全てに目を通すようにしましょう。

中でも、相続税対策で生前贈与を行う場合は1.2.3章を、特定の人に渡すことを目的として行う場合は1章、4章、5章を重点的に読み進めていくことをおすすめします。

【生前贈与でよくある5つのトラブルと対策】

| 1.名義預金と判断され追徴課税される 2.亡くなる前3年以内に贈与を行い相続税が課される 3.非課税の金額以下で贈与したのに贈与税が課された 4.他の相続人から特別受益の持ち戻しを求められる 5.他の相続人から遺留分を請求される |

以降、財産を与える人のことを「贈与者」、財産をもらう人のことを「受贈者」と表記していきます。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

生前贈与のつもりで相手の口座に入金していたら、名義預金と判断されて追徴課税が発生してしまうケースがあります。これは生前贈与にありがちな落とし穴です。

名義預金とは、預金口座の名義人と実際に利用している人が異なることです。

典型的な例として、親が子ども名義の口座をつくり、その口座にお金を定期的に入金していたケースが挙げられます。

このトラブルが起こる理由と事例、対策を見ていきましょう。

名義預金だと判断されると、生前贈与は無効とされます。

なぜなら、名義預金は贈与ではなく、相続財産と見なされるためです。

たとえば親が子ども名義の口座をつくって預金していた場合、そのお金は実質親の預金であると判断されるのです。

具体的には次のような事例が挙げられるでしょう。

| 【具体的な事例】 ・親が子どものために、子ども名義の預金口座を開設し、毎月一定額を振り込んでいた。 ・夫が専業主婦の妻の口座に、収入の一部を貯金していた。 |

亡くなった後、生前贈与のつもりで名義人が相続税申告をしていないと、相続税調査で指摘されてしまいます(遺産の総額が基礎控除額3,000万円+(600万円×法定相続人の数)を超える場合)。

たとえば上記ひとつ目の例でいうと、子ども名義の口座の残高が1,000万円だったとします。親が亡くなり、親の遺産が3,000万円だった場合、本来なら相続税がかからない金額です(相続人が子ども1人のみの場合)。

ところが、同口座が名義預金と判断され、遺産額は3,000万円+1,000万円⁼4,000万円となりました。遺産額は基礎控除額を超えてしまったので、この場合子どもには40万円の相続税が課されます。

名義預金は税務調査で必ずと言っていいほど重点的に調べられるので、隠し通すことはできません。

税務調査で名義預金が明るみになると、相続税プラス、ペナルティとして加算税と延滞税が二重で追徴課税されます。

対策は、名義預金と判断されないようにすることが重要です。

下記2つにあてはまる場合、名義預金と判断されやすくなります。

・贈与者が入金・管理・引き出ししていた

・名義人が預金口座の存在を把握していない

この2つの状況にならないようには、下記2つの対策を両方とも実施するようにしましょう。

【名義預金と判断されないための対策2つ】

| ①入金の都度、贈与契約書を作成する ②名義人が口座を管理する |

入金するごとに、贈与契約書を作成することにしましょう。

贈与契約書を作成すれば、生前贈与であることを主張できるので、名義預金と判断されにくくなります。

贈与とは、贈与者・受贈者双方の合意の上で、無償で財産を渡すことです(民法第549条)。贈与契約書があるということは、「口座に入金されたことを名義人は知っている」ことの証明になります。

贈与契約書の作成方法については、後述のポイント①贈与契約書を作成するでご確認ください。

通帳と印鑑を名義人に渡し、名義人に口座を管理してもらうようにしましょう。

もらった財産を自由に使えないのであれば、「財産を贈与された」とは呼べません。

名義人本人が口座の預金を自由に管理・引き出しできてこそ、「生前贈与してもらった」と主張することができるのです。

ただし、名義人が未成年で贈与者が親の場合は、親が管理していても問題ありません。

生前贈与してから3年以内に亡くなってしまい、相続税が発生してしまったというトラブルもよく起こります。

このトラブルが起こる理由と事例、対策を見ていきましょう。

亡くなる前3年以内の生前贈与は、相続財産として扱われるため、相続税の対象になります(相続税法第19条)。これを生前贈与加算と呼びます。

そのため、相続税対策のために生前贈与したのに、その直後に亡くなってしまって、期待する節税が得られないという事態が起こります。

具体的には次のような事例があてはまるでしょう。

| 【具体的な事例】 ・毎年母が非課税の範囲内で息子に贈与していたが、病気で急逝してしまった ・病気が悪化して死期を悟った父が、相続税対策のために家族それぞれに生前贈与を行い、その数ヶ月後に亡くなった |

上記のようなケースでは、結局相続税を納めなければいけないため、生前贈与してきた意味がなくなってしまいますね。

なお、すでに贈与税を納めていた場合は、その差額を納めることになります。

| 注意!生前贈与加算の対象は3年→7年に変更(2024年1月から) 法改正により、生前贈与加算は7年に延長されます。対象となるのは「2024年1月1日以降の生前贈与」からです。 |

生前贈与加算の発生を防ぐ、または税額を抑えるための対策を3つ見ていきましょう。

【生前贈与加算の対策3つ】

| ①生前贈与加算の対象にならない贈与を行う ②《贈与者が若い場合》早めに生前贈与を終わらせる ③《贈与者が高齢の場合》生前贈与以外の財産承継や節税対策を検討する |

まずは①の方法を検討し、難しい場合は②か③の方法を実施するようにしてください。

生前贈与加算は、一部の財産や受贈者は対象になりません。

加算の対象外である贈与を上手に活用するようにしましょう。

【生前贈与加算の対象にならない財産・受贈者】

・相続や遺贈によって財産を取得しない人(孫や子の配偶者など)

・配偶者控除が適用された財産

・住宅取得等資金の特例が適用された財産

・教育資金の一括贈与の特例が適用された財産

・結婚・子育て資金の一括贈与の特例が適用された財産

【用語解説】

|

用語 |

解説 |

参考URL |

|

法定相続人 |

・配偶者は常に法定相続人 ・直系血族は、第一順位が子どもなど直系卑属、第二順位が親など直系尊属、第三順位が兄弟姉妹または甥姪 ・相続放棄した者は除く |

(第887・889・890条) |

|

配偶者控除 |

結婚して20年以上経った夫婦の間で、居住用不動産または居住用不動産を取得するための費用を贈与した場合、2,000万円まで非課税になる制度 *その他条件あり |

|

|

住宅取得等資金の特例 |

父母や祖父母等の直系尊属から受けたマイホームを購入するための贈与が一部非課税になる制度 *その他条件あり |

|

|

教育資金の一括贈与の特例 |

父母や祖父母等の直系尊属から受けた教育のための贈与が1,500万円まで非課税になる制度 *その他条件あり |

|

|

結婚・子育て資金の一括贈与の特例 |

父母や祖父母等の直系尊属から受けた結婚や子育てのための贈与が1,000万円まで非課税になる制度 *その他条件あり |

なお、これらの財産や受贈者の場合でも、条件によっては生前贈与加算の対象になることがあるので注意してください。

贈与者がまだ元気な内から贈与計画を立てて、早めに生前贈与を終わらせるようにしましょう。

3年前から死期を予測することは不可能ですが、早めに生前贈与を行うことで、生前贈与加算発生の可能性を低くする、または相続税額を抑えることができます。

贈与者が高齢なら、生前贈与以外の財産承継方法も検討してみてください。その上で、他の節税対策も実施してみましょう。

生前贈与以外の財産承継方法としては、死因贈与や遺言などが挙げられます。

生前贈与以外の節税対策としては、下記の方法も効果的です。

【生前贈与以外の節税対策】

・生命保険や死亡退職金などの非課税枠を利用する

・養子縁組をして法定相続人を増やす *控除対象となる養子の数には制限があります

・小規模宅地等の特例を利用する

・さら地に賃貸アパートを建てる

など

非課税の金額以下で贈与したのに、贈与税が課されてしまったというトラブルも、よくあるトラブルのひとつです。

生前贈与は、一年間(1月~12月)の贈与額の内、110万円までは贈与税が課されません。この非課税枠の仕組みを利用して、110万円以下の贈与を行うことを暦年贈与と呼びます。

たとえば毎年100万円ずつ10年間贈与すれば、贈与税が課税されずに1,000万円贈与することができますね。

なぜ110万円以下で贈与したのに、贈与税が課されるトラブルが起きるのでしょうか。

このトラブルが起こる理由と事例、対策を見ていきましょう。

暦年贈与のつもりだったのに贈与税が課されてしまったのは、定期贈与と判断されたからです。

定期贈与とは、最初に贈与したい金額を設定して、分割して贈与することです。たとえば、1,000万円を贈与することを目的として、計画的に毎年100万円ずつ10年間渡し続けることがあてはまります。

ややこしいですが、2つの違いは簡単に言えば下記の通りです。

【贈与の総額が1,000万円だった場合】

・暦年贈与…毎年贈与を行った結果、贈与の総額が1,000万円になった

・定期贈与…最初から1,000万円贈与することが目的だった

定期贈与は、1,000万円の贈与額を分割で渡したと考えられるため、贈与税が発生します。

具体的には次のような事例が挙げられるでしょう。

| 【具体的な事例】 ・10年間毎年、長女の誕生日に100万円ずつ生前贈与として振り込んでいたら、定期贈与と判断されて贈与税が課税された |

暦年贈与のつもりが定期贈与だと判断された場合は、受贈者に贈与税が課せられます。

上記の例だと、長女が成人していた場合、長女に課せられる贈与税は177万円です(計算式:(1,000万円-110万円)×税率0.3%-90万円)。

暦年贈与が定期贈与と判断されないための対策は3つあります。

【定期贈与と判断されないための対策2つ】

| ①贈与の都度、贈与契約書を作成する ②毎年贈与の額や日にちを変更する ③110万円以上を贈与して、贈与税を申告する |

①と②の対策は必ず実行するようにして、その上で可能なら③も検討してみましょう。

贈与の都度、贈与契約書を作成するようにしましょう。

贈与ごとの契約書があれば、定期贈与ではなかったことを主張できます。

贈与契約書の作成方法は後述のポイント①贈与契約書を作成するをご確認ください。

毎年、贈与の金額を変えたり、日にちをずらしたりするようにしましょう。

毎年同じ日に同じ金額を贈与していると、定期贈与と判断されやすくなります。

1年目は4月1日に100万円、2年目は5月20日に90万円というように、贈与していきましょう。

いっそ110万円以上を贈与して、毎年贈与税を申告するというのも手です。

毎年贈与税を納めることで、定期贈与と判断されにくくなります。

贈与が少額なら、贈与税もさほど課せられません。たとえば親が成人の子に120万円を贈与した場合、贈与税はわずか10,000円です。

後で多額の贈与税を課されるリスクを考えると、少額ずつ納めておく方が安心できます。

特定の人だけに生前贈与をすると、他の相続人から特別受益の持ち戻しを求められる、というトラブルが起こる可能性があります。

特別受益とは、簡単に言うと、一部の相続人だけが亡くなった人から受けた利益のことです。たとえば下記のような生前贈与が特別受益にあてはまります。

【生前贈与の中で特別受益にあてはまるもの】

| ・婚姻・養子縁組のための贈与…結婚挙式費用・結納金、養子縁組の持参金など ・生計の資本としての贈与…住宅購入資金・多額の教育費・扶養の範囲を超える生活費など |

特別受益の持ち戻しとは、特別受益の分を遺産に含めて遺産分割で調整することです(民法第903条)。

このトラブルが起こる理由と事例、対策を見ていきましょう。

特別受益について詳しく知りたい場合は、下記の記事をご参照ください。

これは偏った生前贈与を行ったために起きるトラブルです。

特定の人だけに多額の生前贈与を行うと、他の相続人は「あの人だけずるい」と不満を抱きますよね。

その場合、贈与者が亡くなって遺産分割を決めるときに、受贈者は特別受益の持ち戻しを求められる可能性が高いでしょう。

具体的な事例は下記のとおりです。

| ・贈与者:父(死亡) ・受贈者:長女 ・生前贈与額:1,000万円 ・法定相続人:長女・次女 ・父の遺産:2,000万円 生前、父は長女に1,000万円を贈与していた。 父が亡くなったとき、次女はそのことを指摘して、特別受益を持ち戻すよう求めた。 特別受益を持ち戻すと、それぞれの相続分は次の通りになる。 ①遺産2,000万円に特別受益1,000万円を加える→遺産を3,000万円とみなす。 ②3,000万円を相続人で法定相続通りに分けるとする。 長女の相続分=3,000万円×1/2⁼1,500万円 次女の相続分=3,000万円×1/2⁼1,500万円 ③長女の相続分から特別受益の分を差し引く 長女の相続分=1,500万円-1,000万円⁼500万円 長女の相続分:500万円 次女の相続分:1,500万円 |

持ち戻しをするとなると、受贈者は相続できる財産が少なくなり、場合によってはゼロになることもあるでしょう。そのため、受贈者と他の相続人の間で財産をめぐって争いになる傾向があります。

話し合いがまとまらないと、調停や審判に進むこともあります。相続人同士対立が深まった結果、絶縁してしまうケースも少なくありません。

特別受益の持ち戻しでもめないためには、「特別受益持ち戻し免除の意思表示」をするという方法があります。

これは、贈与者が「特別受益の持ち戻しはしなくていい」と伝えた場合、受贈者は相続のときに特別受益を持ち戻す必要がないという決まりです(民法第903条3項)。

先ほどの例でいうと、父が持ち戻し免除の意思表示をしていた場合、長女は生前贈与でもらった1,000万円を持ち戻す必要がありません。

父の遺産を次女と半分ずつに分けて、1,000万円の遺産を相続することができます。

持ち戻し免除の意思表示をすることで、受贈者にも遺産を相続させることができ、相続人同士のトラブルも防ぐことができるでしょう。

意思表示は口頭でも可能ですが、口頭だと言った言わないでもめるおそれがあります。必ず書面で残すようにしましょう。

生前贈与の場合は、贈与契約書に下記一文を入れるようにしてください。

【特別受益の持ち戻し免除の意思表示方法】

| 贈与契約書に「当該贈与による特別受益の持ち戻しは免除とする。相続では当該贈与がなかったものとして遺産を算定する。」と記載する |

ただし、持ち戻し免除の意思表示をしても、次に紹介する遺留分は請求される可能性があります。

特定の人だけに財産のほとんどを生前贈与した場合、他の相続人から遺留分を請求されるトラブルも起こる可能性があります。

このトラブルが起こる理由と事例、対策を見ていきましょう。

このトラブルは一定の条件にあてはまる場合に発生するので、その条件もチェックしていきましょう。

【他の相続人から遺留分を請求されるトラブルについて】

| ・トラブルが起こる理由と事例 ・遺留分の対象となる生前贈与の条件 ・対策 |

これも偏った生前贈与を行ったために起きるトラブルです。

特定の人だけに生前贈与を行った結果、亡くなったときに財産が残っていなければ、他の相続人は不満を抱きますよね。

その場合、受贈者は他の相続人から遺留分を請求される可能性があります。

遺留分とは、相続人(兄弟姉妹甥姪は除く)に保証されている最低限度の相続分のことです(民法第1042条)。

遺産は本来、残された家族の生活を保障する意味合いもあるため、この制度が設けられました。

遺留分の割合は、親や祖父母等の直系尊属のみが相続人である場合は1/3、それ以外の場合(配偶者や子どもが相続する場合)は1/2と民法で定められています。

特別受益の持ち戻しと似ていますが、相続発生時の財産が遺留分に満たない場合は、遺留分侵害額について請求されるおそれがあります。

具体的な事例を見てみましょう。

| ・贈与者:母(死亡) ・受贈者:長男 ・生前贈与額:4,000万円 ・法定相続人:長男・長女 ・母の遺産:0円 5年前、母が長男に4,000万円を生前贈与したため、亡くなったときには財産が残っていなかった。 長女は遺留分を侵害されたとして、法定相続分の1/4である1,000万円を支払うよう長男に求めた。 |

遺留分が認められると、受贈者は遺留分を支払わなければいけません。

金銭で支払うことが原則であるため、請求された受贈者は突然多額の現金を用意しなければならないことになります。

遺留分も請求する人とされた人でもめる傾向があります。話し合いがまとまらないと、調停や訴訟にまで発展することもあり得るでしょう。

全ての生前贈与が遺留分請求の対象になるわけではありません。

下記3つのいずれかにあてはまる場合のみ、遺留分の対象となります(民法第1044条)。

【遺留分の対象となる生前贈与の条件】

| ①死亡前1年以内に行われた生前贈与 ②死亡前10年以内に相続人に対し行われた特別受益に該当する贈与 ③贈与者・受贈者双方が、遺留分を侵害することを知っていて行われた贈与 |

3つの条件について詳しく見ていきましょう。

贈与者が亡くなった時からさかのぼって1年以内に行われた生前贈与は、全て遺留分の対象になります(相続人に対する特別受益に該当しない贈与を除きます)。

贈与者が亡くなった時からさかのぼって10年以内に行われた生前贈与は、下記2点両方を満たす場合のみ遺留分の対象になります。

・受贈者が法定相続人であること

・生前贈与が特別受益に該当すること

【生前贈与の中で特別受益にあてはまるもの】

| ・婚姻・養子縁組のための贈与…結婚挙式費用・結納金、養子縁組の持参金など ・生計の資本としての贈与…住宅購入資金・多額の教育費・扶養の範囲を超える生活費など |

つまり、内縁の妻や子の配偶者に渡した場合や、扶養の範囲内の生活費を渡した場合は、対象になりません。

生前贈与をあげる人・もらう人双方が、他の相続人の遺留分を侵害することを知っていて贈与を行った場合は、亡くなる1年前の日より前にした贈与であっても、遺留分侵害額請求の対象になります。

この場合、何年前の贈与であっても遺留分侵害額請求の対象になりますが、相続人に対する特別受益に該当しない贈与(日常的な生活費の交付など)は除きます。

「遺留分を侵害することを知っていた」とは、すなわち「これ以上財産が増える見込みがないのに、遺留分を侵害する額以上の贈与を行った」ことを指します。

たとえば、贈与の時点で贈与者が高齢で仕事にも就いていない場合だと、「財産が増える見込みがない」状態だと言えます。

その状態で多額の贈与を行えば、遺留分の侵害が予想できたと判断されるでしょう。

遺留分が請求されるのを完全に防ぐ対策はありません。

そのため、他の相続人の遺留分に配慮して生前贈与を行う必要があります。

偏った生前贈与はせずに、他の相続人にも財産を残すようにしましょう。

資金調達が難しい場合は、生命保険金や退職金などを活用する方法があります。

これまで5つのトラブル事例を紹介してきました。

トラブル事例を把握するだけでなく、紹介した対策もきっちり進めておくようにしましょう。

対策をしておかないと、想定外の税金が課税されたり、他の相続人と争いになってしまったりするリスクが高いままです。

トラブル①~③では、実際トラブルが起こった場合、金額が大きければ数十万円~数百万円の税金が課税されることがあります。

トラブル④⑤では、実際に他の相続人ともめてしまうと、裁判になってしまったり、仲良かった家族同士が絶縁してしまったりする可能性があります。

トラブルが起こった場合の影響力は大きいので、必ず対策をしておきましょう。

紹介した対策は、どれも難しくないものばかりです。家族や当事者同士でしっかり話し合い、協力しながら進めていくようにしてください。

主なトラブル事例を5つ紹介しましたが、生前贈与にはそれ以外にも予期せぬトラブルが起きる可能性があります。

スムーズな生前贈与を実現するためには、次の3つのポイントを押さえておきましょう。

【スムーズな生前贈与のポイント3つ】

| ポイント①贈与契約書を作成する ポイント②現金の贈与は振込みで行う ポイント③専門家に相談する |

この3つを実施しておくことで、大小様々なトラブルを防ぐことができます。

個別のトラブル事例でも紹介しましたが、贈与契約書を作成することは様々なトラブルの防止に役立ちます。

贈与契約書作成の重要性と、作成方法について見ていきましょう。

贈与契約書を作成することで、生前贈与があったことと、金額を証明することができます。

前述した通り、税務調査で名義預金の疑いをかけられても、贈与契約書があれば生前贈与であったことを主張できます。

それだけではなく、他の相続人から「もっと財産をもらっていたんじゃないか」と言いがかりをつけられても、贈与契約書があれば実際の贈与の金額を証明できます。

このように、贈与契約書は税金トラブルと相続人トラブル双方に効果的です。

生前贈与は口頭でも成立しますが、死後のトラブル防止のために贈与契約書を作成するようにしましょう。

贈与契約書の作成方法を紹介していきます。

贈与契約書の書式に決まった形式はありませんが、法的効力を持たせるためにも、次の内容は守るようにしましょう。

【生前贈与契約書作成のポイント】

| ・署名は手書きにする(他はパソコン作成でもOK)) ・実印で押印する(印鑑証明書も添付すると確実性が高まる) ・いつ・誰が・誰に・何を・どんな方法で渡すのかを明確に書く ・預貯金は銀行名・口座の種類・番号・名義人を記載する ・不動産は登記事項証明書の通りに記載する ・2通作成して、贈与者と受贈者がそれぞれ保管する |

下記は作成の見本です。参考にしながら作成を進めてください。

| 贈与契約書 贈与者〇〇 〇〇(以下、甲という)と受贈者✕✕ ✕✕(以下、乙という)は、以下の通り贈与契約を締結した。 記 第1条 甲は、乙に現金△△万円を贈与することを約し、乙はこれを承諾した。 第2条 甲は、前条の現金を、令和▲▲年▲▲月▲▲日までに、◎◎銀行◎◎支店(普通預金口座/口座番号?????)に振り込むこととする。 第3条 当該贈与による特別受益の持ち戻しは免除とする。相続では当該贈与がなかったものとして遺産を算定する。 以上の契約を証するため、本書を2通作成し、甲乙双方が記名捺印の上、各1通ずつ保有するものとする。 以上 令和●●年●●月●●日 甲(住所) (氏名) 印 乙(住所) (氏名) 印 |

第3条の内容は、必要に応じて記載するようにしましょう。

現金の場合、贈与は振込で行うようにしましょう。

理由は前節と同じで、生前贈与の証拠を残すためです。手渡しで行うと、生前贈与があったことや、贈与された金額を証明するのが難しくなります。

どうしても手渡しで行う場合は、受領書などを作成するようにしましょう。

生前贈与は、専門家に相談しながら進めると、トラブルのないスムーズな財産承継が実現しやすくなります。

生前贈与について相談できる専門家は弁護士・税理士・司法書士・行政書士です。

まずはどの専門家に相談すべきか、下表にまとめました。

【各専門家と相談すべきケース】

| 専門家 | 相談すべきケース |

| 弁護士 | 相続人同士が争いになる可能性がある場合、以下の複数の点が問題になる場合 |

| 税理士 | 節税対策を中心に相談したい場合 |

| 司法書士 | 不動産などの登記手続を中心に相談したい場合 |

| 行政書士 | 贈与契約書の作成のみを依頼したい場合 |

続いて、それぞれの専門家の特徴や相談するメリットを紹介していきます。

弁護士は法律の専門家です。紛争の解決は基本的に弁護士だけしか対応できません。

「受贈者が他の相続人と仲が悪い」など、生前贈与で他の相続人ともめそうな場合は、弁護士に相談すればもめ事を避けられるようアドバイスしてもらえます。

弁護士は以下で紹介する士業の全ての業務を行うことができます。

贈与税・相続税に詳しい弁護士も多いので、その場合は節税対策の相談にも乗ってもらえるでしょう。

税理士は税金に関する専門家です。

税理士に依頼すれば、効果の高い節税方法や、節税対策の注意点をアドバイスしてもらえます。

また、贈与税・相続税申告も代理で申告してもらうことができ、もし税務調査の対象になった場合も、対応を任せられます。

司法書士は法律上の手続や書類作成の専門家で、各種書類作成などきめ細やかなサービスを提供しています。特に、登記手続の代理ができるのは司法書士と弁護士だけです。

行政書士は、行政に関する文書作成の専門家です。役所や公的機関に提出する書類の作成などに対応してもらえます。

他の士業に比べ、相談のハードルが低く、費用も良心的であるところが多いです。

ここまで生前贈与のトラブルについて解説してきました。

あらためて本文の内容を振り返りましょう。

まず、生前贈与でよくある5つのトラブルと対策について紹介しました。

| 生前贈与でよくある5つのトラブルと対策 |

| 1.名義預金と判断され追徴課税される 2.亡くなる前3年以内に贈与を行い相続税が課される 3.非課税の金額以下で贈与したのに贈与税が課された 4.他の相続人から特別受益の持ち戻しを求められる 5.他の相続人から遺留分を請求される |

上記トラブルが起こると、税金面で損したり、他の相続人と争いになったりしてしまいます。

これらのトラブルを回避できるように、紹介した対策を必ず実行するようにしましょう。

次に、生前贈与をスムーズに進めるためのポイントを3つ紹介しました。

| スムーズな生前贈与のポイント3つ |

| ポイント①贈与契約書を作成する ポイント②現金の贈与は振込みで行う ポイント③専門家に相談する |

以上、本記事をもとに、トラブルのないスムーズな生前贈与を実現できるよう願っております。