弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「相続人の中に、認知症の家族・親族がいる場合、通常通り相続ができるのか?」

「何か特別な対策が必要なのか?」

などといった疑問をお持ちではないでしょうか。

実は、認知症になってしまうと、注意力や記憶力がない状態になり、「意思能力がない」とみなされる可能性があるため、相続手続きにおいて以下の問題が発生する場合があります。

相続人の誰かが認知症を発症している場合は、事前に対策を講じないと、以下のような想定外の事態に陥ってしまう可能性が高いです。

・家族や親族で思い描いていた形での相続ができない

・相続が発生しても、手続きが進まず、財産をすぐに承継できない

そのため、認知症の場合の相続手続きについて理解を深めた上で、事前にとりうる対策を準備しておくことが重要になってきます。

そこで今回の記事では、認知症の人がいる場合の相続で起こる問題や、トラブルを避けるための対処法を解説します。おすすめケース別に紹介しているので、今の状況にぴったりの対処法を見つけられるでしょう。

| 被相続人が亡くなる前にできる対処法 | |

| 対処法 | 特徴 |

| 遺言書を作成する | ・法定相続割合とは大きく異なる形で相続財産を分割可能 ・遺産分割協議を行うことなく相続財産を分割できる ・有効な遺言書を作成するための手間や費用がかかる |

| 家族信託を利用する | ・被相続人の生前から財産管理を相続人に任せられる ・二次相続についても承継方法を指定できる ・専門家に依頼して設定する場合の費用が高額 |

| 生前贈与をする | ・生前贈与を受けた財産は自分のために使える ・家族信託に比べて手続きがシンプル ・贈与する金額に応じて贈与税の税率も高くなる |

| 被相続人が亡くなっている場合にできる対処法 | |

| 対処法 | 特徴 |

| 成年後見人制度を活用する | ・相続不動産の処分や税制特例の活用が可能になる ・相続放棄や預金解約手続きも可能になる ・継続的に一定金額の報酬を支払う必要がある |

記事を最後まで読み進めていただき、家族や親族で思い描く形で相続手続きを進めるために、事前にどのような準備や対策が必要か、ポイントを押さえていきましょう。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

冒頭でもお伝えしとおり、認知症の場合、法律行為をする上で必要な意思能力がないものとみなされる場合があります。

意思能力とは、簡単にいうと、目の前で起きている事実や状態を認識したうえで、自分の発言や行動によってどのような結果や効果が生じるのかを理解できる力のことです。この意思能力が遺産分割時に存在しない場合には、遺産分割協議は無効となります。

第三条の二 法律行為の当事者が意思表示をした時に意思能力を有しなかったときは、その法律行為は、無効とする。

民法

認知症になってしまうと、新しいことが覚えられなくなり、情報処理能力が低下します。季節や日時を把握できなくなり、さらに症状がひどくなると、幻覚や妄想などを生じることもあります。

そのため、相続人の中に、このような認知症の家族や親族がいる場合、相続人同士が自由に遺産分割協議をすることが難しくなってきます。

相続人が認知症の場合、認知症の相続人は相続財産について判断する意思能力がないものと判断される可能性が高いです。

そのため、相続人が認知症の場合、以下のような3つの問題が起こる可能性があります。

具体的にどのような問題なのか、みていきましょう。

前提として、遺産分割協議は相続人全員の合意が必要です。そのため、認知症により意思能力がない相続人は、法律行為をしても無効となるため、遺産分割協議を行うことはできません。

仮に、重度の認知症の相続人がいる状況で遺産分割協議を締結したとしても、有効な合意ができるような意思能力がないと判断され、無効となる可能性が高くなります。また、認知症の相続人の代わりに代筆したり、代理人となって署名することも認められていません。

遺産分割協議を行わないと、不動産や預貯金の名義変更ができず、不動産の活用や現金の引き出しが不可能となります。さらに固定資産税などの維持コストは相続人全員で支払わなくてはいけなくなります。

認知症の相続人が遺産分割をするためには、成年後見人という代理人を定めて、遺産分割を代理してもらうことで遺産分割協議を成立させる必要があります。

成年後見人制度については、「成年後見人制度を活用する」で詳しく解説していきます。

土地や建物などの不動産は現物を分割することできません。不動産の所有者が死亡し、相続が開始すると、遺産分割協議が成立するまでの間は、相続財産となった不動産はいったん相続人全員の共有となります。共有となってしまうと、相続人全員の合意なしには、相続不動産を売却・賃貸することができません。

そのため、合意を締結する意思能力がない認知症の相続人がいる場合には、相続不動産を処分するのが難しくなってきます。

|

【不動産の相続登記は可能】 法律で定められた法定相続分で相続登記をする場合、遺産分割協議をしなくても相続登記を行うことができます。つまり、相続人の中に認知症の人がいても法定相続分どおりの相続登記が可能です。 例えば、被相続人が亡くなり、相続人が認知症の配偶者と子の2人だった場合、子の申請により2分の1ずつの相続登記を行うことができます。 ただし、不動産を売却したい場合や建物の建て替えをしたい場合は要注意です。 不動産の売却や建て替えには共有者全員の同意が必要となり、共有の1人が認知症の場合は意思決定ができず、同意が得られません。結局、認知症の相続人に成年後見人を就ける必要がでてくるので登記だけ行っても意味がなくなります。 |

被相続人に多額の借金等の負債があっても、認知症の相続人は相続放棄をすることができません。

例えば、被相続人が借金を抱えていて、プラスの財産を踏まえてもマイナスとなってしまう場合、相続人全員が相続放棄をすることが基本です。

しかしながら、認知症の相続人は意思能力がないため、本人だけでは相続放棄の手続きを行うことができません。

相続放棄の手続きを行うためには、成年後見人を立てる必要があり、通常の相続手続きと比べても大きな手間が発生します。

成年後見人制度については、「成年後見人制度を活用する」で詳しく解説していきます。

相続人の中に認知症の人がいる場合、問題なく相続手続きを進めるためには、事前にとりうる対策を準備しておくことが重要です。

ただし、具体的な対処法は、遺産を残す被相続人が亡くなっているかどうか、どのような形で相続したいかによって変わってきます。

以下の4つの対処法から、ご自身のケースに合うものを選びましょう。

| 被相続人が亡くなる前にできる対処法 | |

| 対処法 | 特徴 |

| 遺言書を作成する | ・法定相続割合とは大きく異なる形で相続財産を分割可能 ・遺産分割協議を行うことなく相続財産を分割できる ・有効な遺言書を作成するための手間や費用がかかる |

| 家族信託を利用する | ・被相続人の生前から財産管理を相続人に任せられる ・二次相続についても承継方法を指定できる ・専門家に依頼して設定する場合の費用が高額 |

| 生前贈与をする | ・生前贈与を受けた財産は自分のために使える ・家族信託に比べて手続きがシンプル ・贈与する金額に応じて贈与税の税率も高くなる |

| 被相続人が亡くなっている場合にできる対処法 | |

| 対処法 | 特徴 |

| 成年後見人制度を活用する | ・相続不動産の処分や税制特例の活用が可能になる ・相続放棄や預金解約手続きも可能になる ・継続的に一定金額の報酬を支払う必要がある |

上記からわかるとおり、被相続人がすでに亡くなっている場合の対処法は、基本的に一つです。

それぞれの対処法について、次の章から詳しく見ていきましょう。

相続人に認知症の人がいる場合、相続手続きを進めるためには、遺産を残す被相続人が亡くなる前に、以下の3つの対処法をとる必要があります。

| 対処法 | おすすめなケース |

| 遺言書を作成する | ・誰にどのような割合で相続させたいかという意思が明確 ・法定相続割合とは異なる形で相続財産を分割をしたい ・相続発生後スムーズに手続きを終えたい |

| 家族信託を利用する | ・専門家への依頼費用と比して相続財産が高額 ・被相続人の生前から財産の管理や処分を承継したい ・二次相続の承継方法についても指定したい |

| 生前贈与をする | ・被相続人が自分の財産を自由に使ってほしいと思っている ・相続手続きにかかる時間やコストを最小限に抑えたい ・長期的な節税対策を見据えている |

状況に応じて対処法を検討し、準備を進めておくことが重要です。

それぞれの対処法の概要やメリット・デメリット、おすすめなケースを説明していきます。

遺言書とは、被相続人本人が、自らの死後相続財産をどのように分割するかを意思表示した文書のことを言います。

遺言書を作成し相続財産の承継者を指定しておけば、遺産分割協議を行うことなく遺言書通りの相続が可能です。

そのため、民法で定められた法定相続割合とは異なる形で相続財産を分割をしたい場合は、遺言書の作成がおすすめになってきます。

ただし、遺言書の作成は事前に確認するべき注意点があるので、自身のケースでベストな選択肢かどうかを検討していきましょう。

遺言書を作成することで、以下のようなメリット・デメリットがあります。

|

メリット |

デメリット |

|

●事業の後継である長男に相続財産を概ね承継させるなど、法定相続割合とは大きく異なる形で相続財産を分割することが可能 ●遺産分割協議を行うことなく、スムーズに相続財産を分割できる |

●有効な遺言書を作成するための手間や費用がかかる ●二次相続については、遺言書で指定できない |

遺言書を作成する上では、ある程度の手間や費用がかかるものの、ほとんどデメリットはないと言って良いでしょう。なぜなら、遺言書作成によって、相続発生時の遺産分割協議を行う手間や費用、トラブルが大きく防げるからです。

成年後見人を立てて遺産分割協議を行う場合と異なり、遺言書を作成することで、柔軟な相続も可能になります。

ただし、一定の要件を満たさないと遺言書が無効になるおそれがある点には、注意しなければなりません。本人が遺言書のすべてを自署すること、署名や押印をすることなど、民法で定められた要件を細かくチェックしてから作成するようにしましょう。

以上のメリット・デメリットを踏まえると、遺言書の作成がおすすめなのは以下のケースです。

| 【おすすめなケース】 ●被相続人が、誰にどのような割合で相続させたいかという意思が明確であるケース ●相続財産である不動産などを、後継である息子に承継させたいなど、法定相続割合とは異なる形で相続財産を分割をしたいケース ●相続発生後、スムーズに手続きを終え、財産を承継したいケース |

このように、被相続人の意思で、柔軟に相続財産を分割したい場合は、遺言書作成がおすすめです。

ただ、先ほども説明したとおり、法律上有効な遺言書を作成するためには、いくつかポイントを押さえなければなりません。

以下の記事では、遺言書が無効になってしまうケースや、有効な遺言書を作成するためのチェックリストをご紹介しています。

実際に遺言書の作成を検討する場合は、以下の記事も併せて確認するようにしましょう。

遺言書だけでなく、家族信託を利用することによっても、生前に財産を誰にどのように分割するかを決めることができます。

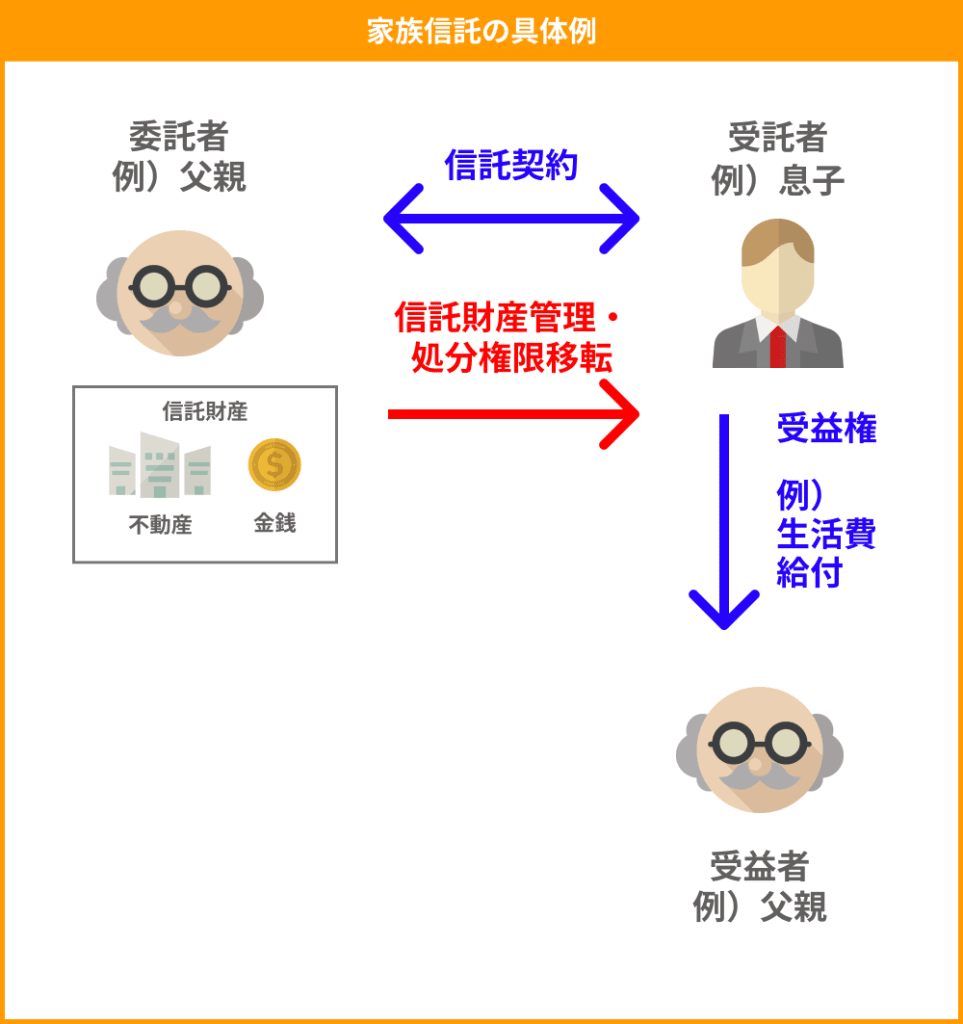

家族信託とは、本人の財産を、信頼できる家族に移転し、本人が望む目的に沿って、財産を管理・運用することを委託することを言います。

具体的には、本人(委託者)が家族の1人を受託者として、財産の管理・運用を委託します。このとき、委託者は、信託財産から経済的利益を得る権利をもつ受益者を指定します。

受益者には、委託者本人を指定することもでき、また委託者以外の個人や団体、法人を指定することも可能です。

上記の図を例にとってみていきましょう。

被相続人である父親と、相続人である息子が信託契約を締結するとします。被相続人である父親(委託者)の財産の管理・処分を、相続人である息子(受託者)に信託することで、息子は、信託財産を、受益者(この例では、父親)の利益に叶う形で管理・処分することができるようになります。

信託契約で移転した信託財産の名義は、委託者から受託者に変わるため、被相続人である父親が亡くなった場合の相続時において、信託財産は遺産分割協議の対象にはなりません。

そのため、例えば相続人である被相続人の妻が認知症である場合、相続が発生する前に、父親から息子への家族信託を設定しておくことで、以下が可能になります。

そのため、相続発生を待たずして、財産の管理・処分を相続人に任せたいケースでは、家族信託の設定を検討することがおすすめです。

家族信託は、遺言書作成と比べて費用が高いなどのデメリットがあるため、自身のケースで、望ましい選択かどうか詳しく確認していきましょう。

家族信託を利用することで、以下のようなメリット・デメリットがあります。

|

メリット |

デメリット |

|

●相続発生を待たず、被相続人の生前から財産の管理や運用を相続人に任せることができる ●遺言書と異なり、二次相続についても承継方法を指定できる |

●信託を受けていない相続人が不公平感を感じ、トラブルに発展してしまう ●自身で家族信託を設定するよりも、専門家に依頼して設定することが一般的で、その場合費用が高額 ●何度も書き直せる遺言書と異なり、一度契約を締結すると、関係者の同意なしに信託契約を訂正できない |

専門家に依頼して家族信託を設定する場合、費用が高額になってしまうというデメリットはありますが、被相続人が生前の段階から財産の管理や処分を承継でき、二次相続についても細やかに指定できるなど、メリットも大きいです。

以上のメリット・デメリットを踏まえると、家族信託の設定がおすすめなのは以下のケースです。

| 【おすすめなケース】 ●専門家への依頼費用と比して、相続財産が高額であるケース ●被相続人の生前から、財産の管理や処分を承継したいケース ●高額な相続税の発生を踏まえて、二次相続の承継方法についても指定をしたいケース |

このように、相続財産が高額で、相続税額を踏まえて、被相続人の生前から管理や処分を進めておきたい場合は家族信託の設定がおすすめです。

実際に手続きを進める際は、家族で委託内容を合意した上で、信託契約を締結し、公正証書を取得するなど、専門的な知識が求められます。

そのため、自身で設定するのではなく、以下のような専門家にアドバイスを求めるのがおすすめです。

・弁護士

・司法書士

・税理士

・金融機関(信託銀行など)の担当者

第三者である専門家に介入してもらうことで、公平性が担保されるため、相続トラブルのリスクも最小限に抑えられます。

生前贈与とは、被相続人本人が、亡くなる前に自分の財産を親族やそれ以外の人に贈与することです。

生前贈与をする場合は、主に以下の流れで手続きを進めます。

| 【生前贈与の基本的な流れ】 1. 誰に・何を贈与するのか決める 2. 贈与税の課税方法を選ぶ 3. 贈与契約書を作成する 4. 贈与財産を移す手続きをする 5. 税金の申告・納付を行う |

生前贈与は家族信託と異なり、財産に関するすべての権利を移転します。そのため、被相続人が亡くなった場合、生前贈与を受けた財産は遺産分割協議の対象になりません。

相続財産が減ることで、相続税の節税効果も期待できます。ただし、贈与税や不動産取得税など、他の税金がかかる場合がある点には注意しましょう。

メリットやデメリット、おすすめなケースも踏まえて、自身にぴったりな選択肢かどうかを検討してみてください。

生前贈与をするメリット・デメリットは、以下のとおりです。

|

メリット |

デメリット |

|

●生前贈与を受けた財産は自分のために使える ●家族信託に比べて手続きがシンプル |

●贈与する金額に応じて贈与税の税率も高くなる ●一定の要件を満たさなければ生前贈与をしても相続税が発生する可能性がある ●遺産分割協議においては、生前贈与が特別受益にあたることで、他の相続人との関係で不公平となり調整が必要になる場合がある |

家族信託の場合、信託財産はあくまでも委託者のために管理しなければなりません。しかし、生前贈与をすると財産にまつわる権利がすべて受贈者に移転されるため、家族・親族は自分のために財産を有効活用できます。

贈与税や手続き上のデメリットを回避するには、専門家に相談して生前贈与を進めるのがおすすめです。家族信託に比べて手続きがシンプルな分、依頼にかかるコストも抑えられます。

なお、生前贈与でありがちなトラブルと対策については、以下の記事で詳しく解説しています。生前贈与を検討する方は、こちらも合わせて確認してみてください。

生前贈与トラブル5選┃対策しないと節税逆効果&死後争いに発展

以上のメリット・デメリットを踏まえると、生前贈与がおすすめなのは以下のケースです。

| 【おすすめなケース】 ●被相続人が自分の財産をできるだけ早く、自由に使ってほしいと思っているケース ●相続発生後の手続きにかかる時間やコストを最小限に抑えたいケース ●長期的な節税対策を見据えているケース |

このように、被相続人が財産にまつわる権利をすべて家族や親族に移転したいと思っている場合は、生前贈与がおすすめです。

年間110万円までの基礎控除額を下回るように贈与額を調整すれば、贈与税も発生しません。そのため、長期的な節税対策を見据えて少しずつ生前贈与をすると、高い節税効果が期待できます。

予期せぬトラブルを回避するためには、家族信託と同様、弁護士や司法書士、税理士に相談しておくと安心です。

遺言書の作成や家族信託、生前贈与を行わないまま被相続人が亡くなってしまった場合は、成年後見人制度を活用しましょう。

成年後見人制度とは、認知症や知的障害などにより、財産管理や契約締結などの法律行為を自身で執り行うことが難しい人を保護するために、成年後見人が本人に代わって法律行為を行う制度のことをいいます。

被相続人が遺言書の作成や家族信託、生前贈与をしないまま亡くなってしまった場合、遺産分割するためには、遺産分割協議を行わなければなりません。

しかし、何度もお伝えしているとおり、認知症になると「意思能力がない」とみなされる可能性があり、遺産分割協議を有効に行えなくなります。他にも、不動産や預貯金の名義変更や活用が困難になるなど、さまざまな問題が発生します。

これらの問題を回避するためにも、相続手続きにおいては、成年後見人制度を活用する必要があるのです。

成年後見人を立てると、相続手続きにおいて以下のことも可能になります。

成年後見人制度は、被相続人が亡くなる前からでも活用できる制度です。問題なく相続手続きを進めるためにも、活用を検討してみましょう。

| 【成年後見人制度の活用には注意点もある】 成年後見人制度を活用する際は、以下の2点に注意しましょう。 家族間で合意して柔軟に相続財産を分割することができない 成年後見人に専門家が任命された場合、継続的に一定金額の報酬を支払う必要がある 成年後見人の役目は、認知症の相続人を保護することです。そのため、成年後見人制度を活用して遺産分割協議を行っても、家族の希望する形で合意を得るのは難しくなってしまいます。 実際に成年後見人制度の活用を検討する場合、そもそも成年後見人制度はどのような制度で、成年後見人は具体的に何ができるのかを理解するだけでなく、具体的な成年後見人制度の選任プロセスについても理解を深めることが重要です。 以下のサイトでは、成年後見人制度について、わかりやすく解説されているため、ぜひご覧ください。 厚生労働省「成年後見はやわかり」 |

認知症の相続人がいる場合、成年後見人を立てることや、遺言書作成、家族信託などの対処法が有効です。

しかしながら、いずれも法律の専門知識がない中で進めてしまうと、想定外の事態を招いてしまったり、思うような相続を実現できなくなったりする可能性もあります。

例えば、以下のようなトラブルが想定されます。

・成年後見人制度について理解しておらず、成年後見人と遺産分割協議が合意できず、トラブルになる

・遺言書や家族信託、生前贈与を作成・活用するものの、要件を満たしておらず、無効となってしまう

特に、相続人同士で相続財産を分割するのではなく、一部の相続人で承継するのが望ましいケースなど、相続人の間でトラブルが生じる可能性が高い場合は、家族だけで進めてしまうと調停や裁判に発展してしまうなど、大きなリスクもあります。

このように、相続人間のトラブルが生じる可能性が高い場合は、弁護士に相談することが非常におすすめです。

ぜひお気軽に無料相談をお申し込みください。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

今回の記事では、相続人に認知症の家族・親族がいる場合の問題点から、事前に把握しておきたい具体的な対処方法についてお伝えしていきました。

認知症の相続人がいるが、家族・親族にとって望ましい形で相続はできるか?という漠然とした不安について、具体的にやるべきことが明らかになったのではないでしょうか?

本記事をまとめると、以下になります。

◎相続人が認知症の場合に起こる問題3つ

◎相続人が認知症の場合に検討すべき対処法4つ

本記事の内容を参考に、相続のトラブルを防ぐために、事前の対策を進めていきましょう。

本記事の内容を参考に、相続のトラブルを防ぐために、事前の対策を進めていきましょう。