弁護士 西村 学

弁護士法人サリュ代表弁護士

大阪弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

大阪弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「代償分割とはどういう遺産分割の方法なの?」

「代償分割すれば遺産を平等に分けられるって聞いたけど本当?」

このように不動産などの遺産を分割する際に代償分割すると良いと聞いたが、本当に適しているのか、そもそも代償分割ってどのような仕組みなのか分からないという方も多いのではないでしょうか。

代償分割とは、不動産や非上場株式など分けにくい遺産を相続する際に平等に分割する方法の1つです。

不動産など1人の相続人が現物のまま引き継ぎ、他の相続人に対して代償金を支払うことで平等に遺産を分配することができます。

そもそも遺産分割には以下のように4つの分割方法があり、どの方法で遺産を分けるかは、相続人同士で話し合い決めなければなりません。

このような遺産分割方法がありますが、それぞれメリット・デメリットもあります。

安易に代償分割を選択してしまうとデメリットにもあるように多額の代償金を支払えなかったり、代償金を決める際に相続人間で揉めたりする可能性があります。

そのようなことにならないように、しっかりと代償分割について理解してから選択するようにしましょう。

そこでこの記事では、

について詳しくご紹介していきます。この記事を読めば、代償分割について理解できスムーズに遺産分割をおこなうことができるでしょう。

代償分割ってどのような仕組みか分からない、代償分割をおこなうべきか迷っているというような方は、ぜひ参考にしてください。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと7.7%着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

7.7%着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

冒頭でもお話しましたが、代償分割とは、分割しにくい不動産などの遺産を相続する際に複数人でも平等に遺産分割ができる方法です。

具体的には、1人の相続人が家などの不動産をそのまま引き継ぎ、他の相続人に対して代償金を支払うことで平等に遺産を分配することができます。

相続するものの中に不動産や非上場株式など分けにくい遺産があり、その遺産を売却したくない場合に代償金を支払うことで相続人が平等に遺産を分割することができます。

例えば、時価総額4,000万円の不動産と預貯金2,000万円の遺産を2人の相続人で分配する例を挙げて考えてみましょう。

1人の相続人が不動産を相続した場合、もう1人の相続人が預貯金を相続しても4,000万円と2,000万円では大きな差が生じてしまいますよね。

そのような時に不動産を相続した方が1,000万円を代償金として支払い平等にするというのが代償分割の方法です。

相続人が納得して遺産を分けることができれば、冒頭でもお話した他の方法でも良いのですが、不平等だと納得がいかない場合に有効な遺産分割方法になります。

代償分割は平等に分割できる遺産分割方法とお話しましたが、他にも代償分割のメリットはあります。

ここでは、代償分割の3つのメリットをお話していきます。

それぞれ詳しく解説していきます。

これまでもご説明したように、代償分割は公平に遺産分割ができるようにするための遺産分割方法です。

例えば、時価総額4,000万円の不動産と預貯金2,000万円を相続し、3人の兄弟で遺産を分け合う場合を考えてみましょう。

1人が不動産、他の2人で預貯金2,000万円を分けるといった現物分割にすると以下のようになります。

この場合、4,000万円と1,000万円では3,000万円もの差が出てしまいます。

しかし代償分割にすると、不動産を相続した人が他の相続人に1,000万円ずつ代償金を支払い、それぞれ2,000万円ずつを相続することになります。

このように代償分割であれば、不公平さがなくなり公平に遺産分割することが可能です。

親族が遺産相続で揉めるケースは多々ありますので、できるだけ公平に遺産相続をしたほうがお互い気持ちがよいですし、今後の付き合いもスムーズにいくのではないでしょうか。

| 【向いている人】 複数人で平等に遺産を分割したい 不動産などの分けられない遺産を複数人で相続する |

不動産を売却しなくて良いのも代償分割のメリットです。

例えば故人と一緒に住んでいた場合、不動産を売却してしまうと住む場所がなくなってしまうこともあります。

また思い出のたくさん詰まった物件を、すぐに手放せないという気持ちもあるでしょう。

現物分割で上手く遺産分割をできればそのまま不動産を売らずに相続することもできますが、相続人が納得しない場合は、代償分割を選択すると相続人の承諾も得やすいのがメリットです。

| 【向いている人】 不動産などの遺産を細分化せずに相続したい 故人と同居しており家を相続して住み続けたい 不動産しか遺産がない事業用不動産を相続する |

相続するとなると相続税が発生しますが、不動産の相続の場合、「小規模宅地等の特例」を利用すれば相続税を節税できる可能性があります。

小規模宅地等の特例とは、配偶者や同居親族が故人が住んでいた土地や貸していた土地などを相続したときに土地の相続税評価額を最大80%減税することができる特例です。

例えば、土地の相続評価額が8,000万円の土地を相続した場合、特例を利用しなかった場合の相続税は以下の通りです。

| 【事例】 土地の相続評価額:8,000万円 法定相続人:子ども2人 基礎控除額:4,200万円(基礎控除=3,000万円+600万円×法定相続人の数で計算) 課税遺産総額=8,000万円ー4,200万円=3,800万円 相続税額=3,800万円×20%ー200万円=560万円 |

この場合は、560万円の相続税を支払う必要があります。

一方で小規模宅地等の特例を利用すると、以下のように計算できます。

| 【事例】 土地の相続評価額:8,000万円 法定相続人:子ども2人 基礎控除額:4,200万円(基礎控除=3,000万円+600万円×法定相続人の数で計算) 適用後の課税遺産総額=8,000万円ー(8,000万円×80%)=1,600万円 相続税額=1,600万円×15%ー50万円=190万円 |

このように小規模宅地等の特例を利用すると相続税は190万円となり、370万円も減税されます。

また、土地の要件や相続する人の要件など細かい適用要件もあるので、利用される場合は国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」でご確認ください。

要件に当てはまり小規模宅地等の特例を利用する際には、控除後に相続税が0円になった場合も税務署への相続税申告が必要となるので、忘れずに申告しましょう。

| 【向いている人】 故人と同居しており家を相続して住み続けたい特例の要件にあてはまる |

代償分割は、公平に遺産分割できるといったメリットがありますが、デメリットもあります。

ここでは、2つのデメリットについてお話していきます。

代償分割のデメリットについても、1つずつ分けて見ていきましょう。

代償分割にするためには、できるだけ公平な遺産相続となるために支払う代償金が必要になります。

相続するものの価格が大きければ大きいほど、代償金も高くなるため金額によっては支払えない可能性もあるでしょう。

基本的には、代償金はご自身の財産から支払う必要があり、現金で支払うことをおすすめします。

現金以外にもご自身が所有している不動産などを代償財産として渡すことも可能ですが、その場合は贈与とみなされ贈与税を支払わなければいけいない可能性があるので注意してください。

贈与税については、「贈与税が課せられるケース」で詳しくご説明します。

また、一度に代償金を支払うことができない場合は、相続人同士で話し合い了承を得ることができれば分割で支払うことも可能です。

しかしどうしても代償金を用意できない場合は、代償分割ができないので不動産を売るなど他の遺産分割方法を行わなければなりません。

| 【向いていない人】 代償金が用意できない |

代償金の算出で揉める可能性も考えられます。

例えば不動産の場合、評価額を算出する必要があります。

評価額の算出方法は主に2つあり、どちらの方法で算出するかは相続人同士で決めなければなりません。

| 評価方法 | 概要 |

| 公示価格(時価) | 地価公示法に基づき全国の都市計画区域内等に設定された標準地での正常な価格として判定され公表されている価格 |

| 相続税評価額 | 国税庁や各税務署で公表されている価格 公示価格の80%が目安 |

このように評価額の算出には2つの方法があり、どちらを選択するかによって代償金額も変わってきます。

代償金を支払う側からすると、なるべく評価額を低くし代償金を少なくしたいですよね。

しかし、代償金を受け取る側は、評価額を高くし代償金を多く受け取りたいと思うのも当然です。

そういった相違から評価額の算出について揉めることが多くあります。

相続人同士でなかなか折り合いがつかない場合は、税理士や不動産鑑定士といったプロに依頼をして算出してもらいましょう。

その際、他の相続人も同席してもらいプロの方から説明を受けると揉めるケースが少なくなります。

| 【向いていない人】 不動産の評価額について、他の相続人が承諾していない |

ここまで、代償分割のメリット・デメリットをご紹介してきましたが、代償分割は行った方が良いケースと行わない方が良いケースがあります。

ご自身がどちらに当てはまるのか確認し、行うべきかどうか検討してください。

代償分割を行った方が良いケースは以下の通りです。

| 行った方が良いケース |

| 被相続人と同居している相続人が被相続人名義の自宅を相続したい場合 細分化せずに特定の相続人に相続させたい場合 公平に遺産分割したい場合 不動産しか遺産がない場合 事業承継を行う場合 事業用不動産を相続する場合 |

このように不動産などの遺産を残したいという場合には、代償分割が有効です。

また、何度もお話しましたが公平に遺産分割したいという場合にも適しています。

代償分割を行わない方が良いケースは以下の通りです。

| 行わない方が良いケース |

| 代償金が用意できない場合 代償金を分割して支払いたいが他の相続人の了承が得られない場合 不動産を売却したい場合 |

不動産などの財産を相続した人が代償金を支払えない場合は、代償分割をおこなうことができません。

代償金を分割して支払うこともできますが、他の相続人の承諾が必要です。

毎月分割して支払うことができるのであれば分割も検討すると良いですが、支払える保証がない場合は代償分割を行わない方が良いでしょう。

なぜなら代償金を滞納してしまった場合は、訴訟に発展することもあるからです。

また、そもそも相続した不動産を売却するつもりの場合は、代償分割ではなく換価分割となります。

続いては代償分割を行う際の流れを確認していきましょう。

大まかな流れは、以下の通りです。

他の遺産分割においても言えることですが、大切なのはそれぞれのステップで全ての相続人の同意が得られているかという点です。

これをおろそかにしてしまうと、後々トラブルの元になってしまいます。

順を追って1つずつお話していきますので、流れを把握しながら気を付けたいポイントをおさえていきましょう。

また、不動産を相続する場合には、名義変更も必要となってきます。

不動産を相続する場合の流れや名義変更の方法などについては、下記の記事で詳しくご紹介しています。

不動産を相続される場合は、一度お読みください。

まずは遺産の分割方法を代償分割に決めていきます。

最初にお話しましたが、遺産の分割方法には以下の4つの方法があります。

これら4つの方法それぞれにメリット・デメリットがあり、相続人が納得のいく方法を話し合って決めましょう。

1人の相続人がこれが最善だろうと選んだ方法でも、他の相続人にとっては最善ではないかもしれません。

必ず分割方法は全ての相続人の同意を得て決めることが大切です。

続いて、代償分割に決めたら代償金額を決めていきます。

代償金額をいくらにするのか決まりはありません。

平等に分割するために代償分割を選択する方もいますが、完全に平等にならなくてもよいのです。

例えば、長男が相続税評価額3,000万円の不動産を相続し、次男が預貯金の1,000万円を相続したとします。

すると2,000万円の差額が発生し、完全に平等にするには長男から次男へ1,000万円の代償金を支払わなければならなくなります。

しかし長男にそれだけの預貯金や売却できる不動産はなく、500万円の代償金でどうかと持ち掛けたとしましょう。

これではきっちり平等にはなりませんが、次男が承諾すればオッケーとなります。

このように受け取る側の相続人の同意次第で代償金額を決めることができるので、しっかりと話し合いを行いましょう。

ただし、代償金と相続した遺産を合わせると法定相続分よりも大きく超過してしまう場合には、贈与とみなされることがあるので注意してください。

贈与税に関しては、「贈与税が課せられるケース」で詳しくご説明しています。

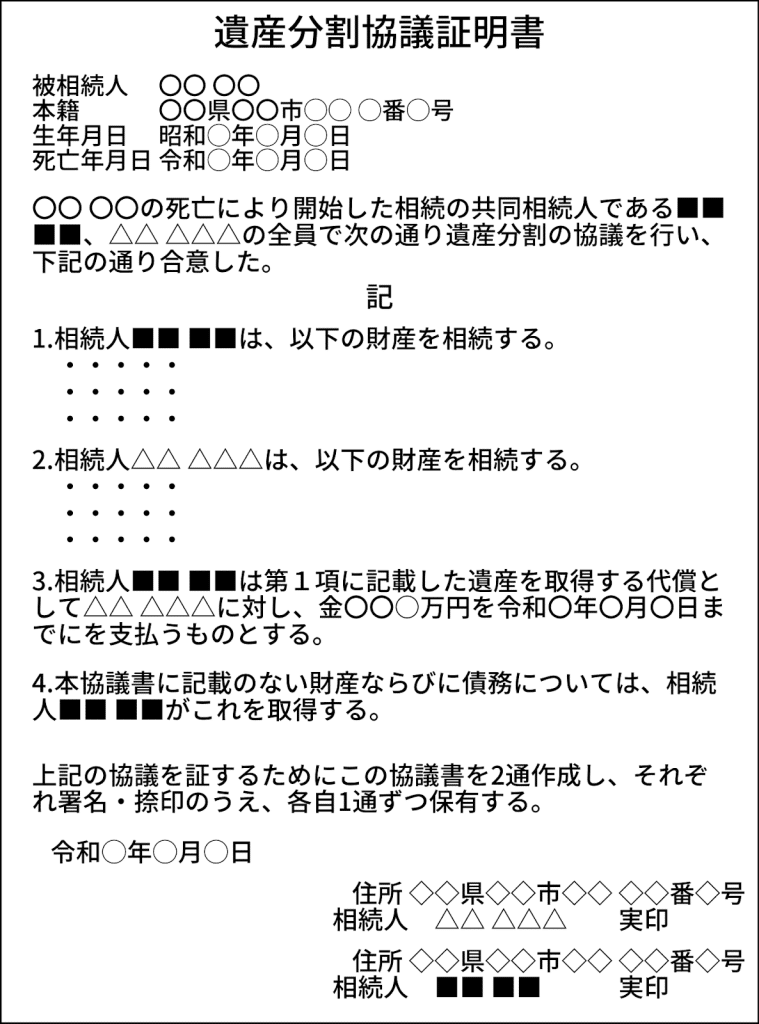

遺産の分割方法・代償金の金額が決まったら、遺産分割協議書の作成を行います。

遺産分割協議書とは、相続人全員が参加した遺産分割協議(話し合い)で決定した内容をまとめた書類のことです。

遺産分割協議書を作成する際は、決まった様式はなく手書きでもパソコンでもどちらで作成しても大丈夫です。

パソコンで作成した場合は、相続人それぞれで1通ずつ保有するため、人数分の遺産分割協議書を印刷する必要があります。

そして作成の際には、以下の必要事項を記載します。

| 被相続人の氏名、死亡日 相続人が遺産分割内容に合意している旨 相続財産の具体的な内容(預貯金の場合は銀行名・口座番号・支店名なども記載) 代償金の金額、支払い期日 相続人全員の名前と住所、実印の押印 |

これらの必要事項を記載した以下の例を参考に遺産分割協議書を作成してみてください。

また必要事項の記載漏れがあると、作成し直しとなってしまうことがあるため慎重に作成しなければなりません。

遺産相続の手続きがどんどん遅れていってしまうので、気を付けましょう。

最後に決められた額の代償金を決められた期限までにその他の相続人に支払えば代償分割は終了です。

支払う側の相続人は、遺産分割協議書にも記載した期日までに支払うようにしましょう。

もしも決められた期日までに代償金が支払われなかった場合には、家庭裁判所に遺産分割後の紛争調整調停を申し立てることが可能です。

そこで代償金の支払いについて合意が得られれば調停調書が作成され終了となりますが、それでもなお支払いがされない場合には財産の差し押さえ等の強制執行が行われます。

それだけ遺産分割協議書には法的な力があるため、しっかりと話し合いをし、無理のない代償金を設定しておく必要があるでしょう。

代償分割を行う際の留意点もお伝えしていきます。

大切なことなのであらためて確認していきましょう。

代償金と聞くと現金を用意しなければならないのかと思われがちですが、現金でなくても問題ありません。

例えば現在は使用していない不動産があり、代償金として申し分ない資産価値があるのであれば、不動産を譲渡するという形がとれます。

不動産の価値は税理士や不動産鑑定士といったプロに依頼をして、正確な価値を算出しましょう。

もちろん代償金を受け取る側がその形に納得すればの話になるので、こちらも遺産分割協議でしっかりと話し合いをする必要があるでしょう。

ただし、代償金を現金以外のもので支払うと譲渡とみなされ譲渡所得税が課税される可能性があるので注意が必要です。

税金については、次の項目でお話していきます。

一般的に相続した遺産に対しては相続税がかかり、代償分割を行った場合にも同じように相続した遺産によって相続税がかかります。

しかし、ケースによっては贈与税や譲渡所得税を課せられる場合があるのでしっかり理解しておく必要があります。

代償分割を行った場合、代償金は贈与に当たらないか不安に思う方もいますが、基本的に代償金は贈与に当たらないので贈与税は課税されません。

ただし、以下のような場合には贈与とみなされ贈与税が課せられることがあります。

遺産分割協議書に代償分割のことを記していない場合は、代償分割とみなされず代償金がただの贈与となるため贈与税が発生します。

きちんと代償金の金額や支払期限などを明記しておけば、贈与ではないことの証明になりますので記載漏れのないよう注意しましょう。

また、代償金をもらうことで代償金の対象財産を超える遺産を相続する場合、超過部分について贈与とみなされることがあります。

例えば、兄弟2人で不動産5,000万円と預貯金1,000万円を相続し、代償分割する場合、代償金を2,000万円にしたとします。

この場合は、兄弟の法定相続分(2分の1ずつ)に従って遺産分割したことになるので、贈与税はかかりません。

しかし、代償金を8000万円にすると、不動産の評価額5000万円を大きく超える財産を取得することとなるので、超過分(3000万円)に贈与税がかかる場合があるのです。

先ほどもお話したように代償金は、金銭以外のものを譲渡しても問題ありません。

代償金に相当するものであれば有効になります。

しかし、持っている土地や株式などの金銭以外のもので代償金を支払うと譲渡所得があったとみなされ、譲渡所得税が課せられることがあります。

例えば、相続人が持っていた不動産を他の相続人に譲渡した場合、譲渡した側はその時の不動産の時価とその不動産を取得した際の時価の差額分の譲渡所得税を支払わなければならなくなるのです。

まとまった代償金を用意するのが難しいときには、元々保持していた不動産を代償金として譲渡することもあると思います。

不動産や株式などを譲渡することで譲渡所得税といった余計な費用がかかってしまう可能性があることを理解し、遺産分割を行うようにしましょう。

代償分割をする際には、その旨を遺産分割協議書に必ず明記するのも大切なことです。

代償金の種類・金額・支払い期限など必要なことを記載しておきましょう。

遺産分割協議で決まったことでも遺産分割協議書に明記がないと、言った・言わないのトラブルに発展してしまいます。

記載漏れを無くすためにも、遺産分割協議書は相続人全員が納得のいく形で作成すると良いでしょう。

代償分割を行うと決めたら相続税がどのくらいかかるのか気になるところですよね。

必要になる相続税は、通常の場合と特に変わりはなく、財産をどのくらい相続するかによって相続税額が変わってきます。

また、代償分割する際の相続税の計算方法は2つあり、どちらで計算するかによって相続人がそれぞれ負担する相続税額も異なってくるので、しっかり理解しておきましょう。

代償分割の相続税の計算方法は、以下の2つになります。

どちらの方法で計算するかは、相続人同士で話し合い決めましょう。

ここでは、相続税評価額を使った場合と時価を使った場合でそれぞれどのような計算方法になるのかご説明していきます。

まずは、相続税評価額を使う場合の計算方法です。

相続税評価額は、国税庁や各税務署で公表されている税金を計算する際に使われる価格になります。

相続税評価額を使って計算する場合、課税価格は以下のように計算します。

| 【代償金を支払う相続人】 課税価格=相続税評価額-代償金の価額 【代償金を受け取る相続人】 課税価格=(代償金以外に相続した遺産があればその価額)+代償金の価額 |

例えば、相続する不動産の相続税評価額が8,000万円、預貯金が4,000万円あり、兄弟2人で相続した場合を考えてみましょう。

兄が不動産を相続し、弟が預貯金を相続しますが、不動産は代償分割を行い代償金として2,000万円支払うことになりました。

代償金を支払う相続人の課税価格を上記の計算式に当てはめて計算してみると以下のようになります。

一方で、代償金を受け取る相続人の課税価格を上記の計算式に当てはめて計算してみましょう。

それぞれ6,000万円の課税価格に対する相続税は、以下のように計算します。

| 【事例】 土地の相続税評価額:8,000万円 法定相続人:子ども2人 基礎控除額:4,200万円(基礎控除=3,000万円+600万円×法定相続人の数で計算) 課税遺産総額=6,000万円ー4,200万円=1,800万円 相続税額=1,800万円×15%(税率)ー50万円(控除額)=220万円 |

このように、兄弟それぞれ6,000万円遺産を相続することになったので、それぞれ相続税が220万円ずつかかることになります。

次に時価を使って計算する場合をみていきましょう。

時価とは、地価公示法に基づき全国の都市計画区域内等に設定された標準地での正常な価格として判定され公表されている価格です。

時価を使った場合の課税価格の求め方は、下記の計算式を使います。

| 【代償金を支払う相続人】 課税価格=相続税評価額-代償金×(相続税評価額÷代償分割時の時価) 【代償金を受け取る相続人】 課税価格=(代償金以外に相続した遺産があればその価額)+代償金×(相続税評価額÷代償分割時の時価) |

先ほどと同じように、例えば相続税評価額が8,000万円、代償分割時の時価が1億円の不動産と預貯金4,000万円を兄弟2人で相続した場合を考えてみましょう。

兄が不動産を相続し弟が預貯金を相続しますが、不動産は代償分割を行い時価を基準として代償金3,000万円支払うことになりました。

代償金を支払う人の課税価格を上記の計算式に当てはめて計算してみましょう。

これに対する相続税は以下の通りです。

| 基礎控除額:4,200万円(基礎控除=3,000万円+600万円×法定相続人の数で計算) 課税遺産総額=5,600万円ー4,200万円=1,400万円 相続税額=1,400万円×15%(税率)ー50万円(控除額)=160万円 |

このように時価を使って相続税の計算をすると、代償金を支払う人は160万円の相続税がかかります。

一方で代償金を受け取る相続人の課税価格を上記の計算式に当てはめて計算してみると以下のようになります。

これに対する相続税は以下の通りです。

| 基礎控除額:4,200万円(基礎控除=3,000万円+600万円×法定相続人の数で計算) 課税価格=6,400万円ー4,200万円=2,200万円 相続税額=2,200万円×15%(税率)ー50万円(控除額)=280万円 |

この場合、代償金を受け取る側の相続税は280万円となります。

相続税評価を使った場合と時価を使った場合では、このように計算方法が異なり相続税にも違いが出てきます。

遺産分割をする際に、相続人同士で意見が合わない場合は弁護士に相談するのがおすすめです。

相続税に関しては税理士に相談できますが、遺産分割の話し合いやトラブルは弁護士にしか解決できません。

弁護士に相談するメリットとしては、遺産分割の専門知識を持っている弁護士にアドバイスをもらえる点です。

どうしても素人ばかりで話し合いをしていると、知識が乏しいがために話し合いが進まなかったり意見が食い違うことがでてくるでしょう。

協議が長引いてしまうと、相続人同士の関係性が悪くなってしまうことがあります。

第三者である弁護士を交えることで、話し合いにメリハリが生まれ適切な遺産分割が可能です。

また、弁護士費用が高額になるのでは…と不安な方も多いのではないでしょうか。

弁護士費用の相場の目安は、以下の通りです。

| 項目 | 内容 | 費用相場 |

| 相談料 | 相談したときに支払う費用 | 0〜5,000円 |

| 着手金 | 依頼した段階で支払う費用 | 得られた経済利益の3〜8%程度 |

| 報酬金 | 成功した際に支払う費用 | 得られた経済利益の4〜16%程度 |

| 実費 | 郵便切手や印紙代など | 1〜3万円 |

最初に相談する際の費用は低額ですが、着手金・報酬金は得られた利益によって計算されます。

遺産分割の話し合いによってご自身の取り分となった額から数%をお支払いすることになるので、どのくらいの費用がかかるか知っておくと安心です。

まずは相続人同士で話をしてみて、まとまりそうにない場合には弁護士に依頼も検討してみてはいかがでしょうか。

| 遺産分割の話し合いをスムーズに進め、早く遺産分割の手続きを終わらせたいと思っていませんか。 当事務所では、弁護士と専門知識を持ったリーガルスタッフが専属でご対応しますので、スピーディーに話を進めることができます。 「なかなか弁護士と連絡がとれない」といったことがなく、弁護士とリーガルスタッフがしっかり連携をとりスピーディーに対応可能です。 また、無料相談を行っており、お話をするだけでなく未来に見通しをつけ解決までの道筋を惜しみなくわかりやすくお伝えしています。 |

遺産分割の方法には、以下の4つの方法があります。

分割しにくい不動産などの遺産を1人の相続人が現物のまま引き継ぎ、他の相続人に対して代償金を支払うことで平等に遺産を分配することができるのが代償分割です。

代償分割には、以下のようなメリット・デメリットがあります。

このように代償分割には、メリットだけでなくデメリットもあるのでしっかりと理解してから決めるようにしましょう。

代償分割を行った方が良いケース・行わない方が良いケースは、以下の通りです。

ご自身がどちらに当てはまるか確認してみてください。

代償分割をおこなう際には、以下のような流れでおこないます。

また、代償分割の留意点は以下の通りです。

これらのことをしっかりと理解し、スムーズに代償分割をおこなえると良いですね。