弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

不公平な遺言が遺されていた場合、遺留分として最低限の遺産を取り戻せる可能性があります。そのために必要となるのが、まず「自分の遺留分がいくらになるのか」の確認です。

遺留分の計算式はとてもシンプルで、【遺留分の基礎となる財産】×【個別の遺留分の割合】で表されます。

| 遺留分=【遺留分の基礎となる財産】×【個別の遺留分の割合】 |

上記式のとおり、財産(遺産+生前贈与-負債)に自分に認められた遺留分割合を掛け合わせれば、すぐにおおよその遺留分を確認できます。

しかし、正確な遺留分を算出するためには、【遺留分の基礎となる財産】に何が含まれるのか、評価額がいくらになるかもきっちり確認しなければいけません。

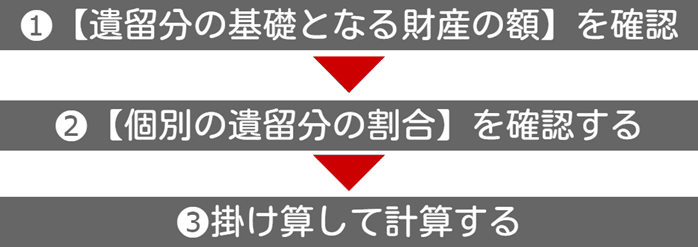

そこで今回は、遺留分の計算方法を3ステップに分け、記事を読みながら一緒に計算していけるようにしました。

3つのステップごとに注意すべきポイントも書いてありますので、そのポイントに気を付けながら進めていけばあなたも計算できるはずです。

なお、遺留分とは何かなど基礎的な知識について改めて理解しておきたい方は、以下の記事をご覧ください。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

遺留分の金額を求めたい場合、【概算を出す計算方法】と【正確な金額を出す計算方法】があります。

【遺留分を求める計算方法】

| 概算を出す | 【遺産 + 生前贈与 – 負債】 × 【個別の遺留分の割合(別表1)】 |

| 正確な金額を出す | 【遺留分の基礎となる財産(※)】 × 【個別の遺留分の割合(別表1)】 ※遺留分の基礎となる財産は、下記❶+❷+❸+❹+❺から、負債(借金など)を差し引く ❶不動産・金融資産・動産などのプラスの遺産 ❷生前贈与(相続開始前1年以内) ❸相続人に対する特別受益にあたる生前贈与(相続開始前10年以内) ❹遺留分を侵害すると知って行われた贈与(期間制限なし) ❺遺留分権利者に損害を与えることを知って行われた不相当な対価による有償行為(期間制限なし) ※遺留分権利者が遺言で一定の財産を取得することとされている場合や、遺留分権利者が亡くなった方から生前贈与を受けていた場合、遺留分侵害額の計算においては、これらの財産・贈与額は遺留分侵害額から控除されます。 |

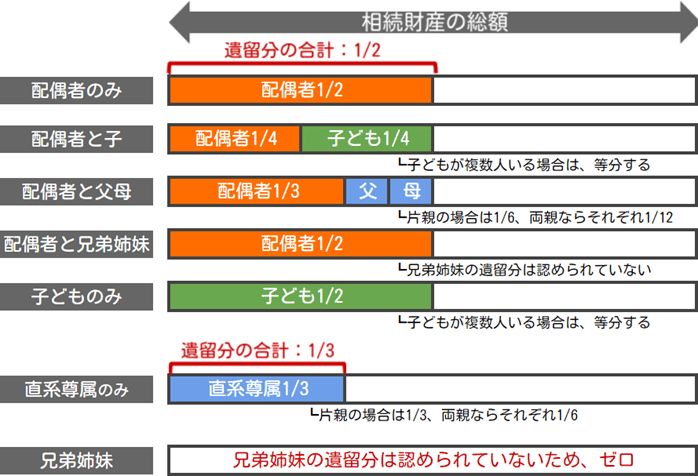

【別表1:相続人の遺留分割合】

| 相続人 | 遺留分の割合 | 全員の遺留分の合計 | ||

| 配偶者 | 子ども | 親 | ||

| 配偶者のみ | 1/2 | ー | ー | 1/2 |

| 子どものみ | ー | 1/2(÷人数) | ー | 1/2 |

| 親のみ | ー | ー | 1/3(÷人数) | 1/3 |

| 配偶者と子ども | 1/4 | 1/4(÷人数) | ー | 1/2 |

| 配偶者と親 | 1/3 | ー | 1/6(÷人数) | 1/2 |

※表の「子ども」は直系卑属、「親」は直系尊属を含む

下記のように「おおよその遺産・生前贈与・負債を把握しており、今すぐ概算を知りたい場合」は、ステップ2から読み進めていただくと、すぐに概算を算出できます。

【概算を出すべきケース例】

| ・自分に遺留分があるのか、まず調べたい ・弁護士に依頼する前に、ざっくりした目安を持ちたい ・他の相続人との話し合いの準備をしたい |

一方、下記のように「財産をすべて洗い出し、正確な金額を出す必要がある場合」は、ステップ1から取り組むようにしましょう。

【正確な金額を出すべきケース例】

| ・遺留分侵害額請求をするための手続きを進めたい ・ほかの相続人ともめていて、根拠を示したい ・相続税や贈与税の有無・税額について確認したい |

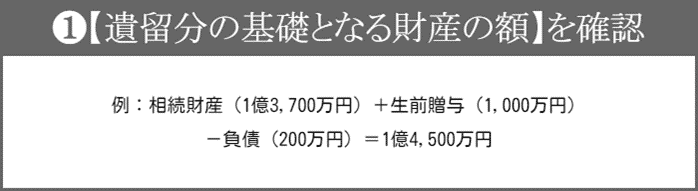

最初に、「遺留分の基礎となる財産」がいくらかを確認していきます。民法では以下のように定められています。

遺留分を算定するための財産の価額は、被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額とする。

民法1043条(遺留分を算定するための財産の価額)

これを分かりやすく説明すると、以下のようになります。

| 遺留分の基礎となる財産 =プラスの遺産(相続開始時)+生前に行われた生前贈与(1年以内)+相続人への特別受益にあたる生前贈与(10年以内)-債務 |

それぞれの項目について以下で詳しく説明していくので、読み進めながら確認してみましょう。

被相続人(亡くなった方)が相続開始時に有していた財産には、以下のようなものがあります。

| 不動産 不動産上の権利 | 宅地、農地、建物、店舗、居宅、借地権、借家権など |

| 現金・有価証券 | 現金、預貯金、株券、貸付金、売掛金、小切手など |

| 動産 | 自動車、家財、船舶、骨董品、宝石、貴金属、美術品など |

| その他 | 電話加入権、ゴルフ会員権、著作権、慰謝料請求権、損害賠償請求権など |

預貯金は通帳や残高証明書などを用意すれば明らかになります。一方、不動産などは相続人で評価方法を決めて評価額を算定する必要があります。土地であれば公示価格や路線価、建物なら固定資産税評価額に従って評価をするのが一般的です。

なお、財産の評価額は相続開始時点のもので、遺留分侵害額請求時ではない点に注意しましょう。

|

【Memo】相続開始時の財産をメモしておこう |

|

|

不動産 不動産上の権利 |

例:東京都中央区の土地(相続開始時点の評価額:8,000万円) |

|

現金・有価証券 |

例:預貯金(合計5,000万円) |

|

動産 |

例:自動車・美術品・貴金属(相続開始時点の評価額:500万円) |

|

その他 |

例:ゴルフ会員権(相続開始時点の評価額:200万円) |

|

合計 |

例:1億3,700万円 |

相続人ではない人への生前贈与、相続人への生前贈与ともに、相続開始前1年以内のものについて、遺留分の基礎となる財産に含めることができます。

例えば、被相続人が亡くなる半年前に、相続人ではない秘書が1,000万円もらっていた場合、これも遺留分の基礎となる財産に加算されます。

ただし、被相続人(亡くなった方)と贈与を受けた方の両方が「その贈与によって相続人の遺留分を侵害することを知っていた」場合は、期間を問わず遺留分の基礎となる財産に加えます。

第千四十四条 贈与は、相続開始前の一年間にしたものに限り、前条の規定によりその価額を算入する。当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、一年前の日より前にしたものについても、同様とする。

2 第九百四条の規定は、前項に規定する贈与の価額について準用する。

3 相続人に対する贈与についての第一項の規定の適用については、同項中「一年」とあるのは「十年」と、「価額」とあるのは「価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)」とする。

民法1044条

特別受益とは、特定の相続人だけが被相続人から受け取った利益をいいます。具体的には、婚姻のための贈与、養子縁組のための贈与、生計の資本としての贈与、多額の生命保険金が該当します。特別な利益を計算に入れることにより、不公平を解消することができます。

例えば、配偶者や3人の子どもがいる被相続人のケースで、長男だけが独立開業支援として合計1,000万円の贈与を受けていた場合、特別受益とみなされることがあります。

相続開始前10年以内の特別受益があれば、遺留分の基礎となる財産に加えます。

第九百三条 共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、第九百条から第九百二条までの規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

2 遺贈又は贈与の価額が、相続分の価額に等しく、又はこれを超えるときは、受遺者又は受贈者は、その相続分を受けることができない。

民法903条(特別受益者の相続分)

| ※民法改正前である2019年6月30日以前に開始した相続については、特別受益の期間に制限はありません。 |

被相続人に負債がある場合は、その全額を差し引きます。負債には以下のようなものがあります。

| 遺留分の基礎となる財産から差し引ける負債の例 消費者金融からの借金、事業資金の借り入れ、賃金支払い債務、買掛金債務、未払い家賃、医療費などの未払い金など |

対象はいずれも、被相続人が負っていた債務のみです。葬儀費用は差し引くことができません。

|

【Memo】遺留分の基礎となる財産を計算してみよう |

|

|

❶相続開始時点で有していたプラスの遺産 |

例:1億3,700万円 |

|

❷生前贈与(1年以内) |

例:1,000万円 |

|

❸特別受益(10年以内) |

例:なし |

|

❹負債 |

例:200万円 |

|

❶+❷+❸-❹ |

例:1億3,700万円+1,000万円+0円-200万円=1億4,500万円 |

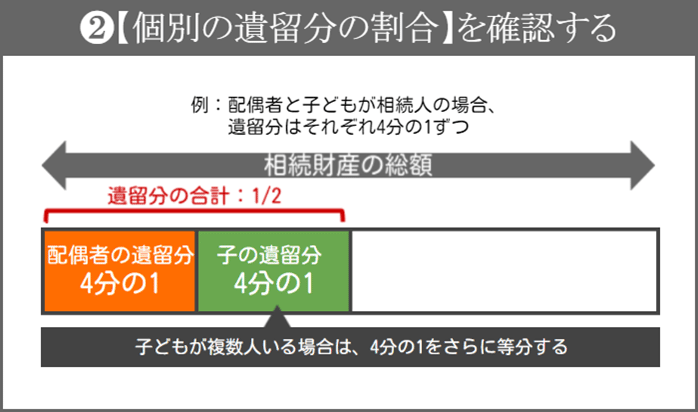

次に、個別の遺留分の割合を確認します。遺留分の割合は、相続人の内訳や人数によって変わります。

なお、遺留分が認められる相続人は、配偶者・直系卑属(子どもなど)・直系尊属(親など)に限定されています。兄弟姉妹には遺留分がありませんのでご注意ください。

遺留分の合計は、原則として2分の1で、父母や祖父母など直系尊属のみが相続人の場合は3分の1です。その遺留分を、法定相続分の割合に従って分割するイメージです。

|

法定相続人の内訳 |

遺留分の割合 |

|

配偶者のみ (直系卑属・直系尊属がいない) |

配偶者:相続財産の総額 × 2分の1 |

|

配偶者と子ども(直系卑属) |

配偶者:相続財産の総額 × 4分の1 |

|

子ども:相続財産の総額 × 4分の1 (子どもが複数人いる場合は、等分する) (子どもが死亡していて孫がいる場合は、孫に遺留分が認められる) |

|

|

配偶者と父母(直系尊属) |

配偶者:相続財産の総額 × 3分の1 |

|

父母:相続財産の総額 × 6分の1(父母それぞれ12分の1ずつ) (直系の両親が死亡している場合、祖父母に遺留分が認められる) |

|

|

配偶者と兄弟姉妹 |

配偶者:相続財産の総額 × 2分の1 |

|

兄弟姉妹:遺留分は無し(ゼロ) |

|

|

子どものみ |

子ども:相続財産の総額 × 2分の1 (子どもが複数人いる場合は、等分する) (子どもが死亡していて孫がいる場合は、孫に遺留分が認められる) |

|

直系尊属のみ (親または祖父母など) |

直系尊属:相続財産の総額 × 3分の1 (両親の場合、6分の1ずつ) (直系の両親が死亡している場合、祖父母に遺留分が認められる) |

|

兄弟姉妹のみ |

兄弟姉妹の遺留分は認められないため、ゼロ |

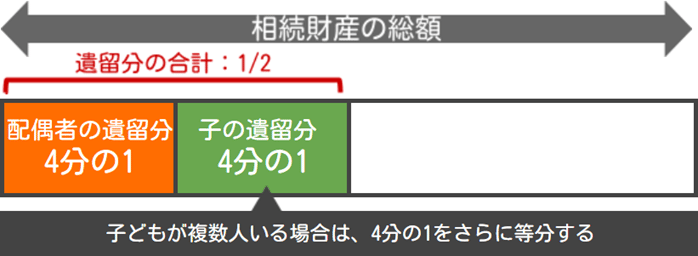

例えば、遺留分権利者(遺留分の権利を持っている相続人のこと)が配偶者と子どもの場合を考えてみましょう。

この場合、遺留分の全体の合計(総体的遺留分)は遺産の2分の1で、それぞれの遺留分は4分の1ずつとなります。

子どもが複数人いる場合は、遺留分の4分の1を子どもの人数で等分します。子どもが1人なら遺留分は4分の1ですが、2人なら8分の1、3人なら12分の1となります。

上の画像や表を基に、自分のケースでは自分の遺留分割合がいくつになるかを確認してみてください。

もっと詳しく遺留分の割合について理解したい方は、以下の記事をご覧ください。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

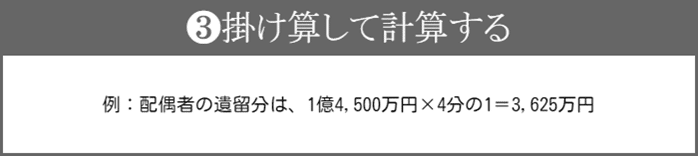

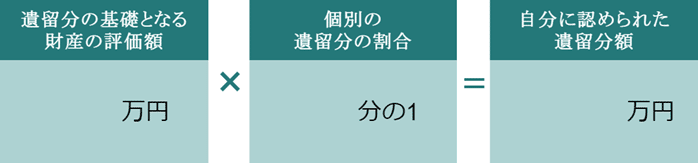

ステップ1の「遺留分の基礎となる財産」が分かり、ステップ2の「遺留分の割合」が確認できたら、あとはその2つを掛け算すれば、遺留分の金額を算出できます。

| 遺留分=【遺留分の基礎となる財産】×【遺留分の割合】 |

実際に穴埋め形式で、下の四角の中に金額を入れてみましょう。

遺留分の金額を算出できたら、遺留分が侵害されていないか確認します。遺留分が侵害されているというのは、分かりやすく言うと、相続によって受け取った財産が「遺留分よりも少なくないか」ということです。

例えば、遺留分を計算した結果が1億円なら、ちゃんと1億円相当のものを受け取れているか確認します。

なお、遺留分権利者が被相続人(亡くなった人)から特別受益となる生前贈与を受けていた場合には、その特別受益相当額は、遺留分侵害額から控除されます。遺留分権利者が多額の生前贈与を受けていた場合は、遺留分侵害額請求ができない場合もあります(民法1046条2項)

もし遺留分が侵害されている場合は、侵害されている部分について、侵害している相続人に「遺留分侵害額請求」をすることができます。これについては、「遺留分が侵害されているなら早めに遺留分侵害額請求を」で詳しく解説します。

遺留分の計算方法が分かったところで、具体的な計算例を3つ紹介していきます。「計算方法は分かったけど、実際どのように計算するのか具体例が知りたい」という方は、ぜひ参考にしてください。

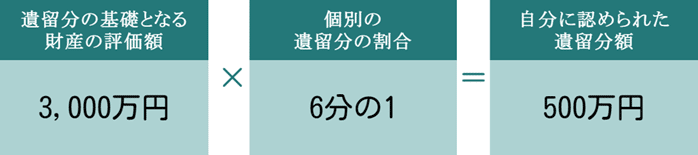

| 被相続人 | A |

| 相続人 | 長男B・次男C・長女D |

| 相続財産 | 3,000万円 |

| 状況 | Aが亡くなり、長男B・次男C・長女Dが相続することになった(Aの配偶者はすでに他界)。「長男Bに遺産を全て渡す」旨の遺言書が残されていた。 |

この場合、遺言に従えば次男C・長女Dは遺産を受け取ることができません。しかし次男C・長女Dには遺留分があり、侵害されている遺留分を請求する権利があります。

| 【ステップ1】遺留分の基礎となる財産の計算 |

| 3,000万円 |

| 【ステップ2】それぞれの遺留分の割合を確認 |

| 子どものみが相続人の場合、総体的遺留分(全員の遺留分合計)は、遺産の2分の1です。 子ども3人なので、遺留分の割合は6分の1となります。 |

| 【ステップ3】計算する |

| それぞれの遺留分=3,000万円 × 1/6(個別的遺留分)=500万円 |

このケースの場合、次男C・長女Dには、それぞれ3,000万円×6分の1=500万円の遺留分が保障され、その全額が侵害されているため、長男Aに500万円の遺留分侵害額請求を行うことができます。

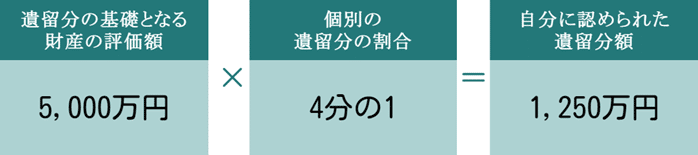

| 被相続人 | A |

| 相続人 | 妻B・長男C |

| 相続財産 | 5,000万円 |

| 負債(借金) | 1,000万円 |

| 生前贈与 | 長男Cに1,000万円(相続開始の10年以内) |

| 状況 | Aが亡くなり、相続が開始。「家政婦Dに遺産の3,000万円を渡す」という旨の遺言が遺されていたため、妻Bと長男Cは1,000万円ずつ、家政婦Dが3,000万円を相続した。 |

| 【ステップ1】遺留分の基礎となる財産の計算 |

| 5,000万円(遺産)+1,000万円(生前贈与)ー1,000万円(負債)=5,000万円 |

| 【ステップ2】それぞれの遺留分の割合を確認 |

| 配偶者と子どもが相続人の場合、配偶者と子どもの遺留分はそれぞれ4分の1ずつとなります。 |

| 【ステップ3】計算する |

| それぞれの遺留分=5,000万円 × 1/4(個別的遺留分)=1,250万円 |

ただし、借金は原則、法定相続人に法定相続分通りの割合で相続されるので、妻Bと長男Cは借金を500万円ずつ背負います。

妻Bは相続で1,000万円もらっているので、妻Bが請求できる遺留分侵害額は「1,250万円(遺留分額)ー1,000万円(相続分)+500万円(借金)=750万円」となり、家政婦Dに750万円を請求できます。

一方、長男Cは、生前贈与を1,000万円もらっているため、その贈与分を遺留分額から差し引く必要があります。「1,250万円(遺留分額)ー1,000万円(相続分)ー1,000万円(生前贈与)+500万円(借金)=マイナス250万円」となります。遺留分侵害額がマイナスとなるため、長男Cは家政婦Dに遺留分侵害額を請求できません。

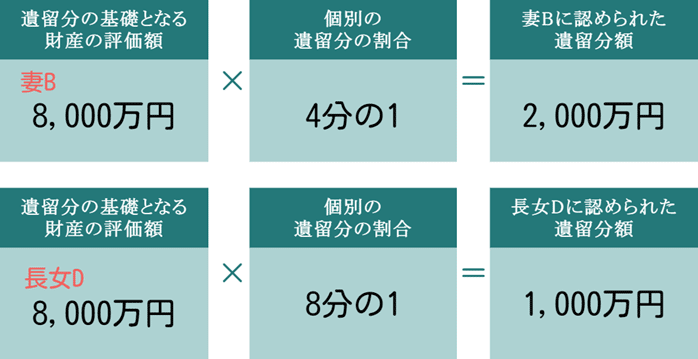

相続開始時の相続財産が7000万円で、長女Dの住宅購入資金として1,000万円の贈与があったケースの計算例です。

| 被相続人 | A |

| 相続人 | 妻B・長男C・長女D |

| 相続財産 | 7,000万円 |

| 生前贈与 | 長女Dに1,000万円(相続開始の10年以内) |

| 状況 | Aが亡くなり、妻B・次男C・長女Dにより相続を開始。「次男Cに遺産を全て渡す」旨の遺言が遺されていた。なお、生前、長女Dにだけ住宅購入資金として1,000万円の贈与があった(10年以内)。 |

| 【ステップ1】遺留分の基礎となる財産の計算 |

| 7,000万円(相続財産)+1,000万円(特別受益)=8,000万円 |

| 【ステップ2】それぞれの遺留分の割合を確認 |

| 妻と子どもが相続人の場合、総体的遺留分(全員の遺留分合計)は、遺産の2分の1です。 法定相続分割合に従って、妻はそのうちの2分の1、子どもは合わせて2分の1が遺留分です。 ・妻の遺留分は【2分の1 × 2分の1】=4分の1 ・長男Cと長女Dの遺留分は【2分の1 × 2分の1 × 2分の1】=それぞれ8分の1となります。 |

| 【ステップ3】計算する |

| 妻Bの遺留分=8,000万円 × 1/4=2,000万円 長女Dの遺留分=8,000万円 × 1/8=1,000万円 |

「遺産は全て長男Cに相続させる」という遺言があった場合、妻Bは長男Cに対して2,000万円の遺留分侵害額請求ができます。

しかし長女Dは特別受益を1,000万円受け取っており、「遺留分権利者の特別受益額」として1,000万円が遺留分から差し引かれます。【遺留分侵害額=1,000万円-1,000万円=0円】となるため、遺留分侵害額請求はできません。

遺留分を計算したら、遺留分が侵害されていないか(遺留分に相当する財産を受け取れているか)確認し、侵害されている場合はなるべく早めに「遺留分侵害額請求」を行いましょう。

遺留分侵害額請求はいつでもできるわけでなく、一定期間の時効が設けられています。「相続開始及び遺留分侵害を知ってから1年」「相続開始から10年」に遺留分侵害額請求を行わなければ、遺留分侵害額請求権が消滅してしまうため、できるだけ早めに動くことをおすすめします。

| 遺留分侵害額請求の流れ ❶遺留分侵害額を特定するための財産調査を行う ❷配達証明付き内容証明を送る(相続開始から1年以内に) ❸それでも決着しない場合は、調停 ❹それでも決着しない場合は、訴訟 |

さらに詳しいやり方については、以下の記事をご覧ください。遺留分の計算方法や遺留分侵害請求について不安なことがあれば、ぜひ法律のプロであり多くの相続問題を解決に導いてきた当事務所にご相談ください。

| 弁護士法人サリュは無料相談を受け付けています |

| サリュでは、はじめての方や紹介者のいらっしゃらない方からの お問い合わせ・ご相談もお受けしております。 0120-181-398 受付時間:平日 10:00~18:00 (年末年始・ゴールデンウィークを除く) メールでの無料相談受付 |

この記事では、遺留分の計算方法について、以下の3つのステップに分けて解説しました。

「遺留分の基礎となる財産の額」と遺留分の割合が分かれば、遺留分の計算自体は簡単な掛け算に過ぎません。しかし実際には、不動産などがいくらなのか評価したり、特別受益とみなされる贈与があったか確認したり…という部分が難しいところです。

計算方法が複雑になる場合は、迷ったら弁護士に相談してみることをおすすめします。