弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「遺留分を請求したいが、不動産が対象の場合はどうなるの?」

「遺産に不動産しか無い場合も、遺留分を請求できるの?」

「実家を相続した長男に遺留分を請求したら、実家をもらえるの?」

不動産を取得した相手に「遺留分侵害額請求」を行いたくても、どうしたら良いのか分からず悩んでしまう方は多いのではないでしょうか。

結論からいうと、たとえ遺産に不動産しかなくても、遺留分侵害額請求はできます。また、生前の不動産の贈与に対しても、遺留分侵害額請求は可能です。

| ※遺留分とは、一定の相続人(配偶者や子・親など)が最低限もらえる相続分のことです。 遺言があったとしても遺留分を奪うことはできません。 例えば、相続人が子ども1人だけの場合、子どもには遺産の2分の1の遺留分を受け取る権利があります。遺留分に相当する財産を受け取れていない場合、遺留分を侵害している相手に、足りない分を請求することができるのです。 遺留分の基礎知識を確認したい方は以下の記事をご覧ください。 |

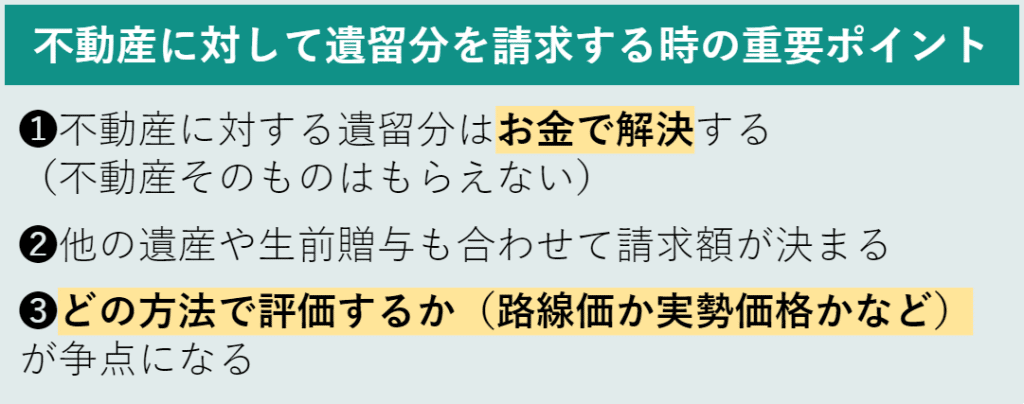

不動産を取得した相手に遺留分侵害額請求を行うケースでは、以下の3つがポイントとなります。

遺留分侵害額請求は「お金で解決」が原則のため、不動産を現金に換算した場合の「評価額」を算出し、遺留分に相当する金銭を請求する流れになります。

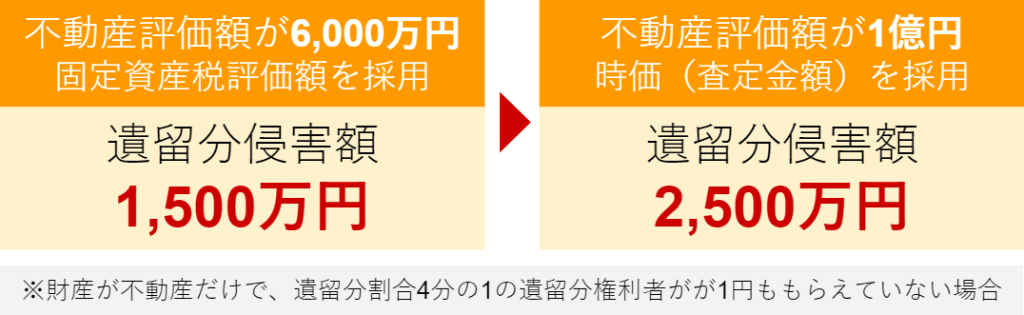

そして、不動産を評価する際に「どの評価方法を採用するか」がとても重要です。なぜならば、以下の例のように、時価で請求するか、固定資産税評価額で請求するかで、もらえる金額にかなり差があるからです。

この記事では、その計算方法や請求方法を解説するとともに、「どの評価方法を採用すればいいのか」についても詳しく解説していきます。

不動産に対する遺留分請求を行いたい方は、ぜひこの記事を最後まで読んで、自分の利益を最大化できる方法を見つけてみてください。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

不動産に対して遺留分侵害額請求を行う場合は、不動産を「現金に換算するといくらか」を計算し、現金で請求します。

| 例えば、亡くなった方の財産が実家のみであり、あなた(次女)とお兄さん(長男)だけが相続人のケースを考えてみましょう。 遺言書に「長男に実家を相続させる」とあった場合、遺言にしたがって、お兄さんだけが遺産を取得することになります。 しかし、あなたにも遺留分(この場合は、遺産の4分の1)があるため、お兄さんに対して遺留分侵害額請求ができます。お兄さんが取得した実家の評価額が4,000万円なら、その4分の1にあたる1,000万円を、現金として支払うようお兄さんに請求します。 |

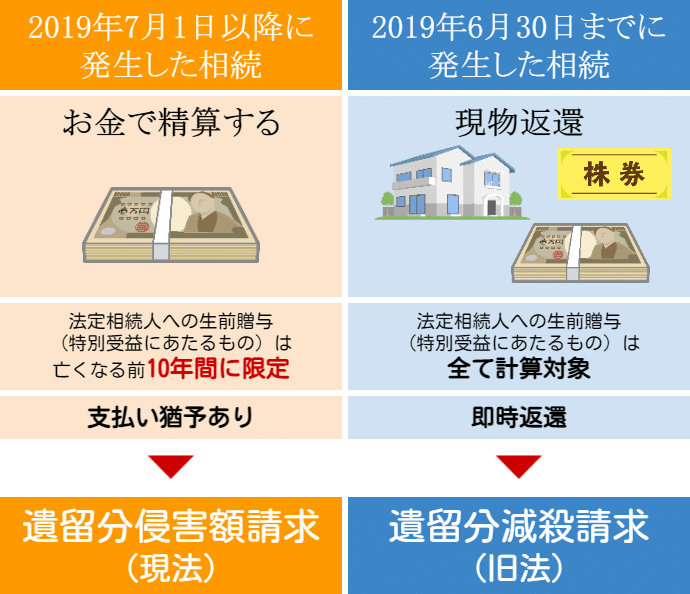

ここで重要なのは、法改正により「不動産そのものではなく、お金で解決する」ように変わったということです。

実は、2019年7月1日施行の民法改正前は、遺留分は「現物返還」が原則でした。上記の例の場合、お兄さんが取得した実家の4分の1の権利を次女に与え、実家を共有状態にすることが通常でした。

しかし、民法改正後は、侵害された遺留分の返還方法が「お金で清算」に変更となりました。そのため、2019年7月1日以降に発生した相続では、遺産に不動産がある場合、亡くなった方の死亡時の評価額を出して、お金で請求することになります。

※法改正の前後での違いについてさらに詳しく知りたい方は、以下の記事をご覧ください。

不動産がある場合に「不動産の評価額を出して現金で請求する」方法について、もう少し詳しく解説していきます。

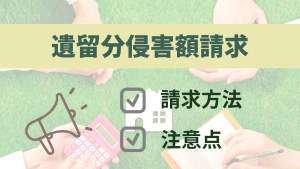

遺留分侵害額請求の対象に不動産がある場合、以下のステップで金額を算出して請求します。

それぞれのステップについて、詳しく解説していきます。

まず、そもそも自分は遺留分を請求できる立場にあるか、初めに確認しておきましょう。

遺留分を請求できる人の条件は、以下の全てを満たしている場合のみとなります。

| 侵害されている遺留分を請求できる条件 ・相続権を持つ「法定相続人」であること ・亡くなった方の兄弟姉妹ではないこと(兄弟姉妹には遺留分はないため) ・相続放棄や遺留分放棄をしていないこと ・相続廃除や相続欠格に該当しないこと |

例えば、あなたが亡くなった方の親(相続順位=第2順位)の場合、亡くなった方に子ども(相続順位=第1順位)がいる場合には、残念ながら相続権がないため遺留分もありません。

自分が法定相続人かどうかを判断するには、こちらの記事も参考にしてみてください。

それ以外にも、相続放棄や遺留分放棄をしていたり、相続廃除されていたり、相続欠格に該当していたりする場合には遺留分を請求できません。

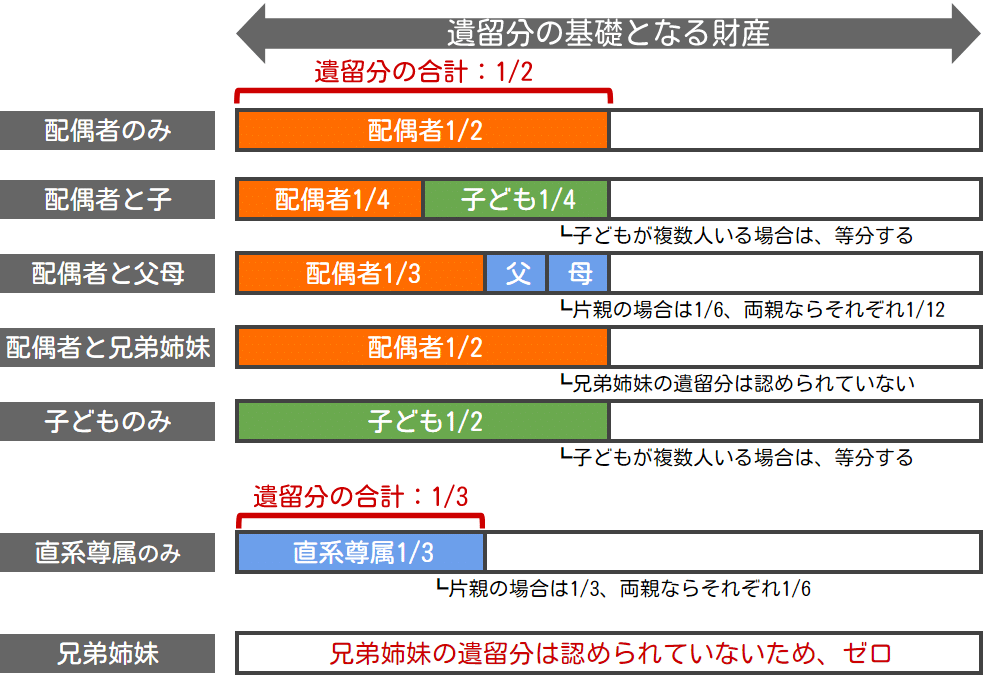

次に、自分の遺留分(最低限もらえる財産の取り分)の割合がどのくらいか、確認していきます。

以下に、相続人の構成ごとに遺留分割合を示した画像を示します。自分のケースでは遺留分が何分の1になるか確認してみてください。

例えば、法定相続人が「配偶者と父母」の場合で、あなたが父に当たる場合、遺留分割合は12分の1となります。

遺留分割合についてもっと詳しく知りたい方は、こちらの記事も参照ください。

次に、具体的にあなたに認められている遺留分がいくらか(個別的遺留分)を算出しましょう。

個別的遺留分は、「遺留分の基礎となる財産の価額」×「個別の遺留分割合」で計算できます。

遺留分の基礎となる財産の価額には、不動産だけでなく、その他の相続財産や生前贈与なども含めて計算します。

| ❶不動産・金融資産・動産などのプラスの遺産 ❷相続人以外への生前贈与(相続開始前1年以内) ❸相続人への特別受益にあたる生前贈与(相続開始前10年以内) ❹遺留分を侵害すると知って行われた贈与(期間制限なし) ❺遺留分権利者に損害を与えることを知って行われた不相当な対価による有償行為(期間制限なし) ❶+❷+❸+❹+❺から、負債(借金など)を差し引く |

例えば、不動産の評価額(相続時点)が4,000万円、現金が5,000万円、相続人への特別受益にあたる生前贈与が2,000万円、負債(借金)が1,000万円あった場合、

遺留分の基礎となる財産の価額=4,000万円+5,000万円+2,000万円-1,000万円=1億円となります。

なお、不動産をどう評価するかについては、3章・4章で詳しく解説します。

| ※「特別受益って何?」「計算方法をもっと詳しく知りたい」という方は、下記の別記事をご覧ください。 |

①で計算した「遺留分の基礎となる財産の価額」に、あなたの「個別の遺留分割合(2-2で確認した割合)」をかければ、あなたの遺留分額が分かります。

例えば、遺留分の基礎となる財産の価額が1億円で、2-2で確認した個別の遺留分割合が4分の1の場合、

あなたの遺留分額=1億円×4分の1=2,500万円となります。

つまりこのケースの場合、あなたは、被相続人の相続において「2,500万円を最低限取得できるはずだ」ということが分かります。

侵害されている遺留分は、「遺留分額」と「相続によって実際に取得した財産」の差額となります。

例えば、遺留分額が2,500万円で、実際に取得した財産が500万円の場合、

遺留分侵害額=2,500万円-500万円=2,000万円となります。

この金額を、遺留分を侵害している相手に請求することができます。

遺留分が侵害されている場合(遺留分額に相当する財産をもらえていない場合)は、侵害している相手に「遺留分侵害額請求」を行って取り戻します。

遺留分侵害額請求できる権利は、最短1年の時効があるため、できれば被相続人が亡くなってから早いタイミングで忘れずに行いましょう。

| 遺留分侵害額(減殺)請求を行う4ステップ ❶遺留分を侵害している相手方と話し合う ❷話がまとまらない場合は、配達証明付き内容証明を送る(相続開始から1年以内に) ❸それでもまとまらない場合は、調停を行う ❹それでもまとまらない場合は、訴訟で決着させる |

詳しいやり方については、こちらの記事で解説しています。

不動産がある場合の遺留分の計算・請求の流れは上記のようになります。3章からは、具体的に「不動産をどう評価するのか」について解説します。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

不動産をいくらで評価するかによって請求できる遺留分侵害額も大きく変わります。しかしながら、ややこしいことに、不動産を評価する方法は大きく分けて5つの方法が存在します。

【不動産の5つの評価方法】

| 評価方法 | 概要 |

| 路線価(相続税路線価) | 面している道路ごとに設定されている「路線価」をもとに算出する、宅地の評価額のこと |

| 固定資産税評価額 | 土地や建物ごとに、都や市区町村が算定した評価額のこと |

| 公示価格(公示地価・基準地価) | 国や都道府県が毎年決定した「ある地点の正常な価格」のこと (似ている条件の土地の価格を参考にできる) |

| 時価(実勢価格) | 実際に売買された場合に、通常成立すると認められる価格のこと |

| 不動産鑑定評価額 | 不動産鑑定士が鑑定した評価額のこと |

どの評価方法を採用するかについては「結局はどの評価方法がいい?状況ごとの評価方法を弁護士が解説」で解説しますが、まずは「5つの価格とは何なのか」それぞれ見ていきましょう。

路線価(相続税路線価)とは、主に相続税や贈与税の算出のために、国税庁が「道路ごとに、その道路に面する標準的な宅地の価額」を決めたものです。

例えば、1㎡あたり30万円の道路に面している200㎡の宅地の価格は、6,000万円と評価します。

国税庁が定める路線価は、公示価格の80%程度に設定されています。

固定資産税評価額とは、土地や建物の所有者が支払う固定資産税を算出するために、都や市区町村が算定するものです。

固定資産税評価額は3年に1回見直され、公示価格の70%の水準になるように調整されています。

固定資産税評価額を知りたい場合には、毎年4月~5月頃に不動産の所有者に送られてくる納付書を確認すれば分かります。

公示価格とは、土地が取引される上での「正常な価格」の指標を与えることを目的に毎年発表されているものです。

国が毎年決定している標準地の価格(=公示地価)や、都道府県が毎年決定している基準地の価格(基準地価)のことをいいます。

【公示地価と基準時価の違い】

| 公示地価 | 基準地価 | |

| 概要 | 約2.3万カ所の標準地が選ばれ、 不動産鑑定士2人により その土地の1㎡あたりの 正常な価格が発表される | 約2.2万カ所の基準地が選ばれ、 不動産鑑定士1人により その土地の1㎡あたりの 正常な価格が発表される |

| 調査機関 | 国土交通省 | 都道府県 |

| 基準日 | 毎年1月1日時点 | 毎年7月1日時点 |

| 公表時期 | 3月中旬 | 9月 |

公示地価も基準地価も、選ばれた地点についての「正常な価格」が発表される点は同じです。

ただし、実際には、土地の形状や周辺施設の充実度、用途地域など、さまざまな要因によって土地の価格は変動します。そのため、いくら標準地や基準地と立地や広さが似ていても、公示価格をそのまま「評価したい土地」に当てはめることはできず、一定の修正が必要になります。

個別的要因を考慮してどう修正するか判断が難しいため、一般的には、遺留分侵害額請求時の根拠として公示価格が用いられるケースは少ないと考えられます。

不動産の時価(実勢価格)とは、不動産が実際に売買された場合に、通常成立すると認められる価格のことをいいます。

例えば、Aさんが相続した土地があった場合に、その土地を「売却したらいくらになるか」ということです。

実際の時価は、取引が成立するまで分かりませんが、時価に近い評価額を知る目安として「不動産査定を依頼し、査定金額を出してもらう」という方法があります。

なお、相続した不動産の「時価」を出すときには、相続が開始した時点(被相続人が亡くなった時点)での時価が評価額となります。

不動産鑑定評価額とは、国家資格を持つ「不動産鑑定士」が、土地や建物を鑑定して評価した価格のことをいいます。不動産鑑定評価を依頼すると20万円~100万円程度の鑑定料がかかるのが一般的です。

相続や遺留分トラブルで「不動産の評価額」が争点になる場合に、不動産鑑定評価額が、価格の根拠として使われることがあります。

3章で解説したように、不動産の評価方法は5つの種類があります。では、遺留分を請求する際には、どの不動産の評価方法で評価するのが良いのでしょうか?

評価方法が違えば評価額も違うため、どの評価方法を使うのかが、とても重要なポイントとなるのです。

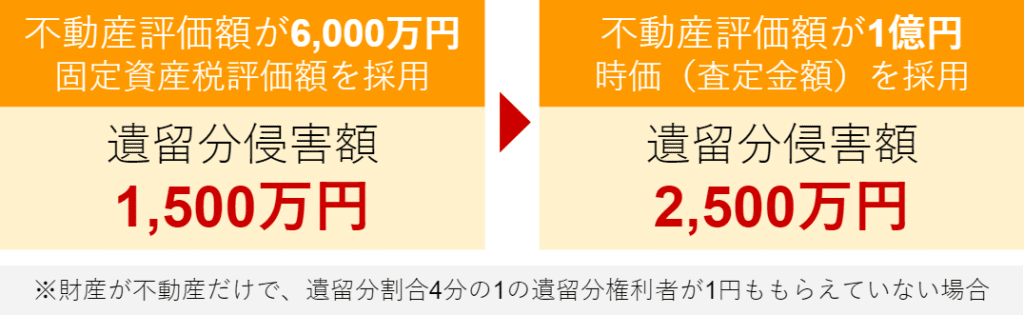

例えば、遺産が不動産のみで遺留分割合が4分の1の遺留分権利者がいた場合、請求できる金額に1,000万円の差が発生することもあります。

最適な評価方法は、「遺留分を請求する側なのか」「請求される側なのか」という立場はもちろん、不動産が位置するエリアの状況や、不動産の特徴によっても異なります。

そのため、一概に「この評価方法を使いましょう」とは言えないのが実情です。

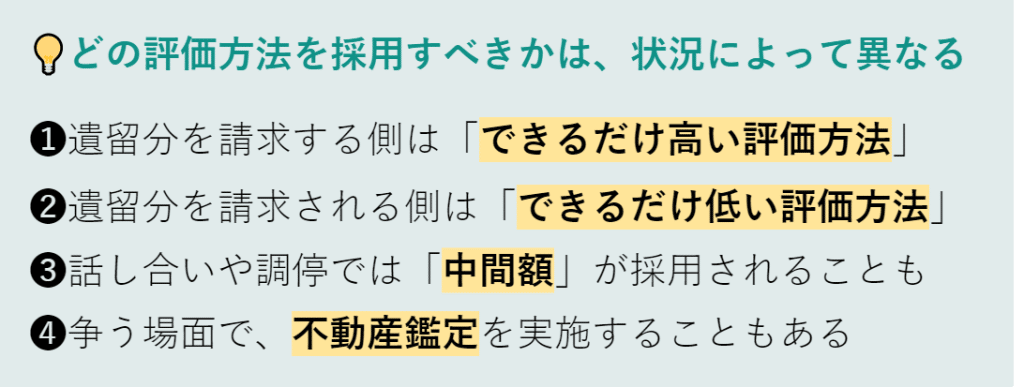

ここでは、以下の4つのシーンごとに、どの評価方法が使われることが多いのかを解説していきます。

| 4つのシーンごとの評価方法 ①遺留分を請求する側は「できるだけ高い評価方法」で請求する ②遺留分を請求される側は「できるだけ低い評価方法」で反論する ③話し合いや調停では「中間額」が採用されることが多い ④どうしても時価を高くしたい場合には不動産鑑定を実施することもある |

あなたの立場に近いシーンを選び、どの評価方法を選択するのが利益になるのか検討してみてください。

侵害されている遺留分を請求する側は、不動産の評価額が高くなる指標を選んで使うのが一般的です。

なぜならば、「遺留分の基礎となる財産の価額」が高い方が、自分の取り分も多くなるからです。

| 例えば、相続財産が不動産だけで、自分の遺留分割合が4分の1、財産を1円も相続できていない場合、 ・不動産評価額が6,000万円ならば、請求できる遺留分侵害額は「1,500万円」 ・不動産評価額が1億円ならば、請求できる遺留分侵害額は「2,500万円」 不動産評価額を高くできた方が、請求できる金額も高くなります。 |

都市部などは、一般的に、時価>路線価>固定資産税評価額となることが多く、できるだけ高く不動産を評価したい場合には時価(実勢価格)が使われます。

そのため、「時価(実勢価格)」に近い金額を簡易的に算出できる、不動産会社に依頼した査定の結果を用いるケースが多いといえます。

ただし地方などでは、時価よりも路線価や固定資産税評価額が高いケースもあり、路線価や固定資産税評価額で請求することもあります。

また、活用しづらい地形の土地など、時価よりも固定資産税評価額が高くなるケースもあります。

エリアや不動産の特徴に応じて、ケースバイケースで最も不動産評価額が高くなる指標を選んで使うのがベストです。

一方で、遺留分侵害額請求をされた側は、交渉するに当たって、不動産の評価額が低くなる指標を使って、折り合いを付けたがるのが通常です。

なぜならば、「遺留分の基礎となる財産の価額」が低い方が、支払うべき金額が低くなるからです。

| 例えば、相続財産が不動産のみで、その不動産を自分が遺言により取得し、遺留分侵害額請求を受けている場合。請求している人の遺留分割合は4分の1。 ・相手方は「不動産評価額が1億円」と主張し、「2,500万円」の遺留分侵害額請求をしてきている ・このケースで「不動産評価額が6,000万円」と反論できれば、請求額を「1,500万円」に減額できる つまり、不動産評価額を低くできた方が、支払うべき金額を抑えることができます。 |

都心などの不動産の流通価格が高いところでは、時価(実勢価格)で請求されてしまうと不動産の評価額が高すぎるため、「路線価や固定資産税評価額で折り合いを付けよう」と交渉することはあるでしょう。

しかし実際には、請求された側も不動産会社に査定を取り、それぞれの査定金額をもとに時価を争うケースが多くなります。

当事者間の話し合いや、調停員を挟んだ調停での話し合いでは、両者が主張する不動産評価額の「中間値」が採用されることが多いでしょう。

例えば、請求する側が取った査定金額が8,000万円で、請求された側が取った査定金額が6,000万円ならば、中間である7,000万円が採用される、というケースがありえます。

また、調停前の当事者間の話し合いの場合では、「時価では高すぎるが、固定資産税評価額では低すぎるから、路線価で手を打とう」と、双方の主張の間を取ることもあるでしょう。

調停が不成立となり裁判で争うことになった段階で、請求側が「どうしても時価を高くしたい」という場合には、不動産鑑定を依頼して「不動産鑑定評価額」が用いられることもあります。

ただし、不動産鑑定評価には20万円~100万円程度の鑑定料がかかるので注意しましょう。

ここまで読んで「計算がかなり難しそうだな」「どの不動産評価額を使えば良いか判断が難しそう」と感じた方も多いのではないでしょうか。

実は遺留分侵害額請求は、計算も判断も一般の方にはかなり難しい内容となります。不動産が対象相続財産に含まれる場合は、さらに難易度が上がってしまいます。

4章で解説したように「どの評価額を採用して請求を行うのか」「相手方がどう反論してくるのか」「どこで折り合いをつけて妥協点とするのか」など、知識や経験がないと交渉をスムーズに進めることができません。

遺留分侵害額請求を行った場合というのは、かなりの高確率で「金額」で揉めることが多いのです。支払わなければならないとしても、「できるだけ減額したい」と考える方が多いからです。

遺留分トラブルは揉めることが多いため、できれば早い段階で弁護士に相談しておくことをおすすめします。

弁護士に相談すれば、以下のような悩みを解決することが可能です。

| ・不動産をどの評価方法で評価するのが一番有利か、相談に乗ってもらえる ・不動産をいくらで評価するか、具体的に教えてもらえる ・相手方に請求する「遺留分侵害額」を正しく計算できる ・相手方との交渉をスムーズに進められる ・相手方がどのように反論してくるのか、過去の事例を知っているため対処できる ・相続財産の他に生前贈与がなかったかなど、相続調査もお願いできる ・裁判になった時にも、証拠の準備や弁論をお願いできる |

遺留分トラブルで頭を痛めている方は、まずは初回相談無料の当事務所(弁護士法人サリュ)までお気軽にご相談ください。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

最後に、不動産を含む遺留分侵害額請求をする場合については、よくある質問と答えをまとめて回答します。

【答え】遺留分侵害額請求した場合、原則「お金で解決」することになったため、不動産を「当然に」返してもらえるわけではありません。

2019年7月1日施行の民法改正により、遺留分を請求した場合の返還方法が「現物返還」から「お金で清算」に変更されました。

| 2019年6月30日以前の相続の場合(遺留分減殺請求)(旧制度) 不動産について遺留分請求した場合、遺留分に相当する持分を取得できる |

| 2019年7月1日以後の相続の場合(遺留分侵害額請求) 不動産について遺留分請求した場合、遺留分に相当する評価額を、お金で得ることができる (不動産の持分は取得できない) |

そのため、民法改正後の相続については、遺留分を請求したからといって、不動産の一部を返してもらうことは原則としてできません。

ただし、当事者間の話し合いで「金銭での返還ではなく不動産を共有にする」と認められた場合には、不動産を取得できます。不動産を取得したい希望がある場合は、交渉してみましょう。

【答え】正当な遺留分侵害額請求には応じなければならないため、一括で払うのが原則です。

遺留分は、一定の相続人(配偶者や子、親など)に最低限保障された取り分です。そのため、遺留分侵害額請求が正当なものである限り、支払わなければなりません。

たとえ、遺産が不動産のみであり「現金がないから支払えない」という状況であろうとも、支払わなければならないのです。

請求された方が請求を無視した場合、最終的には不動産を差し押さえられて競売に掛けられることもあります。

ただし、どうしても支払えない状況の場合には、相手方と交渉して、支払期限の延長や分割での対応を協議できることもあるでしょう。

本記事では「不動産がある場合の遺留分」について解説してきました。最後に、要点を簡単にまとめておきます。

▼不動産に対して遺留分を請求するときの重要ポイント

| ①不動産に対する遺留分はお金で解決する(不動産そのものはもらえない) ②他の遺産や生前贈与も合わせて請求額が決まる ③不動産をいくらで評価するか(路線価か実勢価格か)が争点になる |

まず重要なポイントとして、不動産を取得した相手に遺留分を請求する場合には、不動産そのものを返してもらうのではなくお金で解決するということを解説しました。

計算方法および請求の具体的なやり方は、以下です。

| 【STEP1】自分が遺留分を請求できる立場かどうか確認する 【STEP2】自分の遺留分割合を確認する 【STEP3】自分が最低限もらえる「遺留分額」を計算する 【STEP4】侵害されている遺留分を計算する 【STEP5】時効に注意して「遺留分侵害額請求」を行う |

なお、不動産の評価方法には以下の5つがあり、ケースバイケースでどの評価方法を選択するかが変わります。

| ・相続税路線価 ・固定資産税評価額 ・公示価格(公示地価・基準地価) ・時価(実勢価格) ・不動産鑑定評価額 |

▼4つのシーンごとの評価方法

| ①遺留分を請求する側は「できるだけ高い評価方法」で請求する ②遺留分を請求される側は「できるだけ低い評価方法」で反論する ③話し合いや調停では「中間額」が採用されることが多い ④どうしても時価を高くしたい場合には不動産鑑定を実施することもある |

大切なのは、遺留分を請求する側なのかされる側なのかにより、自分の利益が最大化する評価方法を選択することです。それをもとに、相手方と交渉を進めていきましょう。

ただし、どの評価方法を選択するかは、その不動産のエリアによってや、相手方との関係や交渉の段階によっても異なります。

できるだけ交渉をスムーズに進めたい場合には、早い段階で弁護士に相談することをおすすめします。

あなたの遺留分トラブルが早期に円満解決することをお祈り申し上げます。