弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「遺留分とはなにか。」「遺留分にも相続税はかかるのか。誰がいつ納めるのか。」

相続が始まり、遺留分のルールと相続税との関係がよく分からず、不安に感じている人も多いかと思います。

遺留分とは、兄弟以外の法定相続人が、亡くなった人の財産を最低限もらえる権利とその取り分のことです(民法第1042条)。

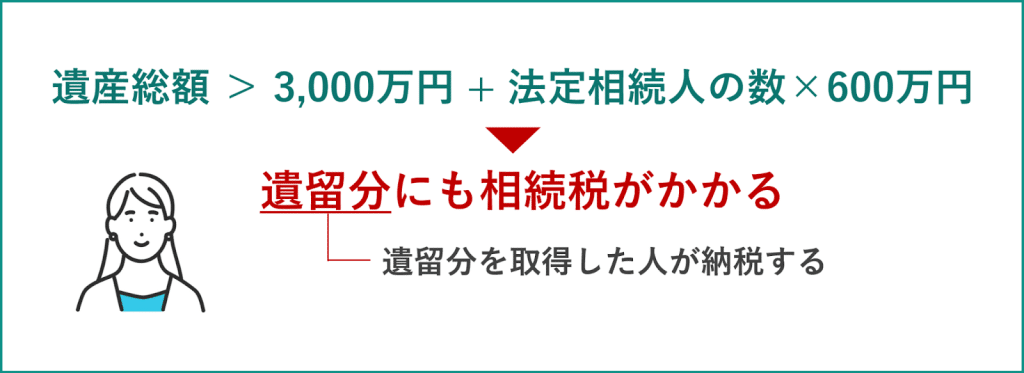

そして、遺産総額が「3,000万円+法定相続人の数×600万円」を超える場合は、遺留分を受け取る人も相続税を納めなければいけません。

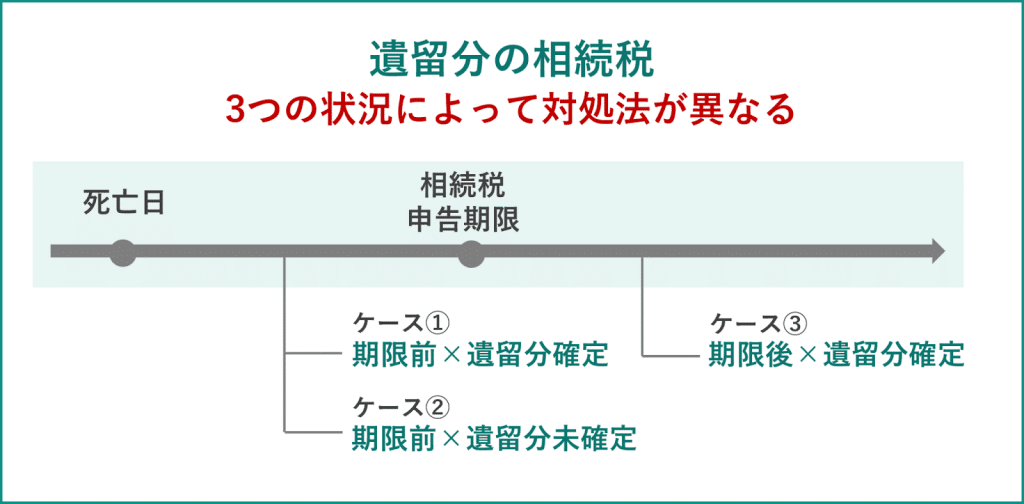

遺留分の相続税申告は、「相続税申告期限前かどうか」「期限前なら遺留分の額が確定しているかどうか」で対処法が異なります。

もし正しく対処しなかった場合(たとえば申告期限後に遺留分を受け取ったものの修正申告をしていなかった場合など)、延滞税が課されるおそれがあります。

トラブルや損なく申告・納付を済ませるためにも、自身の状況における申告方法について、正しく理解していくようにしましょう。

|

本記事で分かること |

|

・遺留分の基礎知識 ・相続税の基礎知識 ・相続税がかかるかどうか ・【3つの状況別】遺留分がある場合の相続税申告・対処方法 ・相続税の目安 ・税理士に依頼した方がいい理由と費用相場 |

本記事を読めば遺留分の請求がある場合の相続税について理解を深められ、損することなく最適な方法で納税・精算できるようになります。

ぜひ最後まで読んでいってくださいね。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

遺留分と相続税の関係の前に、まずは遺留分について正しく理解しましょう。

【遺留分とは】

| ・遺留分とは ・遺留分が認められている人と遺留分の割合 ・遺留分侵害額請求とは |

遺留分(いりゅうぶん)とは、兄弟姉妹を除く法定相続人が、亡くなった人の財産(遺産)を最低限もらえる権利とその取り分のことです(民法第1042条)。

残された家族の生活保障と、相続人間の公平性を目的として、遺留分制度が設けられるようになりました。

たとえ、遺言に「財産はすべて長男に」と書かれていても、ほかの法定相続人は遺留分に相当する最低限の金銭を受け取る権利が認められています(民法第1046条)。

【用語解説:法定相続人とは】

| 法定相続人とは、民法で定められた、相続の優先順位に基づき、遺産を相続できる人のことです。 法定相続人になれるのは配偶者と血縁者であり、配偶者は常に法定相続人になりますが、血縁者は下記のとおり優先順位が決まっています。 1位 子ども(直系卑属) 2位 両親(直系尊属) 3位 兄弟姉妹 |

遺留分が認められている相続人は、亡くなった人の「配偶者」「子どもや孫(直系の卑属)」「親や祖父母(直系尊属)」です。兄弟姉妹、甥や姪には遺留分は認められていません(民法第1042条)。

配偶者と子ども(直系卑属)は常に遺留分が認められますが、親(直系尊属)は直系卑属が一人もいない場合にのみ、遺留分の権利が回ってきます。

それぞれが有する遺留分の割合を下表にまとめました。

【相続人の遺留分割合】

| 相続人 | 遺留分の割合 | 全員の遺留分の合計 | ||

| 配偶者 | 子ども | 親 | ||

| 配偶者のみ | 1/2 | ー | ー | 1/2 |

| 子どものみ | ー | 1/2(÷人数) | ー | 1/2 |

| 親のみ | ー | ー | 1/3(÷人数) | 1/3 |

| 配偶者と子ども | 1/4 | 1/4(÷人数) | ー | 1/2 |

| 配偶者と親 | 1/3 | ー | 1/6(÷人数) | 1/2 |

※表の「子ども」は直系卑属、「親」は直系尊属を含む

たとえば、父親が亡くなり、相続人が母親・長男・次男であるとしましょう。

父親が「遺産は全財産4000万円をすべて寄付する」という遺言を残していても、母親は1/4である1000万円を、長男と次男は1/4を2人で割った500万円を遺留分として受け取る権利があります。

「遺留分の侵害」とは、遺留分を有する相続人が、遺言や贈与により、受け取れる遺産が遺留分に満たなくなったことを指します。

そして、「遺留分侵害額請求」とは、遺留分を侵害することになった相手に対して、遺留分侵害額に相当する金銭の支払いを求める請求のことです(民法第1046条)。

あわせて読みたい

遺留分とは?言葉の意味や請求方法をどこよりも分かりやすく解説

続いて、相続税の基本ルールを押さえておきましょう。

【相続税とは】

| ・相続税とは ・相続税がかからない基礎控除とは |

相続税とは、亡くなった人の財産を受け継ぐときにかかる税金のことです。

【相続税の基本ルール】

| 相続税とは | 亡くなった人の財産(遺産)を受け継ぐときにかかる税金 |

| 納める人 | 遺産を受け継いだ人 |

| 納付期限 | 相続の開始があったことを知った日(通常は亡くなった人の死亡日)の翌日から10ヶ月以内 |

| 納税額 | 遺産取得額の10%〜55%(遺産が多いほど税率は高くなる) ※ただし遺産総額が「3,000万円+法定相続人の数×600万円」以下は無税 |

※について、次節でもう少し詳しく見ていきましょう。

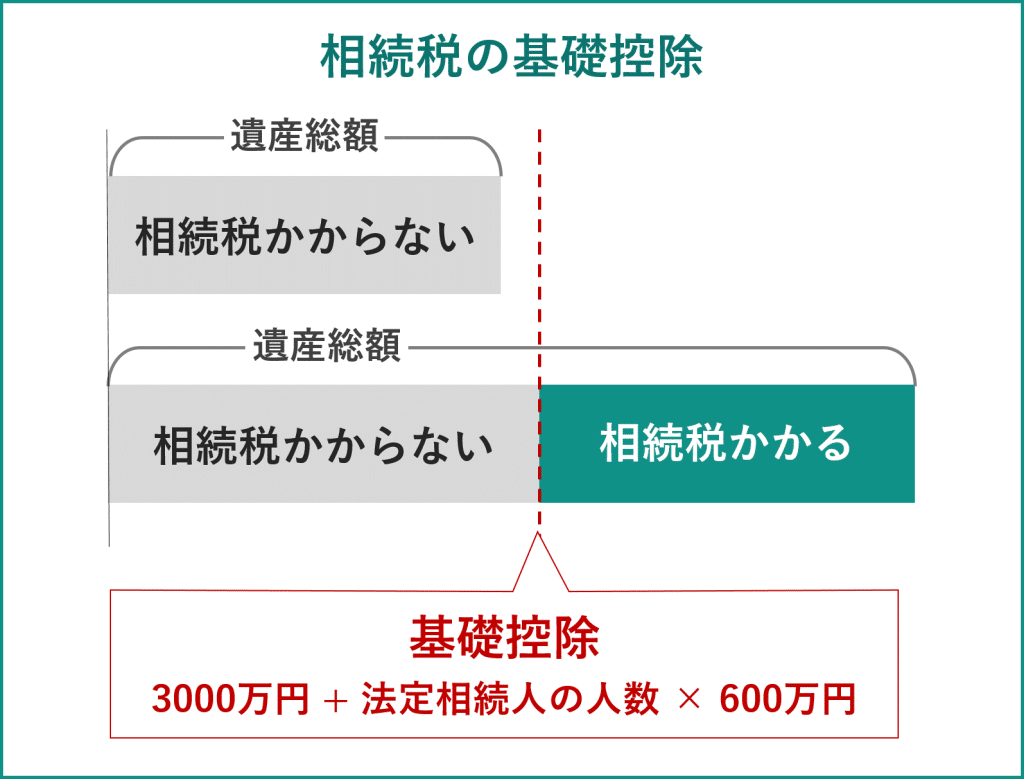

遺産総額が「3,000万円+法定相続人の数×600万円」以下の場合は、相続税はかかりません(相続税法第15条)。この税金がかからない金額のラインを基礎控除と呼びます。

法定相続人の人数別の基礎控除額は下表のとおりです。

【法定相続人の人数別の基礎控除額】

| 法定相続人 | 基礎控除額 (相続税がかからない遺産総額の上限) |

| 1人 | 3600万円 |

| 2人 | 4200万円 |

| 3人 | 4800万円 |

| 4人 | 5400万円 |

| 5人 | 6000万円 |

遺産総額が基礎控除を超える場合は、超えた分に対して相続税を納める必要があります。

たとえば、法定相続人が2人で遺産総額が5000万円の場合、基礎控除4200万円を差し引いた800万円が、相続税の課税対象となるのです。

具体的な相続税の目安金額については後ほど解説します。

遺留分と相続税の基本ルールをふまえたうえで、遺留分と相続税の関係について説明していきましょう。

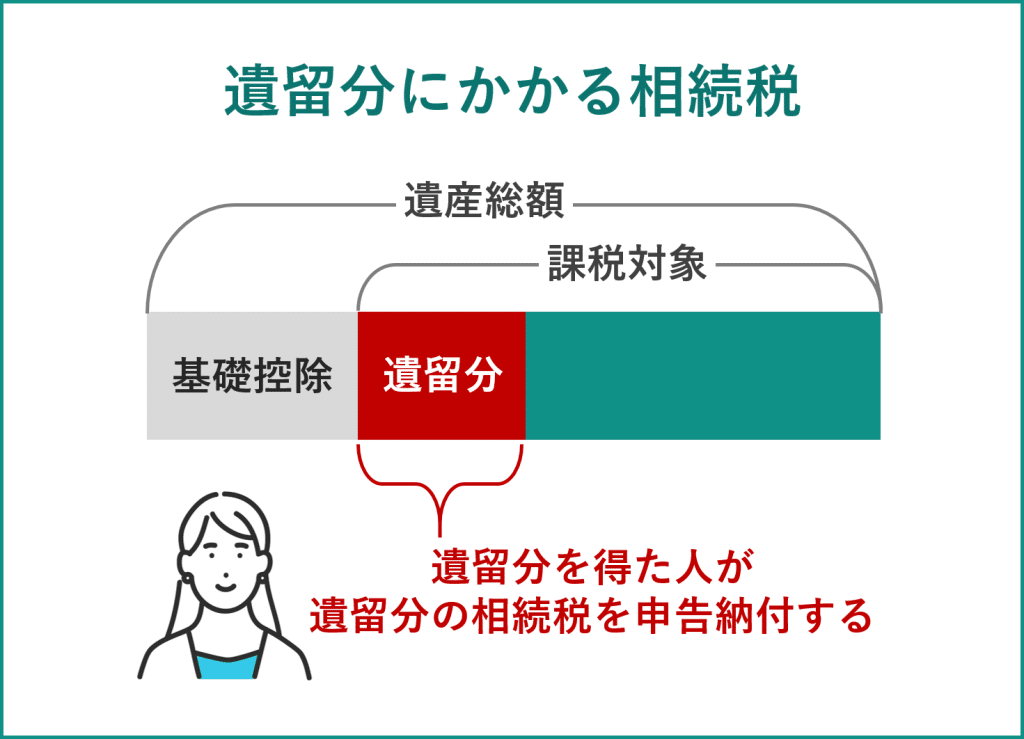

遺産総額が基礎控除額「3,000万円+法定相続人の数×600万円」を超える場合は、遺留分にも相続税がかかります。

これは、遺留分も「相続によって取得した財産」とみなされるためです。

遺留分を得た人は、遺産総額に対する遺留分の割合に応じて、相続税申告を行わなければいけません。

具体的にどのように相続税を納めるかを次章以降で、いくら納めないといけないかを8章で紹介していきますね。

遺留分が発生する相続において相続税申告が必要な場合はどのように進めていけばいいのでしょうか。

この場合は遺留分を請求した人と請求された人双方とも、遺留分の確定時期と相続税申告の時期によって取るべき対応が異なります。この2つの時期を組み合わせて下記3つのケースに分類しました。

自分に当てはまるケースを選び、リンクから該当の章に移動して読み進めてくださいね。

【状況別:遺留分がある場合の相続税申告・対処法】

まず、相続税の申告期限は「亡くなったことを知った日の翌日から10ヶ月以内」と決められて(相続税法第27条)おり、申告前か申告後かで遺留分の取扱いは異なります。

そして申告期限前の場合は遺留分の額が既に確定しているかどうかでも対応が変わってきます。

それぞれの状況に応じて適切に進めないと無申告加算税や延滞税などのペナルティが発生する恐れがあるので、必ず該当の章を読んで実践するようにしましょう。

実際の相続税の申告・対処は手続きが非常に複雑であるケースが多いので、その場合は税理士に依頼することをおすすめします。現に相続税申告が必要な人の約9割が税理士に依頼しています。

とはいえスムーズな手続きのためには自身も基本的な知識を身に付けておく必要があるので、各章の内容をしっかり理解していくようにしましょう。

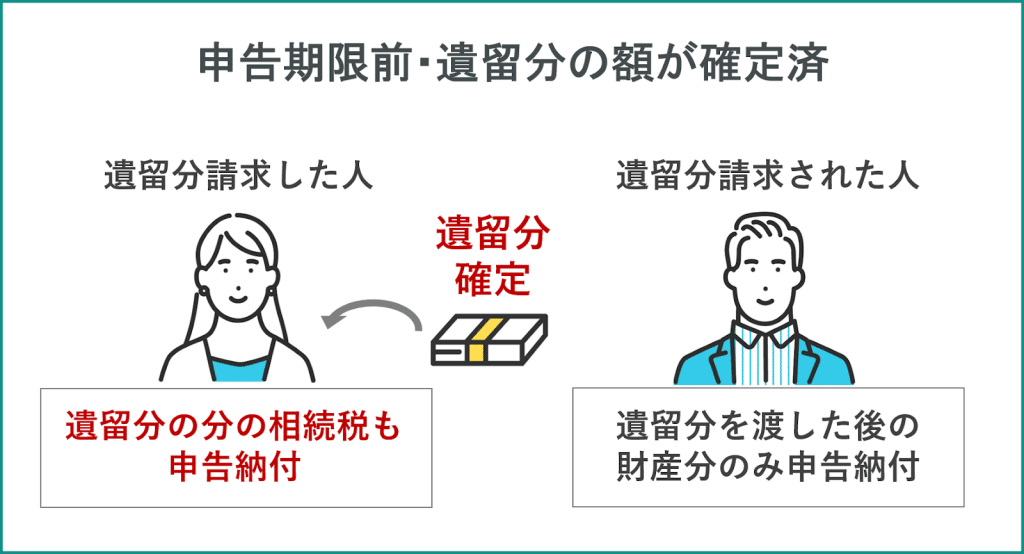

10ヶ月の相続税申告期限前に遺留分の額が既に決まっている場合は、通常の相続税申告と同じ方法で進めていきます。

遺留分を請求した人とされた人に分けて見ていきましょう。

◎遺留分を請求した人:遺留分を含む相続した財産に応じて申告する

◎遺留分を請求された人:遺留分を渡した後の財産に応じて申告する

遺留分を請求した人は、遺留分を含む相続した財産に応じて相続税申告をします。

例えば、元々の相続分が1,000万円でさらに遺留分1,000万円を受け取った場合、遺産総額のうち2000万円の割合に応じて相続税を申告することになります。

遺留分を請求された人は、相続する財産から遺留分を引いた額で相続税申告をします。

例えば、元々の相続分が5,000万円で遺留分を1,000万円支払った場合、遺産総額のうち4000万円の割合に応じて相続税を申告することになります。

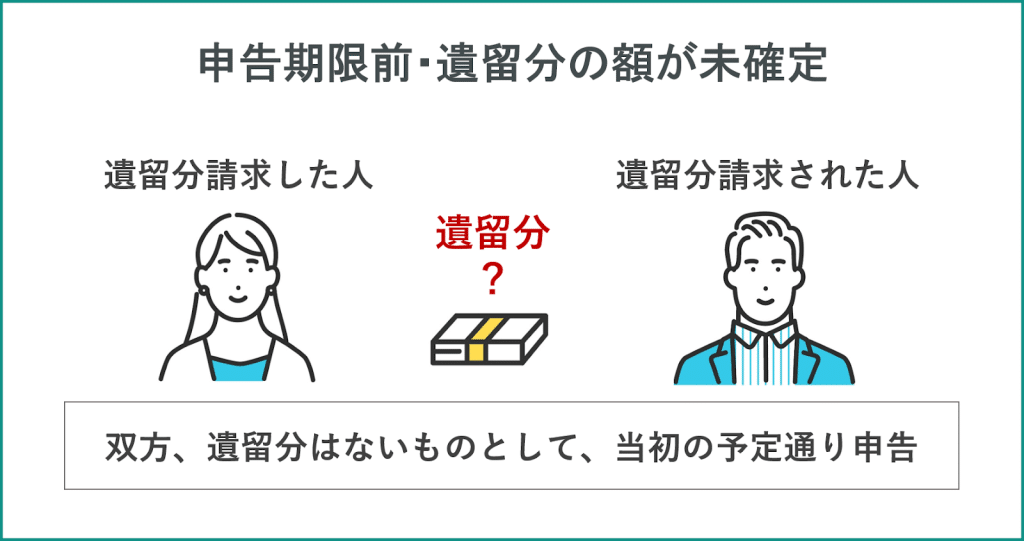

相続税申告期限の10ヶ月が近づいてきているものの遺留分の額がまだ決まっていない場合は、ひとまず遺留分はないものとして相続税申告します。

これは国税庁の通達でも下記の通り解釈されています。

|

“相続税基本通達11の2-4 相続税の申告書を提出する時又は課税価格及び相続税額を更正し、若しくは決定する時において、まだ法第32条第1項第2号、同項第3号、法施行令第8条第2項第1号又は第2号に掲げる事由が未確定の場合には、当該事由がないものとした場合における各相続人の相続分を基礎として課税価格を計算することに取り扱うものとする。” “相続税法第32条第1項第3号 遺留分侵害額請求に基づき返還すべき、又は弁償すべき額が確定したこと。” |

そして遺留分の額が確定した後で納め過ぎた税金と不足した税金を調整します。その方法については次章で紹介しますね。

遺留分の額が決まっていないからといって、絶対に申告を先延ばしにしてはいけません。申告しないでいると無申告加算税や延滞税が発生するので必ず申告は行いましょう。

では遺留分を請求した人・された人に分けて解説していきます。

◎遺留分を請求した人:遺留分については申告不要

◎遺留分を請求された人:遺留分がないものとして申告する

遺留分を請求した人は遺留分を含まずに相続税額を算出します。

元々遺言などにより相続分がゼロである場合は相続税を申告する必要がありません。

遺留分を請求された人はひとまず遺留分を抜きにして当初の相続予定分に対して納税します。

例えば「全財産を譲る」という遺言があった場合は全財産分の相続税を申告します。

その後遺留分の額が確定次第、納め過ぎた税金を戻してもらう手続きをとります(次章で解説)。そのため、遺留分の話し合いの時にどのように税金を調整するかも取り決めて合意書に記載しておくと後々トラブルが起こりにくいでしょう。

【注意!未分割申告はしない】

未分割申告とは10ヶ月の相続税申告期限までに遺産分割が決まらなかった場合に行う申告方法で、主に遺産分割協議がまとまらなかった時などに利用します。

未分割申告は小規模宅地等の特例と配偶者の税額軽減が適用されません。相続税の負担が大幅に増加することになるので、未分割申告は行わず、遺言通りに相続税申告するようにしましょう。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

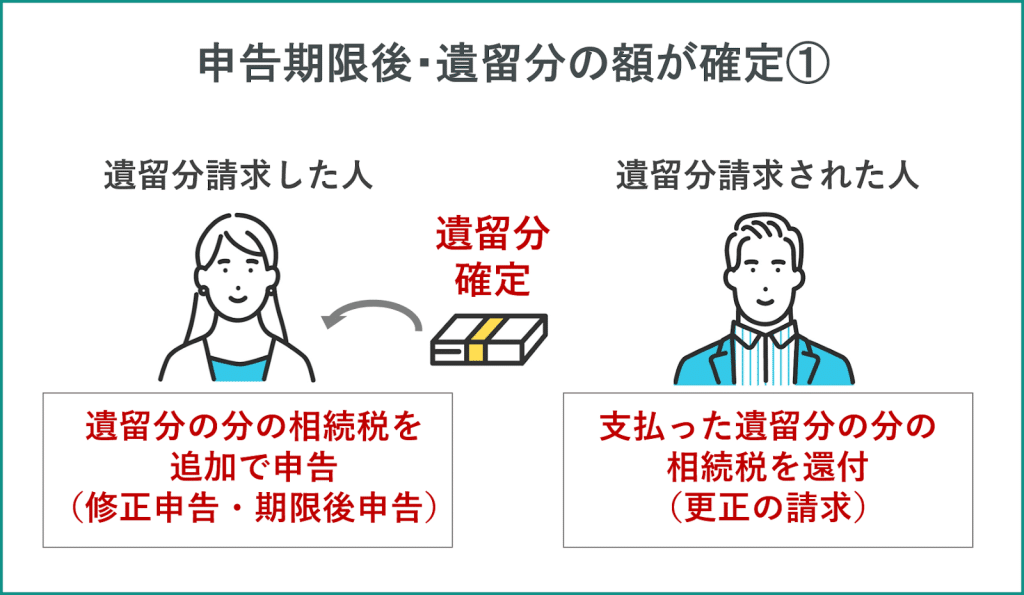

相続税申告期限後に遺留分の額が確定した場合、相続税額を調整する方法は2種類あります。

【相続税申告期限後に遺留分の額が確定した場合の対処法】

| ①修正申告(期限後申告)と更正の請求を行う ②当事者間で精算する |

①の方法は遺留分を請求した人・された人それぞれが税務署に対して手続きを行います。しかし税務署にとっては遺産総額が変わるわけではないので、必ずしもこの手続きを行わなければいけないわけではありません。

そこで②の方法のように当事者間で直接やりとりすることも可能です。

下表を参考にして、どちらの方法を行うか当事者間で話し合って決めるようにしましょう。

【2つの対処法比較】

|

|

①修正申告(期限後申告)・更正の請求 |

②当事者間の精算 |

|

メリット |

・当事者間でトラブルが起こるリスクが低い |

・手軽 ・費用がかからない |

|

デメリット |

・手間や時間がかかる ・税理士に依頼する場合は費用がかかる ・遺留分を請求した人に追徴課税がかかる場合がある |

・当事者間の取り決めのためトラブルになるリスクがある |

|

おすすめなケース |

・当事者間の関係が良好ではない ・納め過ぎた税金を確実に取り戻したい |

・当事者間の関係が良好である ・費用を抑えたい |

①の方法で行う場合はそのまま読み進めてください。②の方法の場合は相続税申告期限後|遺留分の相続税対処方法②当事者間で精算するへリンクから移動していただけます。

遺留分の額が確定したら、遺留分を請求した人は修正申告(期限後申告)、請求された人は更生の請求を税務署に対して行います。

◎遺留分を請求した人:修正申告(期限後申告)する

◎遺留分を請求された人:更正の請求をする

遺留分を請求した人は、修正申告または期限後申告を行います。

修正申告とは、先に行った相続税申告の税額が少なかった場合に税金を追加で納めるための手続きです。一方遺留分取得によって初めて納税者となる場合は期限後申告と呼びます。

遺留分の修正申告(期限後申告)については、下記内容を押さえておきましょう。

【遺留分の修正申告(期限後申告)】

| 申告期限 | 原則定めなし |

| 納付期限 | 原則申告日同日まで |

| 加算税・延滞税 | 原則課されない |

遺留分の修正申告(期限後申告)は、原則無申告加算税や過少申告加算税、延滞税は課されません。

ただし、下記の場合は延滞税が課されるおそれがあるので注意しましょう。

【注意!延滞税が課されるケース】

| ・申告日の翌日以降に納付するケース ・遺留分を請求した相手が更正の請求(税金の還付)を行った場合、「税務署が決定通知書を発送した日」または「遺留分額が確定した日から4ヶ月経過する日」のいずれか早い方の日付を過ぎたケース |

遺留分を請求された人は、更正の請求をします。

更正の請求とは納め過ぎた税金を戻してもらうための手続きです。

相続における一般的な更正の請求は相続税申告期限から5年ですが、遺留分に関しては遺留分の額が確定した日の翌日から4ヶ月以内であるので注意しましょう。

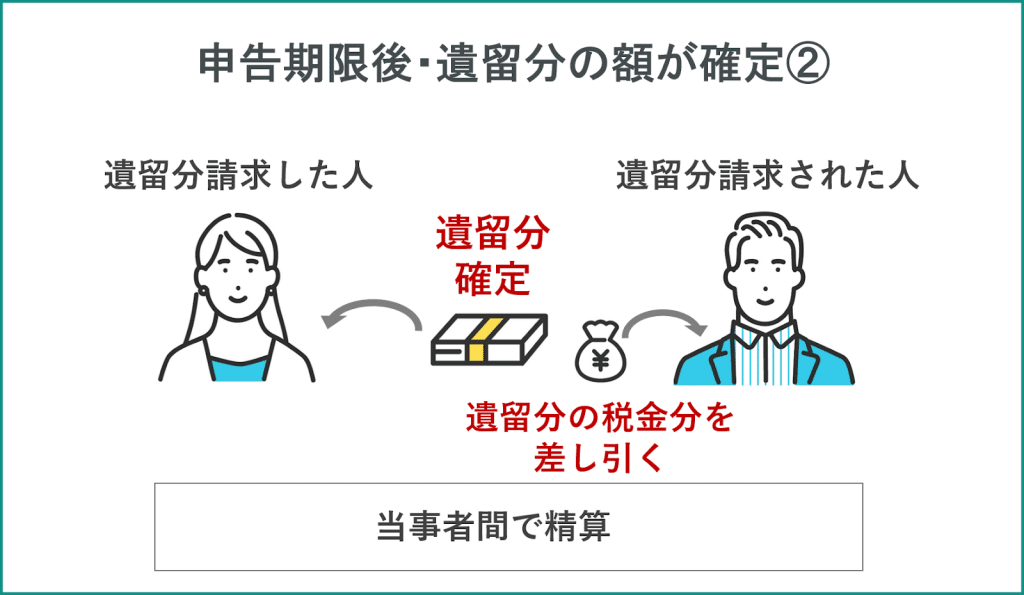

遺留分を請求した人とされた人の間で精算する場合、当事者同士で話し合ってどのように精算するか決めましょう。

遺留分を支払った人が相手から税額の金銭を受け取る、あるいは遺留分から税額分を差し引いて渡すなど、自由に決めて問題ありません。

ただ、後々のトラブルを防ぐため「遺留分侵害額請求に基づく合意書」に相続税の精算方法も記載し、口座振り込みで支払うようにしましょう。

手渡しの場合は領収書を作成するなど、何かしら書面などを残しておくことをおすすめします。

相続税の申告・対処方法が分かったところで、では実際にいくら納めないといけないのでしょうか。

本章では相続税の概算と知っておくべき制度・注意点について紹介していきます。

【遺留分の相続税:目安と注意点】

| ・ひと目で分かる相続税の目安 ・1億6,000万円までなら無税!知っておくべき配偶者控除 ・法定相続人以外が遺産を取得する場合の注意点 |

冒頭で相続税は遺産総額が基礎控除額(3,000万円+法定相続人数×600万円)を超えたら発生すると述べましたが、その税額は相続人の人数や関係性によって決まっていきます。

遺産総額に対する相続税の目安を下記早見表にまとめました。

【相続税の総額早見表(配偶者控除適用前)】

|

遺産総額 |

相続人 |

|||||

|

配偶者と 子1人 |

配偶者と 子2人 |

配偶者と 子3人 |

子1人 |

子2人 |

子3人 |

|

|

4,000万円 |

0 |

0 |

0 |

40万円 |

0 |

0 |

|

5,000万円 |

80万円 |

20万円 |

0 |

160万円 |

80万円 |

20万円 |

|

6,000万円 |

180万円 |

120万円 |

60万円 |

310万円 |

180万円 |

120万円 |

|

7,000万円 |

320万円 |

225万円 |

160万円 |

480万円 |

320万円 |

220万円 |

|

8,000万円 |

470万円 |

350万円 |

275万円 |

680万円 |

470万円 |

330万円 |

|

9,000万円 |

620万円 |

480万円 |

400万円 |

920万円 |

620万円 |

480万円 |

|

1億円 |

770万円 |

630万円 |

525万円 |

1220万円 |

770万円 |

630万円 |

|

1億5,000万円 |

1840万円 |

1495万円 |

1330万円 |

2860万円 |

1840万円 |

1440万円 |

|

2億円 |

3340万円 |

2700万円 |

2435万円 |

4860万円 |

3340万円 |

2460万円 |

|

2億5,000万円 |

4920万円 |

3970万円 |

3600万円 |

6930万円 |

4920万円 |

3960万円 |

|

3億円 |

6920万円 |

5720万円 |

5080万円 |

9180万円 |

6920万円 |

5460万円 |

|

4億円 |

1億920万円 |

9220万円 |

8310万円 |

1億4,000万円 |

1億920万円 |

8980万円 |

|

5億円 |

1億5210万円 |

1億3110万円 |

1億1925万円 |

1億9,000万円 |

1億5210万円 |

1億2980万円 |

|

6億円 |

1億9710万円 |

1億7360万円 |

1億5675万円 |

2億4,000万円 |

1億9710万円 |

1億6980万円 |

|

7億円 |

2億4500万円 |

2億1740万円 |

1億9770万円 |

2億9320万円 |

2億4500万円 |

2億1240万円 |

|

8億円 |

2億9500万円 |

2億6240万円 |

2億4270万円 |

3億4820万円 |

2億9500万円 |

2億5740万円 |

|

9億円 |

3億4500万円 |

3億870万円 |

2億8770万円 |

4億320万円 |

3億4500万円 |

3億240万円 |

|

10億円 |

3億9500万円 |

3億5620万円 |

3億3270万円 |

4億5820万円 |

3億9500万円 |

3億5,000万円 |

上表は遺産総額に対する全体の相続税なので、この税額を各相続人が取得する相続割合に応じてあん分するようにしてください。

| 例えば遺産総額が現金1億円で法定相続人は長男・次男・三男だったとします。 「長男に8,000万円、次男に1,000万円、三男に1,000万円を譲る」という遺言が残されていた場合、各相続税額は下記計算式で算出できます。 遺産総額1億円に課税される相続税は630万円 630万円を長男・次男・三男とそれぞれの相続割合であん分する 長男の相続税額:8,000万円÷1億円×630万円=504万円 次男の相続税額:1,000万円÷1億円×630万円=63万円 三男の相続税額:1,000万円÷1億円×630万円=63万円 |

正確な相続税額を算出したい場合は国税庁等のサイトに詳しい計算方法が記載されているのでそちらでご確認ください。

ただ、相続税額を正しく算出するのは素人ではどうしても難しい部分があります。

課税対象になる財産の種類や評価方法、適用できる控除など、専門的な知識が要求される場面が多いので、実際に申告する際は税理士に依頼することをおすすめします。

配偶者控除とは、配偶者が相続した財産のうち1億6,000万円までなら相続税が課されないという制度です。1億6,000万円を超えた場合でも法定相続分までなら無税になります。

【配偶者の法定相続分】

|

法定相続人 |

配偶者の法定相続分 |

|

配偶者のみ |

1 |

|

配偶者と子ども |

1/2 |

|

配偶者と父母 |

2/3 |

|

配偶者と兄弟姉妹 |

3/4 |

前節の早見表は配偶者控除を適用していませんので、配偶者の相続税額は相続割合であん分した後に控除を適用して計算するようにしてください。

|

例えば遺産総額が現金3億円で法定相続人は妻と長男だったとします。 「妻に1億円を、長男に2億円を譲る」という遺言が残されていた場合、各相続税額は下記計算式で算出できます。 遺産総額3億円に課税される相続税は6920万円 6920万円を妻と長男それぞれの相続割合であん分する 妻の相続税額 :1億円÷3億円×6920万円=2307万円 →課税額が1億6,000万円以下のため0円になる 長男の相続税額:2億円÷3億円×6920万円=4613万円 |

遺留分請求では、「法定相続人以外の者に財産を渡す」という遺言があったケースも少なくないでしょう。

この場合の相続税については、法定相続人ではない者は基礎控除の人数に含まれないので注意が必要です。

例えば法定相続人は長男・次男の2人であるものの、「愛人に全財産を渡す」という遺言が残されており、愛人に遺留分を請求したとします。

この場合、相続税の基礎控除額は「3,000万円+法定相続人数(2人)×600万円=4,200万円」であり、愛人は基礎控除の人数に含まれません。

また、本来法定相続人ではない者が遺産を取得する場合は相続税は2割加算になることも理解しておきましょう。

これは、遺産とは本来配偶者や子どもなどごく近しい親族が相続するものであり、それ以外の人が遺産を受け取ることは偶然性によるところが大きいと考えられるためです。

これまで相続税の申告方法や相続税額算出方法について解説してきましたが、これらを正確に行うには膨大な知識が必要となるため、自分で全て行うのは少々難易度が高いでしょう。

相続税の申告は相続税に強い税理士に依頼することをおすすめします。実際に相続税申告件数の約9割が税理士に依頼しています。

本章では税理士に依頼すべき理由と費用相場を見ていきましょう。

税理士に依頼した方がいい理由はいくつかありますが、大きく下記3つに分類できます。

【税理士に依頼すべき理由】

| ◎正確で適切な申告ができる ◎税務調査の確率を下げられる&対応を任せられる ◎時間・手間がかからない |

◎正確で適切な申告ができる

自分で行うとミスが発生するリスクが大きく、過少申告で追徴課税が課される恐れがあります。

逆に税金を納め過ぎてしまったり、使える控除や特例を知らずに損してしまうこともあるでしょう。

税理士なら適切な財産評価ができ、正確な相続税額を算出できます。さらに受けられる控除や特例なども提案してくれます。

◎税務調査の確率を下げられる&対応を任せられる

申告書に税理士の署名がないケースは税務調査が入る可能性が高くなります。そして税務調査で調査官に追及されれば素人では適切な対応が難しく、不利に動いてしまう恐れがあります。

税理士が行うと税務調査の確率を下げられる上、もし税務調査が入っても間に入って適切にフォローしてもらえるでしょう。

◎時間・手間がかからない

相続税申告は必要書類の収集や書類作成などに膨大な時間と手間がかかります。家族が亡くなった後は他の相続手続きも重なって忙しくなるので、相続税のことは税理士に任せた方が心身の負担を減らせるでしょう。

【遺留分の話し合いで揉めている場合は弁護士にご相談ください】

相続税のことは税金のスペシャリストである税理士に依頼することをおすすめしますが、遺留分のことで揉めている場合は法律と交渉のプロである弁護士にご相談ください。当事務所は、相続税に注力している税理士と連携して、遺留分のトラブル解決から相続税の申告までトータルサポートいたします。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

税理士に依頼を検討する上で気になるのが費用相場だと思います。

相続税の申告依頼は遺産額が多いほど高くなるのが一般的です。

その他の条件や税理士事務所によっても大きく異なりますが、費用のおおよその目安を下表にまとめました。

【税理士の費用相場】

| 遺産総額 | 費用相場 |

| ~5,000万円 | 15万~25万円 |

| 5,000万円~1億円 | 25~50万円 |

| 1億~2億円 | 50~80万円 |

| 2億円~5億円 | 80~100万円 |

決して低くはない金額ですが、税理士に依頼することにより正確に申告ができて追加徴税を避けられることと、減税の控除や特例を提案してもらえることを考えると、税理士費用を負担してでも依頼した方が安心でしょう。

本記事を読んで遺留分に関する相続税について理解を深められたことと思います。

あらためて本文のポイントを振り返りましょう。

相続税は遺産総額が基礎控除額(3,000万円+法定相続人の数×600万円)を超えれば発生し、遺留分も課税対象となります。

相続税の申告・対処方法は状況によって異なるので、下表の中から自分に当てはまるものを選んで進めていくようにしてください。

【遺留分の相続税申告】

|

状況 |

遺留分を請求した人 |

遺留分を請求された人 |

|

|

相続税申告 期限前 |

遺留分の額が 確定済 |

遺留分を含む相続した財産に 応じて申告する |

遺留分を引いた後の財産に 応じて申告する |

|

遺留分の額が 未確定 |

遺留分については申告不要 |

遺留分がないものとして申告する |

|

|

相続税申告 期限後 |

方法① |

修正申告(期限後申告)をする |

更正の請求をする |

|

方法② |

当事者間で精算する |

||

実際の相続税の計算や申告は税理士のサポートのもと行うことをおすすめします。

以上、本記事を読むことで遺留分の相続税についての理解が深まり、損することなく最適な方法で納税できるようになれれば幸いです。