弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「親の預金を子どもが引き出しても問題ないのだろうか?」

「親の入院費を支払うために親の預金を引き出したいけれど、どうすればいい?」

「亡くなった親の預金を引き出す方法を知りたい」

親の入院、認知症発症、死亡など、様々なシーンで子どもが親の預金を引き出さないといけない場面が出てきますよね。

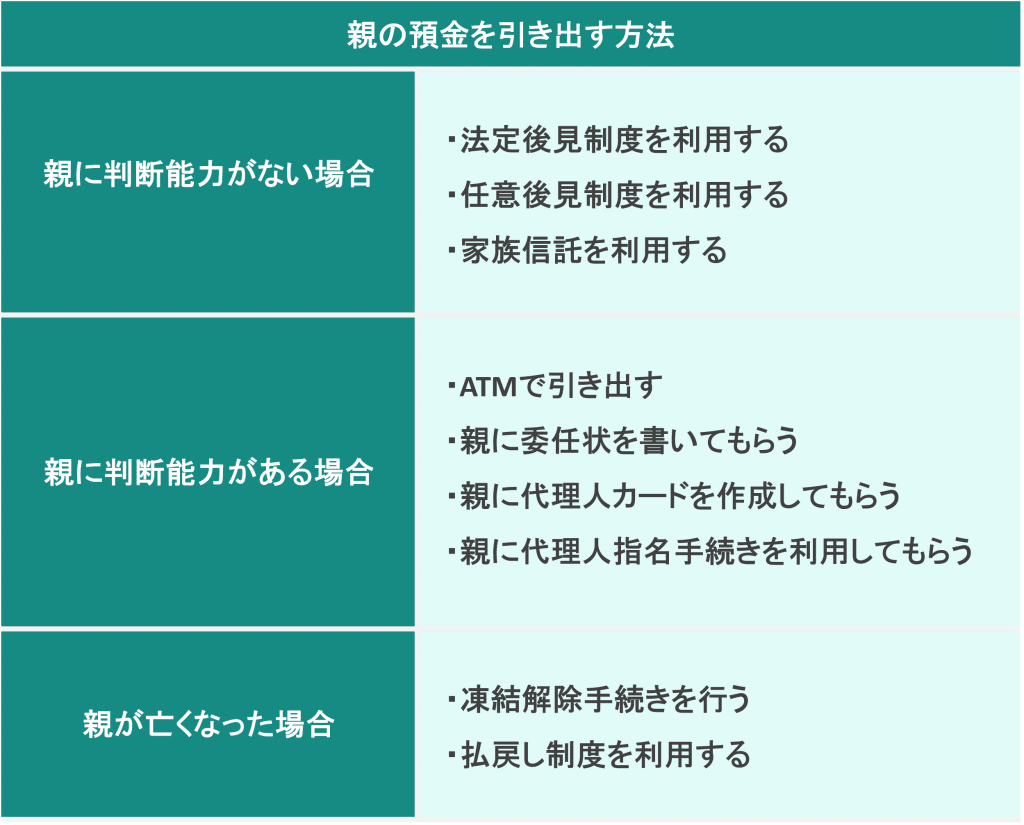

親の預金は子どもでも引き出すことができます。その方法は下図の通り親の状況によって3つのケースに分けられます。

図のように親の預金を引き出す方法は状況別にいくつかありますが、親の預貯金は適切に扱わないと思わぬトラブルに発展する恐れがあります。

例えば、入院中の親の依頼によりATMで預金を引き出したにもかかわらず、後から「親のお金を使い込んだ」と他の親族から疑いをかけられたとします。そのような場合、ATMの明細や病院の領収書を取っておいておかないと、「親のために使った」ことを証明するのが難しくなってしまいます。

このように、親の預金は親子といえど他人の財産なので、慎重に扱わないとトラブルの元になりかねません。

そこで本記事では親の預金の引き出しを問題なくスムーズに進められるよう、次のように内容をまとめました。

| 本記事の内容 |

| 1. 親の預金を引き出す方法/3つのケース別 2.【判断能力がないケース】親の預金を引き出す方法 3.【判断能力があるケース】親の預金を引き出す方法 4.【死亡後のケース】親の預金を引き出す方法 5. 必見!親の預金を引き出すときの注意点3つ |

本記事を読めば親の状況に応じて適切な預金の引き出し方を理解し、またトラブルを避けるためのポイントも身に着けることで、親の預金をスムーズに引き出せるようになります。

是非最後まで読んでいってくださいね。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

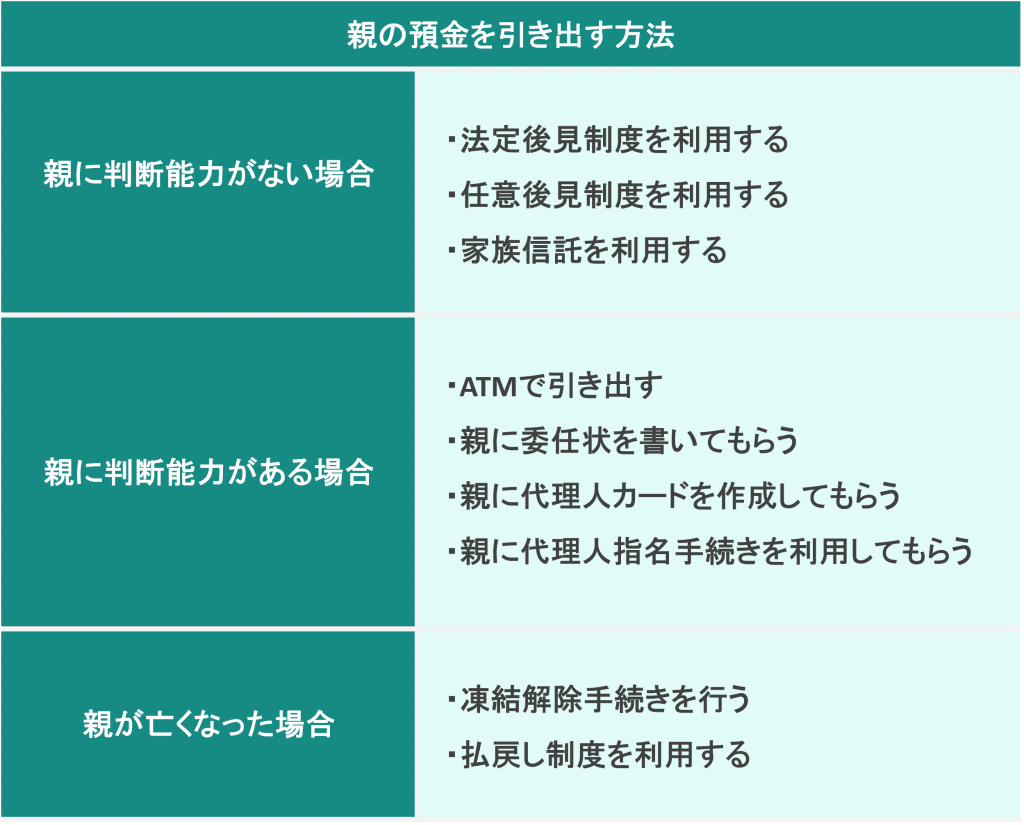

親の預金を引き出す方法は親の状況によって下記3つのケースに分類されます。

自分の親のケースにあてはまるものを選んで、リンクから移動して読み進めていってくださいね。

| ケース | 引き出す方法 |

| 親に判断能力がない | ・法定後見制度を利用する ・任意後見制度を利用する※ ・家族信託を利用する※ |

| 親に判断能力がある | ・ATMで引き出す・親に委任状を書いてもらう ・親に代理人カードを作成してもらう ・親に代理人指名手続を利用してもらう |

| 死亡後 | ・凍結解除手続きを行う ・払戻し制度を利用する |

※判断能力が低下する前に手続きが必要です。

判断能力がない状態とは、認知症や脳機能障害などで正しい判断ができない状態のことを指します。

<判断能力があるかどうかの判断基準>

| 金融機関はどうやって「判断能力がない」とみなすのか? 一般的に、認知症などが進行すると暗証番号やキャッシュカードの在り処を忘れてしまうということが起こります。そうなると預金引き出しのためには窓口に行かなければいけませんが、窓口で自分の氏名・生年月日が言えなかったり、直筆で署名することができなかったりすると、判断能力が欠如しているとみなされます。 |

どのケースにおいても、実際の手続きでは金融機関によって制度や必要書類が異なってきます。

本記事を参考にしながらも、親の口座がある金融機関のホームページをしっかり確認して、不明な点は電話で問い合わせながら進めていくようにしましょう。

| 親の預金を引き出して罪に問われることはある? ◎親の意思確認なしに預金を勝手に引き出した(親に判断能力がある場合) ◎引き出したお金を自分のために使い込んだ 上記のような行為は窃盗や横領に該当します。しかし日本では「法は家庭に入らず」と刑法で定められていることもあって、悪質なケースを除き親族間であれば刑事罰は免除されることが一般的です(刑法第244条)。ただし民事上の責任(不当利得による返還請求または不法行為による損害賠償請求)は親族間であっても追及されます。 |

金融機関は口座の名義人に判断能力が欠けていると判断したら不正な取引を防止するため口座を一部凍結します。

その結果、自動引き落としや他口座からの振込は継続可能ですが、預金の引き出しや契約変更はできなくなります。

そのような状況で預金を引き出すために利用できるのが下記方法です。

| 利用できる制度 | 要件 | 管理人になる人 | 身上監護 |

| 法定後見制度を利用する | 認知症と認められたら | 裁判所が選任 | できる |

| 任意後見制度を利用する※ | 事前に要申請 | 親が選任 | できる |

| 家族信託を利用する※ | 事前に要申請 | 親が選任 | できない |

※これらの手続きも、親の意思能力・行為能力があることが前提になりますので、認知症等になる前に手続きが必要です。

これらの方法を用いれば親の意思確認ができなくても代理人として親の口座預金を管理することができます。

しかし、判断能力が欠如してしまってからでは、この3つの方法の中で法定後見制度を利用する他ありません。

法定後見制度は利用までに3ヶ月~6ヶ月かかる上に子どもが後見人になれるとは限らないなど、利用のハードルが高い性質があります。

そのため、できるなら判断能力が十分な内に比較的利用しやすい任意後見制度または家族信託の対策を始めておくのがおすすめです。

それぞれについて詳しくみていきましょう。

認知症などで親の口座が制限されてしまった場合、親の預金口座を管理するためには法定後見制度を申し立てる必要があります。

法定後見制度とは成年後見制度の一種で、すでに判断能力が不十分と認定された人を後見(保護・支援)する制度です。

| 法定後見制度とは |

| 認知症などによって判断能力が不十分な人につき、家庭裁判所によって選任された後見人が財産管理や身上監護(生活環境の整備や病院への入院・介護施設への入所手続きなど)を行うこと |

【後見制度の種類】

|

成年後見制度 |

法定後見制度 |

・すでに判断能力が不十分な人を後見する。 ・判断能力の程度によって後見>保佐>補助に分類される。 ・後見人は裁判所が選任 ・申請~制度開始まで約3ヶ月~6ヶ月かかる |

|

任意後見制度 |

・判断能力が不十分となったときに備えてあらかじめ本人が後見人を選任できる ・申請~制度開始まで約1ヶ月かかる |

(制度の詳細:成年後見はやわかり)

この法定後見制度によって選任された後見人が親の財産を代理で管理することになり、必要に応じて引き出しなどを行います。

しかし、法定後見人は裁判所が選任するので必ずしも親族がなれるとは限りません。裁判所の統計によると実際8割のケースで親族以外が後見人になっています。(成年後見関係事件の概況 | 裁判所)

親族以外の場合は主に弁護士や司法書士、社会福祉士などの専門家が選ばれることが多く、これら外部の専門家が就任した場合、月々2万円~5万円(資産額による)の報酬を支払わなければいけません。

法定後見制度の申請手続きは次の流れで進めていきます。

【法定後見人制度利用方法】

| 申請先 | 親の住所地を管轄する家庭裁判所 |

| 必要書類 | 裁判所ホームページから確認・ダウンロードできます 申立てをお考えの方へ(成年後見・保佐・補助) | 裁判所 |

| 手数料 | ・申立手数料800円 ・登記手数料2,600円 ・医師による鑑定料(10万円以下)など発生する可能性有 |

| 手続きの流れ | ①書類作成・提出 ②審理(書類の審査・面接など) ③後見人の選任 ④後見開始 |

| 期間 | 申立てから制度利用開始まで3ヶ月~6ヶ月 |

(制度利用の詳細:手続の流れ・概要 東京家庭裁判所後見センター)

実際には制度利用の申請手続きは非常に煩雑で、一般の人には難しいところがあります。

そこで、各市町村には成年後見制度の利用をサポートしてくれる中核機関が存在します。

まずは中核機関に相談してアドバイスを受けながら準備を進めていくとスムーズに申請できるでしょう。

各地域の中核機関を探す→相談窓口のご案内 | 成年後見はやわかり

先に述べたように、法定後見制度は申請や利用方法が煩雑で、決して気軽に利用できる制度とは言えません。また、利用開始までは平均して3ヶ月~6ヶ月かかります。

このような事情から法定後見制度を利用していないまたは利用できていないケースも多く、その結果家族が医療費や介護費用の支払いなどに困窮してしまうことも少なくありません。

そこで、全国銀行協会は2021年に「判断能力が不十分である口座名義人の預金引き出しについて限定的に応じる」旨の指針を発表しました。

これはつまり、口座名義人のために必要な支払いであることが分かる書類(医療介護費の請求書など)を親族が提示すれば、銀行の判断で引き出しに応じてもらえるということです。

親の判断能力が欠如してしまって急ぎの支払いがあるときは、ひとまず銀行に相談してみるとよいでしょう。

ただしこの方法は一時的な措置に過ぎず、また個別の状況や金融機関によって対応に差があるため、やはり根本的な解決としては法定後見制度を利用すべきという方針に変わりはありません。

この措置の詳細については全国銀行協会のホームページでご確認いただけます。

預金者ご本人の意思確認ができない場合における預金の引出しに関するご案内資料の作成について | 2020年 | 一般社団法人 全国銀行協会

◆パンフレット→全国銀行協会の案内

繰り返しますが、法定後見制度は「子どもが後見人になれないケースが多い」「利用開始まで時間がかかる」など利用のハードルが高く、家族にとっては難しい制度でもあります。

そのため、親の判断能力がいまだ低下していないならば、より利用しやすい任意後見制度の活用がおすすめです。

任意後見制度とは判断能力が低下したときに備えてあらかじめ後見人を選んでおく制度です。

法定後見制度は裁判所が後見人を選任するのに対し、任意後見人は本人が後見人を選任できるので、双方が合意すれば子どもが親の後見人になることができます。

ただし親族が後見人になった場合、後見人を監督する立場の後見監督人がつくことになります。後見人は親の預貯金を自由に引き出せるわけではなく、後見監督人の監督の下で親の財産管理を行わなければいけません。

後見監督人にも報酬は発生しますが、その額は月々1万円~3万円(資産額による)と成年後見人に支払う額よりは低くなります。

任意後見制度を利用するためにはまず本人と後見人になる人が任意後見契約を取り交わします。

契約の方法を下表にまとめました。

【任意後見契約締結】

| 申請先 | 公証役場(管轄はないのでどこでも可) ◆お近くの公証役場を探す→公証役場一覧 | 日本公証人連合会 |

必要書類 | ・①か②のいずれか ①本人の印鑑登録証明書+実印 ②本人の顔写真付き身分証明書(運転免許証、マイナンバーカード等)+認印または実印 ・本人の戸籍謄本または抄本 ・住民票 ・③か④のいずれか ③後見人になる人の印鑑登録証明書+実印 ④後見人になる人の顔写真付き身分証明書(運転免許証、マイナンバーカード等)+認印または実印 ・後見人になる人の住民票 |

| 手数料 | ・手数料1万1,000円 ・収入印紙代2,600円 ・登記嘱託手数料1,400円 など |

(制度利用の詳細:4 任意後見契約 | 日本公証人連合会)

その後実際に判断能力が衰えてきたときは、厚生労働省成年後見専用サイト(任意後見制度とは(手続の流れ、費用))に従って家庭裁判所に後見監督人選任の申立てを行ってください。約1ヶ月で制度を開始できるようになります。

尚、法定後見制度と同じく利用にあたって中核機関に相談すると適切なサポートを受けられます。

◇各地域の中核機関を探す→相談窓口のご案内 | 成年後見はやわかり

認知症の対策としては家族信託という方法もあります。

家族信託とは、親の口座から子ども名義の信託口口座に現金を移し、その現金を子どもが管理・運用する制度です。

認知症になる前に契約する必要があることと、親が子どもに預金管理を任せられる点は任意後見制度と同じですが、任意後見制度とは次のような違いがあります。

【家族信託と任意後見の違い】

| 任意後見制度 | 家族信託 | |

| 利用期間 | 判断能力が欠如している期間のみ | 制限なし |

| 財産管理 | 後見監督人のもと厳格に運用 財産の維持管理が目的 | 資産運用や相続・贈与対策なども可能 |

| 身上監護※ | できる | できない |

※身上監護とは…被後見人に必要な身の回りの手続きのこと(例:医療・介護・療養看護・リハビリ・施設の入退所・住居に関する手続き)

任意後見制度と家族信託はどちらも認知症対策ですがカバーできる範囲が異なります。

財産管理・運用を中心に行いたいなら家族信託、財産以外の面でもサポートしたいなら任意後見制度を利用しましょう。もちろん両方を併用するという方法もあります。

家族信託の始め方は、専門家に依頼する方法と自分たちで行う方法があります。

専門家に依頼する場合は、弁護士や司法書士など法律の専門家を選びましょう。

日本では家族信託の利用はまだ少なく、家族信託の実績が十分な専門家は多くありません。実績がないとスムーズに進められない可能性が高いため、事前にホームページなどで家族信託の対応が可能かどうか確認するようにしてください。

自分たちで行う場合は、まず口座がある金融機関に相談してみましょう。

家族信託を始めるには信託契約書を作成しなければいけませんが、その契約書に決まった形式があるかどうかを確認するためです。

例えば金融機関が「信託契約書は公正証書でなければいけない」とのことであれば、公正役場に依頼しに行かなければいけません(お近くの公証役場を探す→公証役場一覧 | 日本公証人連合会)。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

親の判断能力が十分である場合、親の預金を引き出す方法はいくつかあります。

引き出す目的や継続性によって下記の中から自分に合った方法をお選びください。リンクから各項目に移動して読み進めていただけます。

| 向いているケース | |

| ATMで引き出す | キャッシュカードと暗証番号を預かっている場合 |

| 親に委任状を書いてもらう | 一回限り、まとまった金額を引き出す場合 |

| 親に代理人カードを作成してもらう | 頻繁に引き出す予定がある場合 |

| 親に代理人指名手続を申請してもらう | 繰り返し、まとまった金額を引き出す予定がある場合 |

実際は金融機関により可能な対応は大きく異なります。まずは取引先の金融機関のHPを見たり電話で相談してみましょう。

それではひとつずつ見ていきます。

親の預貯金を引き出す方法の中で最も手軽なのが、キャッシュカードを預かってATMで引き出す方法でしょう。キャッシュカードと暗証番号があれば簡単に引き出すことができます。

正攻法とは言えませんが、親本人の同意があれば違法とはされないでしょう。

【ATMで引き出す方法のメリットとデメリット】

| メリット | ・面倒な手続きは一切なしで手軽 |

| デメリット | ・一日上限50万円までしか引き出せない ・親から依頼を受けて引き出した証拠が残らない |

| 向いているケース | ・親からキャッシュカードと暗証番号を預かっている |

注意が必要なのは、親から依頼を受けて引き出したという証拠が残りにくいことです。後述しますが、証拠がないと後々他の相続人から財産使い込みなどを疑われるケースがあります。

親の指示で引き出したことを証明できるよう、毎回指示書と受領書を作成してもらうようにしましょう。

まとまった金額を引き出したいなら親に委任状を書いてもらう方法があります。

【親に委任状を書いてもらう方法のメリットとデメリット】

| メリット | ・まとまった金額を引き出すことができる |

| デメリット | ・都度委任状を親に書いてもらう必要がある |

| 向いているケース | ・一回限り、まとまった金額を引き出す |

この方法で引き出す場合は、下記のものを持参する必要があります。金融機関によって異なるので、事前に金融機関のホームページを確認のうえ準備するようにしましょう。

【必要準備物】

| ・委任状(親に書いてもらう/金融機関ホームページからダウンロード) ・払戻し用紙(金融機関ホームページからダウンロードまたは窓口で入手) ・通帳 ・届出印 ・代理人の身分証明書(写真付) |

繰り返し引き出す予定があるなら代理人カードを作成すると便利です。

代理人カードとは親名義の口座で家族用にもうひとつ作成できるキャッシュカードのことで、引き出しや振込を行うことができます。

【代理人カードのメリットとデメリット】

| メリット | ・一度カードを申請すれば繰り返し引き出せる ・振込もできる |

| デメリット | ・一日に引き出せる額に上限がある場合がある ・同居家族に限られる場合がある |

| 向いているケース | ・頻繁に引き出す予定がある ・財産管理を親子共同で行っている |

非常に便利なカードですが、口座名義人(親)が認知症になった場合や死亡した場合は原則使用できないルールになっているので注意しましょう。

代理人カードの作成方法を下記にまとめました。詳細は金融機関により大きく異なるので、必ずホームページや電話で確認してから窓口に行くようにしてくださいね。

【代理人カード作成方法】

| 条 件 | ・口座名義人(親)と生計を共にする親族であること ・口座名義人(親)が申請すること |

必要書類 | ・キャッシュカード ・届出印 ・口座名義人の本人確認書類 ・代理人(子)の本人確認書類 |

| 発行手数料 | ・約1,000円 |

| 期 間 | ・申請後約1~2週間で自宅に届く |

一部の金融機関のみの取扱いとなりますが、代理人指名手続きという制度もあります。

あらかじめ口座名義人(親)が代理人を指名することで、親に代わり預貯金を引き出すことができます。

代理人カードよりも広い範囲の親族を指名することができ、さらに引き出し金額に上限はありません。

【代理人指名手続のメリットとデメリット】

| メリット | ・まとまった金額を引き出すことができる |

| デメリット | ・引き出しの都度窓口に行かなければいけない ・引き出しの都度本人確認書類等が必要 ・サービス取扱いがない金融機関も多い |

| 向いているケース | ・繰り返し引き出す予定がある ・財産管理を親子共同で行っている |

代理人指名手続の利用方法は下表の通りです。金融機関により詳細は異なるのでご注意ください。

【代理人指名手続の利用方法】

| 条件 | ・口座名義人(親)が申請すること |

必要書類 | 《申請時》 ・キャッシュカードまたは通帳 ・届出印 ・口座名義人の本人確認書類 《引き出し時》 ・通帳 ・届出印 ・代理人(子)の本人確認書類 |

口座の名義人が亡くなったことを金融機関が知ると、その口座は不正な取引を防止するため完全に凍結されます。

相続人の中で誰が預貯金を相続するかを確定させ、その根拠となる書類を提出しないと金融機関側は凍結した口座を解除しません。

ここではその凍結された口座を解除させて預貯金を引き出す方法と、凍結中でも引き出せる方法について紹介していきます。

| 方 法 | 要 件 |

| 《原則》凍結解除手続きを行う | ・必要に応じて遺言書の検認を終え、必要書類を揃える ・遺産分割協議を完了し、必要書類を揃える |

| 払戻し制度を利用する | ・必要書類を揃える |

死亡後は口座凍結を解除させてから預貯金を引き出すのが原則ですが、それには時間がかかる場合があります。数ヶ月、中には1年以上かかるケースもあるでしょう。

いつまでも預貯金を引き出せないと医療・介護費用の支払いや相続人の生活に支障をきたすことがあるため、凍結解除前でも一部の預貯金を引き出せる払戻し制度を利用できるようになりました。

それではそれぞれについて細かく見ていきましょう。

| 金融機関はどうやって死亡の事実を知るのか? ほとんどの場合、相続人の誰かが金融機関に伝えることによって金融機関は口座名義人の死亡の事実を把握します。亡くなったら自動的に口座が凍結されるようなシステムなどは存在しません。 |

凍結された口座を解除する場合、遺言書がある場合とそうでない場合によって手順が異なってきます。

◎遺言書がある場合の凍結解除手続き

◎遺言書がない場合の凍結解除手続き

遺言書で口座の預貯金を誰が引き継ぐか指定されている場合は、引き継ぐ相続人が下記の書類を揃えて金融機関の窓口に行きましょう。遺言の種類によって必要書類は変わってきます。

【必要書類】

| 共 通 | ・遺言書 ・亡くなった口座名義人の死亡が確認できる戸籍または除籍謄本 ・預金を相続する人の印鑑証明書 |

| 公正証書遺言以外の場合※ | ・検認調書または検認済証明書 |

| 裁判所で遺言執行者が選任されている場合 | ・遺言執行者の選任審判書謄本 |

※公正証書遺言とは公証人に作成してもらい、公証役場で保管してもらっているもので、公証役場に照会をかければ遺言の有無が分かります(確認先:2 遺言 | 日本公証人連合会)。

詳細は金融機関によって対応が異なるので、事前にホームページか電話で確認するようにしましょう。

それぞれの書類の取得方法は下記を参考にしてください。

【書類取得方法】

亡くなった口座名義人の死亡が確認できる戸籍または除籍謄本 |

申請先 |

亡くなった人の最終本籍地の役所 |

|

必要書類 |

・戸籍交付申請書(窓口で入手) ・申請する人の戸籍謄本 ・印鑑 ・本人確認書類 ・切手貼付の返信用封筒(郵送の場合) |

|

|

手数料 |

戸籍謄本…1通450円 除籍謄本…1通750円 |

|

|

期間 |

窓口…即日 郵送…約1週間 |

|

|

預金を相続する人の印鑑証明書 |

マイナンバーカードの場合はこちらでご確認ください。 コンビニエンスストア等における証明書等の自動交付【コンビニ交付】 | 証明書の取得方法 印鑑登録証の場合やまだ印鑑登録が済んでいない場合は各役所のホームページをご確認ください。 |

|

|

検認調書または検認済証明書 |

口座名義人(親)の最後の住所地の家庭裁判所に申立てます。 詳細は裁判所ホームページにてご確認ください。 ※取得には約1~2ヶ月かかります |

|

|

遺言執行者の選任審判書謄本 |

口座名義人(親)の最後の住所地の家庭裁判所に申立てます。 詳細は裁判所ホームページにてご確認ください。 ※取得には約1ヶ月かかります |

|

窓口で手続きを終えれば数週間後に払戻しができるようになります。ケースにもよりますが、凍結されてから書類を揃えて解除されるまで約1~2ヶ月かかると想定しておきましょう。

遺言書がない場合はまずは誰が口座の預貯金を引き継ぐかを決める必要があります。

この誰がどの遺産を相続するかを話し合って決めることを遺産分割協議と言います。難しい呼び方をしていますが話し合いの進め方や場所に決まった形式はなく、相続人全員が参加していれば方法は自由です。

遺産分割協議で口座の預貯金を引き継ぐ人が決まったら、下記書類を揃えて窓口に向かいましょう。

【必要書類】

| 共 通 | ・亡くなった口座名義人の出生から死亡までの連続した戸籍または除籍謄本 ・相続人全員の戸籍謄本または全部事項証明書 ・相続人全員の印鑑証明書 |

| 遺産分割協議を行う場合 | ・遺産分割協議書 |

※遺産分割協議が必要ない場合(相続人が一人しかいない等)は遺産分割協議書が必要ありません。

必要書類それぞれの集め方を下記にまとめました。印鑑証明書に関しては前節の表をご確認ください。

【書類取得・作成方法】

| 亡くなった口座名義人の出生から死亡までの連続した戸籍または除籍謄本 | 遺言書がある場合の書類取得方法で、出生から死亡までの連続した戸籍を集めます。詳細は「相続人調査」の記事で解説しているのでご確認ください。全て揃えるまでに約1ヶ月以上かかる場合があります。 |

相続人全員の戸籍謄本または全部事項証明書 | マイナンバーカードの場合はこちらでご確認ください。 コンビニエンスストア等における証明書等の自動交付【コンビニ交付】 | 本籍地の戸籍証明書取得方法 上記以外の場合は各役所のホームページをご確認ください。 |

| 遺産分割協議書 (相続人らで作成) | 遺産分割協議で取り決めた遺産の分け方について記入します。 作成方法は各銀行のホームページに掲載されているので参考にしてください。(例:遺産分割協議 : 三井住友銀行) |

窓口で手続きを終えれば数週間後に払戻しができるようになります。

口座凍結から解除までトータルでかかる期間は相続状況によって様々ですが、ケースによっては数ヶ月、数年以上かかることもあります。

なぜなら、遺産分割協議で遺産の分け方について相続人同士で揉めてしまうことが珍しくないからです。遺産分割協議が終わらない限り遺産分割協議書を作成できないので、結果いつまでたっても預貯金が引き出せません。

遺産分割協議がまとまらない場合、遺産分割調停・審判を起こして遺産分割問題を解決する方法もあります。その場合は遺産分割協議書ではなく家庭裁判所の調停調書謄本または審判書謄本を金融機関に提出することになります。

上で紹介した方法は凍結された口座を解除して引き出すという原則的な方法です。しかしこの方法だと預貯金を引き出せるまでに時間がかかってしまうことも少なくありません。

そうなると親の医療・介護費用や葬儀代の支払い、相続人たちの生活費に困窮してしまうケースがあります。

そのような状況下の相続人が利用できるのが払戻し制度です。

この制度を利用すれば口座が凍結中でも一部の預貯金を引き出すことができるので、口座解除まで待てない場合は利用を検討しましょう。

払戻し制度は下記2通りの方法があります。

◎【上限150万円】金融機関単独による払戻し制度

◎【遺産分割調停・審判中】家庭裁判所による払戻し制度

それぞれ条件が異なるので詳しく見ていきましょう。

定められた金額以内なら必要書類を揃えれば金融機関に払戻し制度利用を申請することができます。

下記方法を参考にして進めていきましょう。

【金融機関による払戻し制度の利用方法】

| 申請できる人 | 相続人 |

| 認定要件 | 特になし |

| 払戻し額 | 相続開始時の預金額 × 1/3 × 法定相続分上限150万円 |

| 申請先 | 親の預金口座がある金融機関 |

| 必要書類 | ・口座名義人(親)の出生から死亡までの戸籍または除籍謄本 ・相続人全員の戸籍謄本 ・申請人の印鑑証明書 |

| 払戻しまでの期間 | 申請してから数週間~1ヶ月 |

この方法では引き出せる額に上限があります。いくら引き出せるかは次の計算式に従って算定してみてください。

| 引き出せる額 = 相続開始時の預金額 × 3分の1 × 法定相続分(上限150万円) 例)口座の預金額:600万円、法定相続人:2名(長男と次男で2分の1ずつ)の場合 各相続人が引き出せる額 = 600万円 × 1/3 × 1/2 = 100万円 |

この額は1つの金融機関で引き出せる額なので、複数の金融機関に預金口座がある場合はそれぞれに払戻し制度利用を申請することができます。

こちらの方法は遺産分割調停・審判中の相続人に限られます。

調停・審判先の家庭裁判所に申請して認められれば、裁判所が定めた額の預金を引き出すことができます。

【家庭裁判所の判断による払戻し制度の利用方法】

| 申請できる人 | 相続人 |

認定要件 | ・遺産分割調停または審判中であること ・払戻しの必要性があること ・他の相続人の利益を害しないこと |

| 払戻し額 | 家庭裁判所が定めた額 |

| 申請先 | 遺産分割調停・審判を申し立てている先の家庭裁判所 |

| 必要書類 | ・家庭裁判所の審判書謄本・申請人の印鑑証明書 |

| 払戻しまでの期間 | ー |

利用を検討したい場合は調停・審判先の家庭裁判所に相談しましょう。

これまで判断能力がある・ない・死亡後の3つのケースに分けて引き出す方法を紹介してきましたが、親の預金は適切に扱わないと次のような事態を招く恐れがあります。

◆親の預金引き出しのトラブル事例

◎窃盗・横領などに問われる

◎親族に使い込みの疑いをかけられる

◎税務調査に引っかかる

このようなトラブルを招かないよう、預金を引き出す際は次のポイントを守るようにしましょう。

【親の預金を引き出すときの注意点3つ】

| ◎書類などは全て保管すべき ◎引き出した預金を自分のためには使わない ◎親族と情報を共有しておくべき |

預金引き出しのために作成・収集した書類や領収書などは必ず全て保管しておきましょう。

さもないと財産隠しや使い込みなどを疑われた場合、身の潔白を証明することが難しくなってきます。

例えば親の入院代のために100万円を引き出したとしても、その領収書を保管しておかなければ親の死後に他の相続人から追及されたときに「親のために使った」証拠を出すことができません。

このようなトラブルを避けるためにも、下記書類は死後3~4年は保管するようにしましょう。なぜなら相続税の税務調査は二、三回忌が終わった頃に行われるのが一般的だからです。

【保管しておくべきものの例】

| ◎委任状 ◎親からの直筆のメモ ◎各契約書 ◎医療・介護費用、葬儀代の領収書 ◎家計簿(引き出したお金を親の生活費に充てていた場合) |

親子といえど預金を勝手に引き出して自分のために使うことは窃盗や横領にあたるので、絶対にしないようにしましょう。

家庭内の出来事なので刑事罰に問われないことがほとんどですが、民事上の責任は親族間でも追及されます。

また、多額の財産隠しや使い込みは相続税の税務調査でも厳しく追及されるでしょう。税務調査では亡くなった人の通帳の取引履歴をさかのぼってチェックするため、不自然な引き出しは必ず明るみになります。引き出したお金の使い道に正当性が認められない場合は、過少申告加算税や延滞税、重加算税などのペナルティが課せられることになります。

親の預金は「親のために」使うことが鉄則です。

もし引き出したお金を親が子どもに与えていた場合は生前贈与にあたるので、他の親族から追及されれば相続時に持ち戻さなければいけません。

親の預金口座については定期的に他の親族(相続人)とも情報を共有しておきましょう。

知らせる必要はないと思って財産状況を明らかにしないと、他の親族から財産隠しや使い込みを疑われる恐れがあります。

逐一事細かく知らせる必要はありませんが、「医療費を支払うために100万円を引き出した」など大きな額の引き出しがあったときは事後でも伝えておくようにしましょう。

以上、親の預金の引き出しについて、判断能力がある・ない・死後の3つのケースに分けて紹介しました。

最後に内容をおさらいしましょう。

親に判断能力がない場合は口座が一部凍結されるため法定後見制度を利用する他ありませんが、判断能力が低下する前なら任意後見制度や家族信託を利用することもできます。

親に判断能力がある場合は家族の状況に応じて最適な方法を選びましょう。

親が亡くなった場合は口座が完全に凍結されるため、凍結解除するためには遺言手続きまたは遺産分割協議を終わらせる必要があります。急ぎの場合は払戻し制度を活用しましょう。

また、親の預金を引き出す場合はトラブルを避けるため次の項目を守って進めるようにしてください。

| 親の預金を引き出すときの注意点3つ |

| 書類などは全て保管すべき引き出した預金を自分のためには使わない親族と情報を共有しておくべき |

本記事を読んで親の預金を問題なくスムーズに引き出すことができ、必要な支払いや相続手続きを進められることを願っております。