弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「自分が亡くなったあと、財産を全て内縁の妻に残したい」

「包括遺贈をすれば、自分の死後に財産を全て特定の人に渡すことができると聞いたが、それはどんな制度?」

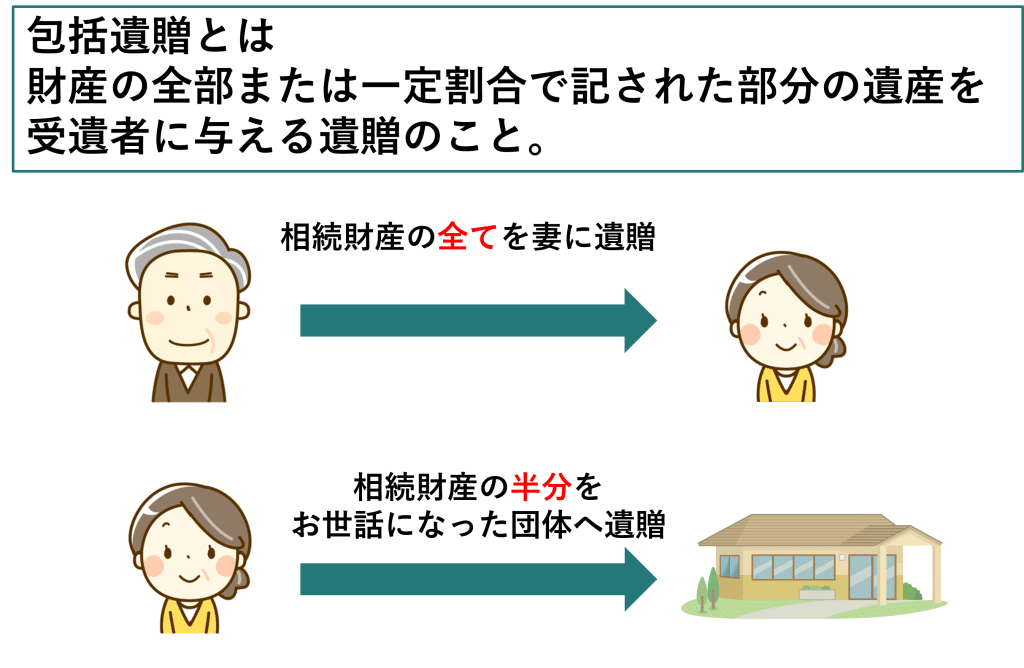

包括遺贈とは、遺産の全部または一定割合で示された部分の遺産を受遺者に与える遺贈のことです。

※なお、そもそも遺贈とは、被相続人が遺言によって他人(受遺者)に対して自己の財産を与える行為をいいます。

財産の全てを特定の誰かに残したい場合や、財産の特定が難しく割合だけ指定して遺贈したい場合に適した方法です。

しかし、包括遺贈は、亡くなった後に具体的な遺産総額を調べて、受け取る財産を決める必要があるため、相続人に負担がかかるおそれがあります。

それだけでなく、相続人にとっては予定外の遺産相続となるため不満に思い、相続人と受遺者(遺贈を受ける人)との間でトラブルとなるケースもあるため、注意が必要です。

そこでこの記事では、包括遺贈とは何かについてを分かりやすく解説し、包括遺贈のメリット・デメリットについて詳しくお伝えします。

包括遺贈をすることがおすすめな人も紹介しますので、包括遺贈をすべきか悩んでいる人は、包括遺贈をするかどうか判断をすることができるでしょう。

| この記事のポイント |

| ・包括遺贈とは何かがわかる ・包括遺贈をするメリット ・デメリットがわかる ・包括遺贈をするかどうか判断することができる |

自分の思いどおりの遺贈を実現したい方は、ぜひ最後までご覧ください。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

冒頭でお伝えしたとおり、包括遺贈とは遺産の全部または一定割合で示された部分の遺産を受遺者に与える遺贈のことです。

例えば、「相続財産の全部を妻に遺贈する」「相続財産の半分をお世話になった施設に遺贈する」という遺言が包括遺贈となります。

包括遺贈の特徴は、プラスの資産もマイナスの負債もまとめて受遺者へ遺贈されることです。

つまり、財産に借金やローンなどの負債がある場合は、受遺者が負債を抱えてしまう可能性があります。

そのため、負債の金額が多い場合は、受遺者は遺贈の放棄をすることもあり得ます。

また、包括遺贈の場合は、受遺者は相続人と同一の権利義務を有することになるため、相続人と共に遺産分割協議に参加しなければなりません。

【そもそも遺贈とは?】

遺贈とは、被相続人が遺言によって他人(受遺者)に対して自己の財産を与える行為をいいます。を言います。

遺贈の相手(受遺者といいます)は、誰でも良く、制限はありません。

例えば、血縁関係のない愛人や、身の回り身の回りの世話をしてくれた使用人でもいいですし、NPO団体や学校などの施設などの法人でも遺贈することができます。もちろん、相続人に遺贈することも可能です。

遺贈についてさらに詳しく知りたい場合や、遺贈と相続・贈与の違いについては、下記の記事で解説していますので合わせてご覧ください。

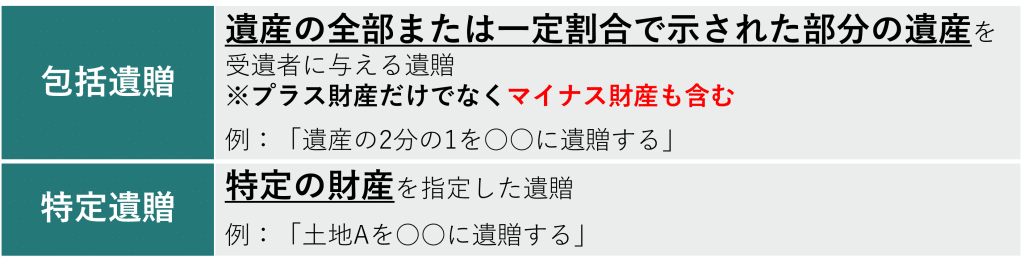

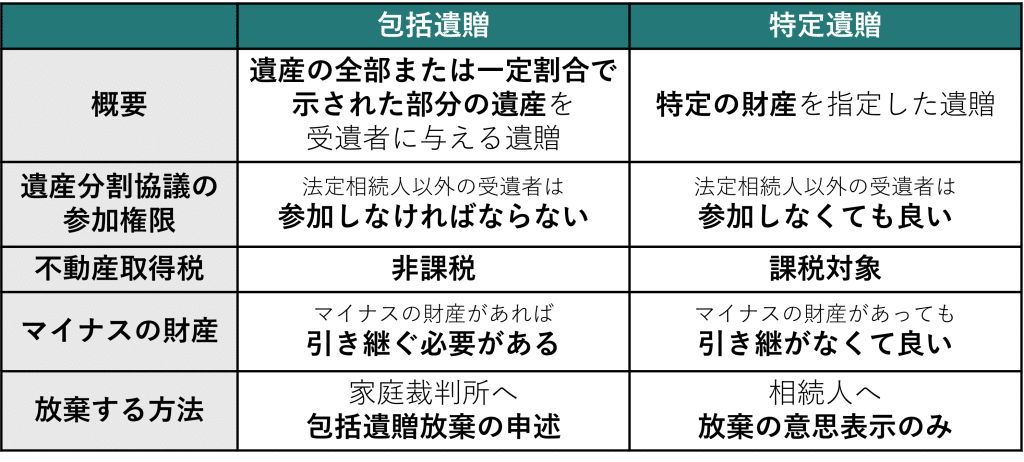

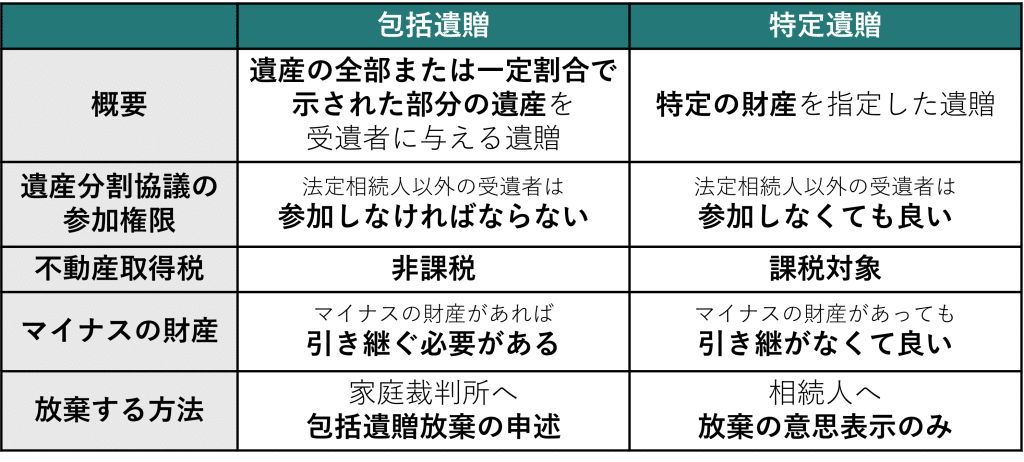

遺贈には、包括遺贈の他に、特定遺贈の2種類の形式があります。

包括遺贈が、割合だけを指定して遺贈するのに対して、特定遺贈は特定の財産を指定した遺贈のことをいいます。

例えば、「〇〇(住所)にある土地を長男に遺贈する」「〇〇会社の株式を愛人に遺贈する」という遺言は、特定遺贈となります。

具体的な財産が指定されている特定遺贈の場合、法定相続人ではない受遺者は遺産分割協議に参加せず、遺産を受け取れるメリットがあり、受遺者に負担をかけない遺贈方法と言えます。

ただし、相続開始時に指定した遺産が無くなっている場合は、受遺者は遺産を受け取ることはできません。

具体的な違いについては、下記の表を参考にして下さい。

【包括遺贈と特定遺贈の違い】

包括遺贈をすることがおすすめな人については、6章で解説していきまのでそちらも確認し、判断してください。

包括遺贈をするメリットは、以下の3点です。

【包括遺贈のメリット】

・遺産の内容に変更があっても対応できる

・相続人ではなくても遺産分割協議に参加できる

・遺産に不動産が含まれる場合は不動産所得税がかからない

包括遺贈をするメリットを理解し、包括遺贈が自分に最適な方法なのか判断していきましょう。

遺言作成から相続開始までに時間があった場合、遺産内容に変化があることもあります。

その場合でも、受遺者は、遺産の全部または一定割合を受け取ることが保証されているため、受遺者は遺産を取得することが可能です。

例えば、「愛人に財産の半分を遺贈する」という遺言を作成した時はいくつか土地があったが、その後被相続人がすべての土地を全て手放したとしても、それらの土地以外の遺産の半分は受け取る権利はあります。

そのため、遺産が流動的な場合は、大きなメリットと言えます。

包括遺贈の場合、受遺者は相続人と同一の権利義務を有するため、遺産分割協議に参加することになります。

そのため、被相続人の財産を全て確認した上で、遺贈された割合でどの財産を引き継ぐのか、他の相続人と協議をして決めることができます。

例えば、「財産の半分を遺贈する」とあったとします。相続財産が土地3,000万円、預貯金3,000万円であれば、相続財産総額は6,000万円です。その半分の3,000万円を受遺者が受け取ることとなります。

ただし、具体的にどの遺産を引き受けるかは、ひとりで決めることはできません。

相続人全員の合意の上で決定していく必要があります。

財産に不動産が含まれる場合は、不動産所得税がかかりません。

特定遺贈で不動産を取得した場合、受遺者が相続人であれば不動産取得税はかかりません。しかし、受遺者が相続人以外であれば不動産取得税が課税されます。

不動産取得税は、原則として宅地・住宅ともに4%です(ただし一部低減措置があります。)。

例えば、土地1,050万円、建物1,250万円の家を遺贈する場合は、92万円の不動産取得税がかかります。(軽減措置や控除の対象であればこれより減額されます。)

この不動産取得税が非課税となれば、受遺者にとっては大きなメリットとなるでしょう。

包括遺贈にはメリットがある一方、デメリットもあります。

具体的には、以下の2点です。

【包括遺贈のデメリット】

・遺産に負債があれば引き継がなければならない

・遺贈を放棄する場合は3ヶ月以内に家庭裁判所へ申述しなければならない

包括遺贈を検討する場合は、デメリットも理解して判断していきましょう。

包括遺贈の場合、遺産に負債があれば受遺者は引き継がなければなりません。

例えば、遺産に自宅が含まれており、そのローンがあと10年残っていたとします。

その財産を全て内縁の妻に遺贈する場合、受遺者である内縁の妻がローンを引継ぎ支払わなければなりません。

場合によっては、負債を引き継ぐことが受遺者の負担になる可能性もあるため、受遺者の状況も考えた上で遺贈を検討していく必要があります。

包括遺贈を放棄する場合は、相続放棄と同様の方法で放棄の手続きを行う必要があります。

具体的には、自分のために相続の開始があったことを知った時から3ヶ月以内に、被相続人の最後の所在地を管轄する家庭裁判所に対して遺贈放棄の申述書を提出することによって、遺贈放棄が成立します。

そのため、相続の開始を知ってから3ヶ月以内に、相続財産を確認し遺贈を受けるかどうかの判断をしなければならないのです。

特に遺産に負債が含まれていいる場合は、放棄するかどうか検討して、急いで手続きをしなければなりません。

これが、受遺者にとっては負担となる可能性が大いにあります。

包括遺贈をする時は、受遺者の立場や状況を考えて行う必要があります。

包括遺贈の受遺者が気を付けるべき注意点は以下の3つです。

【包括遺贈の受遺者が気を付けるべき注意点】

・法定相続人から包括遺贈の無効を主張される可能性がある

・法定相続人から遺留分侵害額請求を受けるリスクがある

・包括遺贈を受けた人にも相続税がかかる

注意点を理解しておかないと、受遺者に大きな負担となるケースもあります。

包括遺贈を検討する場合は、しっかり確認していきましょう。

包括遺贈の受遺者を、法定相続人以外にする場合や、複数の法定相続人がいる内の一人だけにする場合は、包括受遺者になれない法定相続人から、包括遺贈の無効を主張される可能性があります。

包括受遺者になれない法定相続人からすれば、通常もらえるはずだった遺産を受け取ることができず、不満に思う人もいるでしょう。

そのため、包括遺贈を指定する遺言が無効であるとして、遺言の効力を争ってくることがあります。

例えば、遺言作成当時既に遺言者が認知症を発症しており、遺言能力が無かったとして、

包括遺贈の無効を主張されることがあるのです。

その場合は、包括受遺者と法定相続人で話合い、受遺者が一定の金銭を支払うことで解決をしたり、話合いが成立しない場合は裁判で争ったりすることになります。

そして、裁判となった場合に遺言が無効と判断されるケースもあります。そうなれば、包括受遺者は遺贈を受けられなくなってしまいます。

一定の相続人には、遺留分という最低限受け取ることができる遺産の割合があるため、包括受遺者は法定相続人から遺留分侵害額請求を受ける可能性があります。

遺留分は、遺言によっても奪うことができない権利となるため、遺留分侵害額請求が正当な請求であれば、受遺者は遺留分の支払いをしなければなりません。

具体的な遺留分の割合は、以下のとおりです。

【遺留分の割合】

| 遺留分の割合 | ・配偶者のみの場合:1/2 ・配偶者と子の場合:1/4ずつ(子が複数の場合は均等割) ・配偶者と父母の場合:配偶者1/3、父母それぞれ1/12 ・子のみの場合:1/2(子が複数の場合は均等割) ・父母のみの場合:それぞれ1/6 ※被相続人の兄弟姉妹に遺留分はなし |

例えば、法定相続人が妻と子ども2人だった場合、妻は4分の1、子どもは8分の1ずつ遺留分があります。

そこで遺言に「全ての財産を愛人Aに遺贈する」とあれば、法定相続人である妻と子ども2人の遺留分を侵害しています。

そのため、包括受遺者である愛人Aは、法定相続人から遺留分侵害額請求を受けた場合、法定相続人へ遺留分の支払わなければならなくなるのです。

遺留分を請求された場合の対処法については、下記の記事で詳しく解説しておりますので、合わせてご覧ください。

包括遺贈の受遺者は、相続した財産に応じて相続税を負担しなければなりません。

基本的に相続税の計算は、相続財産(遺産総額)から基礎控除額(3,000万円+600万円×法定相続人の人数)を控除した額を課税遺産総額として、取得する遺産内容に応じて課税されることとなります。

ただし、包括受遺者が法定相続人ではない場合、相続税の基礎控除の人数(法定相続人の人数)にカウントされません。

また、包括受遺者が遺贈者の一親等の血族および配偶者以外であれば、相続税は2割加算されます。

そのため、法定相続人以外が受遺者になった場合は、相続税の額が高くなるケースが多くなるため注意が必要です。

ここまで包括遺贈について詳しく解説をしてきました。

メリット・デメリット、注意点を踏まえた上で、具体的に包括遺贈をすることがおすすめな人は以下のとおりです。

【包括遺贈がおすすめな人】

・遺産が流動的で死亡時の遺産を特定できない人

・遺産の内訳・金額などは不明だけど債務はほとんどない人

・あえて債務を一人の相続人に負担させたい人

包括遺贈をすべきか悩んでいる人は、ぜひ参考にしてください。

遺言書を作成する段階で、遺産が流動的で死亡時の遺産を特定できない場合は、包括遺贈がおすすめです。

例えば、遺産の多くが不動産や金融資産、投資や著作権などの知的財産が含まれている場合は、死亡時に価格が大きく変動したり、すでに手放していたりする可能性も考えられます。

その場合、包括遺贈を行えば具体的な財産を指定して遺贈をする必要がないため、死亡時の遺産総額の全部または一定割合を受遺者に遺贈をすることができます。

遺言書作成時に、遺産の内訳・金額などを確認することができなかったものの、債務はほとんどないという場合は、包括遺贈がおすすめです。

遺産の内訳・金額が分からなかったとしても、包括遺贈なら受遺者に対して遺産の全部または一定割合を指定して、遺贈ができます。

また、債務がほとんどないのであれば、受遺者に負担をかけることなく遺贈ができるため、受遺者も安心して遺贈を受けることができます。

遺産の中に債務がある場合で、それを一人の相続人に負担させたいと考える場合は、包括遺贈がおすすめです。

例えば、自宅のローンが20年ほど残っていて、それを一緒に住んでいる長男に引き継がせたい場合などがこのケースに当てはまるでしょう。

この場合、「長男に全財産を遺贈する」と遺言に書けば、プラスの財産もマイナスの財産も長男が引き継ぐこととなります。

※ただし、債権者との関係では個別の同意が必要になります。

包括遺贈をする場合の遺言書の作成は、「公正証書遺言」(公証役場の公証人が作成をして、公正証書という形で残す遺言書のこと)で作成するようにしましょう。

公正証書遺言にすべき理由は、以下の2点です。

【包括遺贈をする場合に公正証書遺言にすべき理由】

| ・形式不備により遺言書が無効になる可能性が低いから ・相続人に遺言内容を秘密にしておけるから |

ひとつずつ詳しく解説します。

公正証書遺言は、法律の知識を持った公証人が作成するため、形式不備により遺言書の無効になることはほぼありません。

一方、「自筆証書遺言」や「秘密証書遺言」は、自分で作成する遺言書となるため、内容に不備や記載漏れなどがあれば、無効となる可能性があります。

そのため、不備なく包括遺贈を確実に行いたい場合は、公正証書遺言がおすすめなのです。

包括遺贈を検討している人は、遺贈の内容を相続人に知られたくないと考えている人も多いでしょう。

公正証書遺言は遺言者と公証人のほか、相続に関して利害関係のない証人2名の立会いのもと作成をします。

そして、作成された遺言書は公証役場で保管され、遺言者の生存中は本人以外は閲覧することができません。

そのため、相続人が遺言内容を知ることができません。

したがって、相続人に対して遺言内容を秘密にしておくことができるのです。

公正証書遺言の効力について詳しく知りたい場合は、下記の記事を合わせてご覧ください。

ここまで、包括遺贈について詳しく解説をしてきましたが、自分の思いどおりに遺産を遺贈したいなら弁護士に相談することがおすすめです。

遺贈をする場合、法定相続人は通常もらえるはずの遺産を受け取ることができないことを知り、不満を抱くことが少なくありません。

そのため、遺贈の無効を主張する相続人がいたり、遺留分を請求する相続人がいたりして、法定相続人と受遺者の間でトラブルが発生するリスクがあります。

そうなってしまえば、受遺者がトラブルに巻き込まれるだけでなく、思い通りの遺贈ができず終わってしまう可能性もあるのです。

そうならないためには、相続が始まったあとのトラブルを事前に想定して遺言書の作成を進める必要があります。

その点、弁護士に相談をすれば、起こりうるトラブルを考えながら、思いどおりに遺贈するための手段をアドバイスが受けられます。

それだけでなく、弁護士に相談することがおすすめな理由が以下のとおり、いくつかあります。

【遺贈について弁護士に相談がおすすめな理由】

| ・自分にとって最適な遺言の残し方を判断できる ・形式不備などで無効になるリスクを避けられる ・トラブルを備えた対策を事前にしておける ・遺言執行者をそのまま依頼することができる ・遺言作成の手間がかからずスムーズに行える |

このように、遺贈について弁護士に相談することで、トラブルを事前に回避できるだけでなく、自分にとって最適な遺贈を行うことができるのです。

弁護士へ相談はハードルが高いと考える方は、初回相談が無料の法律事務所も多いので、まずは気軽に無料相談で弁護士のアドバイスを受けると良いでしょう。

-1024x687.png)

無料相談のご予約

受付時間:10:00~18:00

(土・日・祝日を除く)

弁護士法人サリュは、

遺産相続分野の

年間取扱件数300件超

年間相談件数1,000件超

この記事では、包括遺贈について詳しく解説をしてきました。最後にまとめましょう。

包括遺贈とは財産の内容を指定せず、遺産の全部または一定割合で示された部分の遺産を受遺者に与える遺贈のことです。

遺贈には、包括遺贈の他に特定遺贈があり、その違いは以下のとおりです。

【包括遺贈と特定遺贈の違い】

包括遺贈をするメリットは、以下の3点です。

・財産の内容に変更があっても対応できる

・相続人ではなくても遺産分割協議に参加できる

・財産に不動産が含まれる場合は不動産所得税がかからない

逆に、包括遺贈をするデメリットは、以下の2点です。

【包括遺贈のデメリット】

・遺産に負債があれば引き継がなければならない

・遺贈を放棄する場合は3ヶ月以内に家庭裁判所へ申述しなければならない

また、包括遺贈をすることで、受遺者が被る注意点もあります。

【包括遺贈の受遺者が気を付けるべき注意点】

・法定相続人から包括遺贈の無効を主張される可能性がある

・法定相続人から遺留分侵害額請求を受けるリスクがある

・包括遺贈を受けた人にも相続税がかかる

メリット・デメリット、注意点を踏まえた上で、具体的に包括遺贈をすることがおすすめな人は以下のとおりです。

【包括遺贈がおすすめな人】

・遺産が流動的で死亡時の遺産を特定できない人

・遺産の内訳・金額などは不明だけど債務はほとんどない人

・あえて債務を一人の相続人に負担させたい人

包括遺贈をする場合は、公正証書遺言を作成するようにしましょう。

また、遺贈をする場合は、相続開始後に相続人と受遺者でトラブルになる可能性が高いです。

そうならないために、弁護士に相談し、自分の思い通りの遺贈ができるように準備をすることがおすすめです。

この記事が、包括遺贈を検討している人の力になれることを願っております。