弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

弁護士 西村 学

弁護士法人サリュ代表弁護士

第一東京弁護士会所属

関西学院大学法学部卒業

同志社大学法科大学院客員教授

弁護士法人サリュは、全国に事務所を設置している法律事務所です。業界でいち早く無料法律相談を開始し、弁護士を身近な存在として感じていただくために様々なサービスを展開してきました。サリュは、遺産相続トラブルの交渉業務、調停・訴訟業務などの民事・家事分野に注力しています。遺産相続トラブルにお困りでしたら、当事務所の無料相談をご利用ください。

「数次相続とはどのようなものなのか。」

「数次相続はどうやって手続きを進めていけばいいのか。」

相次いで発生した相続に直面し、分からないことだらけで何から始めるべきか困惑している人も多いでしょう。

相続が発生して遺産分割協議等が終わらないうちに相続人の一人が亡くなり、次の相続が始まってしまうことを数次相続といいます。

数次相続は通常の相続とは異なる部分が多く、2件の相続を同時期に進めていくため手続きは煩雑です。

例えば、一次相続の遺産分割協議には二次相続の相続人も参加するため、人数が増えて話し合いがまとまらなくなるケースも少なくありません。

しかし、「大変だから」と相続を放置していると、また新たな相続が発生して状況はどんどん複雑化していきます。もはや収拾がつかない事態になってしまう前に、数次相続は早めに対処すべきでしょう。

そこで本記事では数次相続について次のようにまとめました。

|

本記事の内容 |

|

1.数次相続とは 2.数次相続の手続きは煩雑|通常の相続と異なる点①~⑤ 3.【①相続人調査】相続人範囲と相続分計算方法 4.【②遺産分割協議】遺産分割協議書の作成方法 5.【③相続放棄】相続放棄できるケースとできないケース 6.【④相続税申告】納税義務も引き継がれる 7.【⑤相続登記】2通りの相続登記方法 8.収拾がつかないケースは専門家に相談すべき |

本記事を読めば数次相続について正しい知識と手続き方法を身に着け、トラブルなくスムーズに相続を進められるようになります。

是非最後まで読んでいってくださいね。

相続の弁護士費用に、新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと着手金無料プランを用意しました。

最良の法的サービスを、もっと身近に。

相続の弁護士費用に、

新しい選択肢を。

サリュは、お客様の弁護士費用の負担を軽減するため、

月額料金プランと

着手金無料プラン

を用意しました。

最良の法的サービスを、もっと身近に。

まずは数次相続がどのようなものなのか理解しましょう。

本章では数次相続に直面した場合、最初に知っておくべきことを解説していきます。

◎数次相続とは|相続途中に新たな相続が発生すること

◎数次相続と通常の相続の違い

◎数次相続は大変だけど手続きを終わらせるべき

◎注意点|混同しがちな相続の違い

数次相続とは、相続が発生して遺産分割協議等が終わらないうちに、相続人の一人が亡くなり次の相続が発生してしまうことを指します。

最初に起こった相続を「一次相続」、次に起こった相続を「二次相続」と呼びます。そして、亡くなった一次相続の相続人(=二次相続の被相続人)の相続分は二次相続の相続人が引き継ぐことになります。

実際によく起こる2つの数次相続の事例を参考に見ていきましょう。

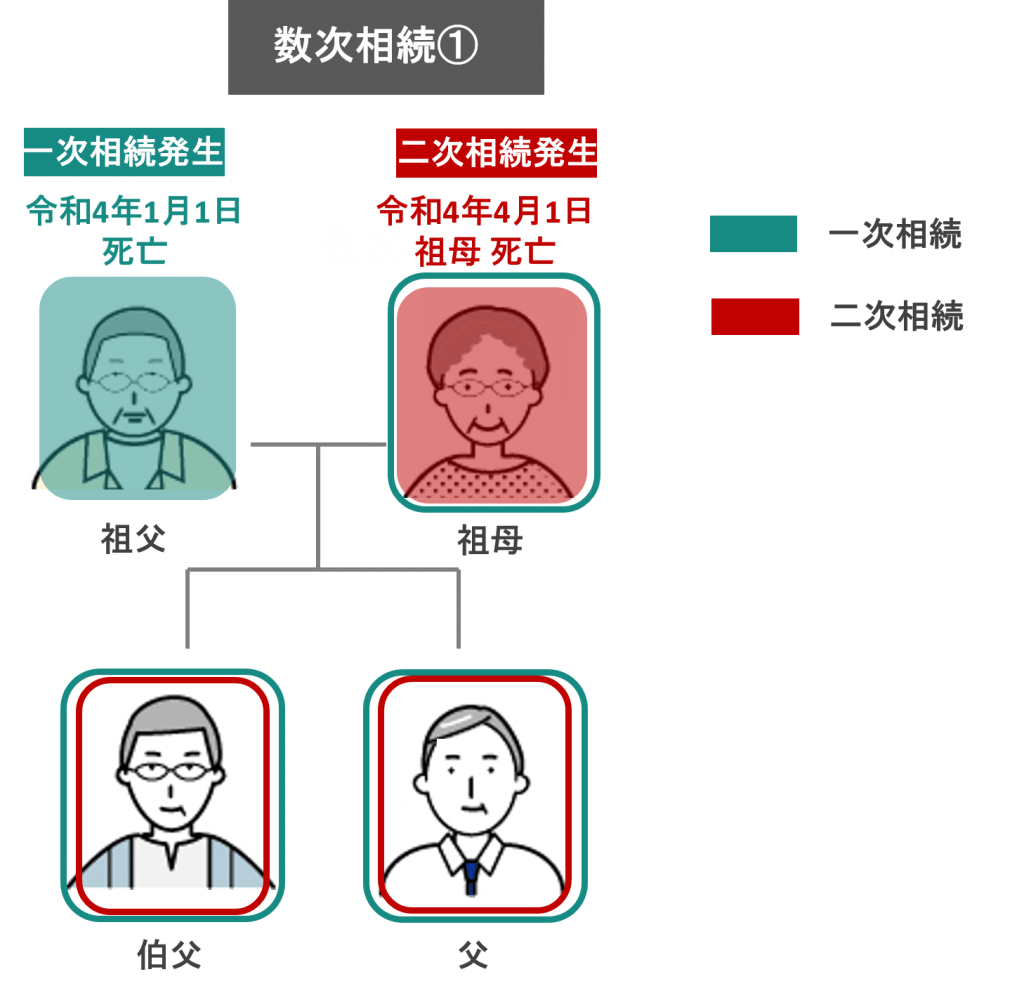

【数次相続のケース①】

令和4年1月1日に祖父が死亡、相続人は祖母・伯父・父の3人です(一次相続)。ところが、遺産分割協議を始める前に祖母も亡くなってしまいました(二次相続)。

このケースの場合、祖父の相続人と祖母の相続人は両方とも伯父と父の2人になります。

【数次相続のケース②】

令和4年1月1日に祖父が死亡、相続人は祖母・伯父・父の3人です(一次相続)。ところが、遺産分割協議を始める前に父も亡くなってしまいました(二次相続)。父の相続人は母・長男・長女の3人です。

このケースの場合、祖父の相続人は祖母・伯父・母・長男・長女の5人になります。母・長男・長女の3人は父の相続分を引き継いで相続人に加わることになるのです。(詳細は【①相続人調査】相続人範囲と相続分計算方法で解説)

| 【数次相続はどこまで続くのか?】 数次相続は二次相続だけでなく、三次相続、四次相続、五次相続と延々に続きます。 相続が重なるほど相続関係が複雑化し、相続手続きが難航してしまいます。 |

数次相続が起きた場合、通常の相続の進め方とどのような違いがあるのでしょうか。

【数次相続】

|

|

数次相続の特徴(通常の相続との違い) |

|

相続手続き全般 |

原則、一次相続と二次相続それぞれ行う必要がある (まとめて行える手続きもある) →二次相続の相続人は2件分の相続の当事者になるので、手間や負担が増える |

|

遺産分割協議 |

一次相続の遺産分割協議は二次相続の相続人も交えて行う →一次相続の相続人が増えるケースでは話し合いがまとまりにくくなる |

|

相続税の申告 |

二次相続の相続人が一次相続の納税義務を引き継ぐ →二次相続人の税負担が増える場合がある |

数次相続は2件以上の相続が同時期に発生していることになるので、各手続きは原則2件分行わなければいけません。

2件の相続を同時に進めていくことが単純に2倍の労力と時間がかかるわけではありませんが、やはり通常の相続よりは負担が大きくなると想定しておきましょう。

数次相続は複雑になるケースも多く、手続きも煩雑です。「何から手を付けていいか分からない」「面倒だ」と、ついつい後回しにしてしまいたくなりますよね。

しかし、そうしている間にもまた新たな相続が発生してしまう恐れがあります。相続が重なれば重なるほど相続人は増える一方なので、手続きはますます難航してしまうでしょう。

そうなる前になるべく早く解決に向けて取り掛かるべきです。

放置したまま自分が亡くなってしまうと、自分の相続人もまた同じ悩みを抱えて過ごすことになってしまいます。

自分の家族に負担をかけないよう、他の相続人たちと協力しながら自分の代で数次相続を終わらせるようにしましょう。

もし「自分では手に負えない」と思ったら専門家に依頼することも可能です。

相続には数次相続と似ているもので代襲相続・再転相続・相似相続(制度)があります。

自分のケースが数次相続で本当に合っているか、4つの違いを比べて確認しましょう。

4つの見極め方は「一次相続人の相続人(二次相続の被相続人)が亡くなる時期」です。この時期の違いによって、どの相続に分類されるかが変わってきます。

| 相続の種類 | 一次相続人の相続人(二次相続の被相続人)が亡くなる時期 |

| 代襲相続 | 最初の被相続人が亡くなる前に死亡 |

| 再転相続 | 最初の相続の熟慮期間(3ヶ月)が経過する前に死亡 |

| 数次相続 | 最初の相続の遺産分割が終了する前に死亡 |

| 相似相続(制度) | 最初の相続から10年以内に死亡 |

数次相続と他の相続では相続人の範囲や手続き方法が異なります。

例えば、本当は代襲相続なのに数次相続だと思って手続きを進めていたら、「相続人だと思っていた人が実は相続人ではなかった」という事実が判明して遺産分割協議をはじめからやり直さなければならい、という事態になりかねません。

そのような事態にならないよう、今一度自分のケースが数次相続で間違いないかチェックするようにしてくださいね。

本章以降では数次相続が発生した場合の相続の進め方について紹介していきます。

数次相続の手続きは通常の相続と手続きが異なる部分が多くあります。2件以上の相続を一気に進めていくわけですから、煩雑になるのも納得ですよね。

ここでは相続全体の流れを理解しながら、数次相続ではどの手続きが通常の相続と異なるのか確認していきましょう。

相続が発生したらすべきことを取り掛かるべき順に下表にまとめました。

必ずこの通りに進めなければいけないわけではありませんが、相続には期限が設けられている手続きがいくつかあり、各期限に間に合わせるためにはこの順番で進めていくのが順当でしょう。

手続きの中には時間がかかるものもあるので、実際は複数の手続きを並行して進めていく必要があります。

表の中で★印がついている項目は数次相続で特に注意して進めていくべき手続きです。リンクから詳細の章に移動していただけます。

【相続の進め方と期限】

| 相続手続き | 手続き期限 | 対象 | |

| 相続開始 | ー | ー | |

| 遺言書の有無の確認、検認申立て | 期限は定められていないが、後続の手続きのためになるべく早く行うべき | 全員 | |

| 財産調査 | 全員 | ||

| ★ | ①相続人調査 | 遺言書がない場合 | |

| ★ | ②遺産分割協議 | 遺言書がなく相続人が複数いる場合 | |

| ★ | ③相続放棄 | 3ヶ月 | 相続放棄したい場合 |

| 準確定申告(被相続人の所得税の申告) | 4ヶ月 | 被相続人に所得があった場合 | |

| ★ | ④相続税の申告 | 10ヶ月 | 遺産が基礎控除額を超える場合 |

| 遺留分侵害額請求 | 1年 | 遺留分を請求したい場合 | |

| ★ | ⑤不動産の名義変更 | 3年(2024年4月より義務化) | 不動産がある場合 |

| 不動産以外の財産の名義変更 | 財産内容による | 対象財産がある場合 |

次章以降で★印の各手続きの方法を見ていきましょう。

数次相続が発生した場合、一次相続と二次相続の相続人が誰なのか、各相続人の割合はどのように配分されるのかを最初に確認する必要があります。

◎数次相続における一次相続の相続人範囲

◎数次相続における一次相続の割合

ここではよくある事例を用いて相続人の範囲と割合を確認していきましょう。

数次相続が発生した場合、亡くなった相続人の相続分は二次相続の相続人が引き継ぐことになります。

下図の事例を参考に見ていきましょう。

《一次相続発生時》

被相続人:祖父

死亡日:令和4年1月1日

相続人:祖母・父・伯父

《二次相続発生時》

被相続人:父

死亡日:令和4年4月1日

相続人:母・長男・長女

この場合、一次相続の相続人である父が亡くなったので、父の代理として父の相続人(母・長男・長女)が父の一次相続の相続人の地位を引き継いで相続人になります。

つまり数次相続が起こった結果、一次相続の相続人は祖母・伯父・母・長男・長女の5人に増えます。

母・長男・長女は父の代理という立場のため、相続割合は1人分のままです。数次相続が起きたからといって法定相続割合が増えることはありません。

先ほどの例で言うと次のように相続割合は計算できます。

《本来の一次相続(祖父の遺産)の相続割合》

祖母:1/2

父:1/4

叔父:1/4

《二次相続(父の遺産)の相続割合》

母:1/2

長男:1/4

長女:1/4

↓ ↓

《数次相続が起きた場合の一次相続(祖父の遺産)の相続割合》

祖母:1/2

叔父:1/4

母:1/4 × 1/2 = 1/8

長男:1/4 × 1/4 = 1/16

長女:1/4 × 1/4 = 1/16

(二次相続の相続割合に変化なし)

この場合、祖父の遺産の相続割合は父の相続分である1/4を引き継いで、それを母・長男・長女で法定相続割合で分けることになります。

尚、各相続人の相続割合については下表でご確認ください。

【相続人の法定相続分割合】

|

相続人 |

法定相続分割合 |

||||

|

配偶者 |

直系血族 |

配偶者 |

子ども |

父母 |

兄弟姉妹 |

|

有 |

子ども |

1/2 |

1/2 |

ー |

ー |

|

父母 |

2/3 |

ー |

1/3 |

ー |

|

|

兄弟姉妹 |

3/4 |

ー |

ー |

1/4 |

|

|

無 |

子ども |

ー |

1 |

ー |

ー |

|

父母 |

ー |

ー |

1 |

ー |

|

|

兄弟姉妹 |

ー |

ー |

ー |

1 |

|

※子どもや兄弟姉妹が複数人いる場合は人数分に割ります。例えば配偶者と子ども2人が相続人の場合は、子ども一人につき法定相続分は1/2÷2人=1/4となります。

遺産分割協議が成立したら遺産分割協議書を作成していきましょう。

| 遺産分割協議書とは… ・協議で決めた内容、つまり誰がどの相続を引き継ぐかをまとめた文書 ・必ず作成しなければならいわけではないが、銀行預貯金の引き出しや不動産の名義変更手続きでは必須書類 ・書式は法律で定められておらず自由 |

ここでは通常の遺産分割協議書と異なる点を中心に作成方法を紹介していきます。

数次相続の場合、遺産分割協議書は相続ごとに別々に作成する方法がおすすめです。一次相続の遺産分割協議書、二次相続の遺産分割協議書というふうに分けた方が整理できて書きやすいでしょう。

ただ、父の後に母が亡くなったケースのように一次相続と二次相続で相続人が全く同じ場合は一通にまとめてしまった方が手間が少なくて済みます。

分けて書く場合、一次相続の協議書は次のポイントをおさえて書いていくようにしましょう。尚、下記例文はコピーしてご活用していただけます。

【一次相続の遺産分割協議書書き方】

|

遺産分割協議書 被相続人:(Aの氏名) 生年月日: 死亡年月日: 本籍地: 最後の住所: 相続人兼被相続人:(Cの氏名) 生年月日: 死亡年月日: 本籍地: 最後の住所: 被相続人Aの遺産相続につき、BおよびCが相続人となったが、CがXX年X月X日に逝去した。よってAの相続財産について、A相続人B、相続人Cの相続人DおよびEが遺産分割協議を行い、次の通りに遺産分割の協議が成立した。 記 1.相続人Bは下記の財産を取得する。 ****** 1.相続人Cが下記財産を取得し、さらに、Cが取得した遺産について、Cの相続人Dがこれを取得する。 ****** 1.相続人Cが下記財産を取得し、さらに、Cが取得した遺産について、Cの相続人Eがこれを取得する。 ****** 上記協議の成立を証するため、本協議書XX通を作成し、各署名捺印して各自1通を保管する。 作成年月日 XX年X月X日 相続人:(Bの氏名) 住所: 実印: 相続人兼被相続人:(Cの氏名) 住所: 相続人Cの相続人:(Dの氏名) 住所: 実印: 相続人Cの相続人:(Eの氏名) 住所: 実印: |

【書き方のポイント】

二次相続の協議書については通常の書き方と変わりません。一般的な作成方法について詳しく知りたい場合は以下のページを参考にして書き進めてください。

遺産は相続したくなければ相続放棄をすることが可能です。

相続放棄の手続きをすれば相続人の地位を喪失するため、借金やローンなどのマイナス財産も引き継がなくて済みます。

数次相続の場合、相続放棄は下記3つのパターンが考えられます。

①一次相続・二次相続ともに相続放棄したい

②一次相続は放棄したいけど、二次相続は相続したい

③一次相続は相続したいけど、二次相続は放棄したい

この3パターンのうち、③の「一次相続は相続(承認)、二次相続は放棄」だけはできないので注意しましょう。

| 一次相続 | 二次相続 | ||

| ① | 放棄する | 放棄する | できる |

| ② | 放棄する | 承認(相続)する | できる |

| ③ | 承認(相続)する | 放棄する | できない |

例えば祖父が亡くなった後に父が亡くなった場合、息子は父の遺産を放棄したなら祖父の遺産を引き継ぐことはできません。

なぜなら、相続放棄をすると初めから相続人ではなかったと見なされるため、祖父の相続についても相続権を失うからです。

①②のパターンについては裁判所に相続放棄の申述を行います。手続きや必要書類に関しては裁判所のHPをご確認ください。

相続では遺産総額が基礎控除額を超えると原則相続税が発生します。(基礎控除額:3,000万円+600万円×法定相続人の数)

数次相続の場合、二次相続はもちろん一次相続の分も基礎控除額を超えていれば、引き継いだ相続人が相続税を納めなければいけません。

数次相続の相続税申告では下記項目に注意しながら進めていくようにしましょう。

【数次相続の相続税申告のポイント】

◎一次相続の相続税申告期限|二次相続の相続人のみ延長可

◎基礎控除の計算では一次相続の法定相続人は増えない

◎二次相続で相次相続控除を利用できる|一次相続の相続税納付済みの場合

通常の相続税申告の基礎知識や方法については国税庁HPでご確認ください。(相続税|国税庁)

本来、相続税の申告期限は相続が発生してから10ヶ月です。

しかし、一次相続の分の相続税申告については、二次相続の相続人に限り期限を延ばすことができます。その期限は二次相続が発生してから10ヶ月です。

例えば次のようなケースを想定しましょう。

《一次相続》

被相続人:祖父

死亡日:令和4年1月1日

相続人:父・叔父

《二次相続》

被相続人:父

死亡日:令和4年4月1日

相続人:長男

この場合、叔父は祖父が亡くなってから10ヶ月以内(令和4年11月1日)に相続税を申告しなければいけませんが、息子は父が亡くなってから10ヶ月(令和5年2月1日)まで祖父の遺産の相続税申告を延長することができます。

相続税は遺産総額が基礎控除額(3,000万円+600万円×法定相続人の数)未満の場合は課税されません。

この計算式の法定相続人の数とは本来の相続人の数であるため、二次相続の相続人は数に含まれないので注意しましょう。

例えば次のようなケースを想定しましょう。

《一次相続》

被相続人:祖父

遺産:現金5,000万円

相続人:父・叔父

《二次相続》

被相続人:父

相続人:母・長男・次男

この場合、祖父の相続における相続税計算上の法定相続人は父と叔父の2人です。母・長男・次男は含まれません。

よって基礎控除額は《3,000万円+600万円×2人(父と叔父)=4,200万円》で、相続税の課税価額は《5,000万円-4,200万円=800万円》となります。

数次相続が発生した場合、要件を満たせば「相次相続控除」という制度を利用することができます。

相次相続控除とは、一次相続の相続人兼二次相続の被相続人が既に相続税を納めていた場合、二次相続の相続税申告において一定の金額を差し引くことができる制度です。

この制度は、相次いで相続が発生した場合同じ財産に二重の相続税が課税されることになるので、負荷を調整するために設けられました。

相次相続控除を受けるための要件は次の通りです。

【相次相続控除の要件】

| ①一次相続で相続税を納税していること ②二次相続の発生が一次相続から10年以内であること ③二次相続の相続人であること |

上記を満たしている場合は制度利用を申請しましょう。申請方法や控除の額については国税庁HPでご確認ください。

不動産を相続した場合は相続登記(不動産の名義変更)の手続きを行います。

一次相続の財産である不動産を二次相続の相続人が引き継ぐことになった場合、相続登記の方法は次の二通りに分かれます。

【数次相続の相続登記2つの方法】

|

登記方法 |

条件 |

|

下記に当てはまらない場合 |

|

|

一次相続が単独相続である場合 |

※リンクから各登記方法へ移動していただけます。

原則、数次相続の場合はまず一次相続の登記を行い、その後二次相続の登記を行わなければいけません。しかしそれでは手間も時間もかかりますよね。

そこで、一次相続の相続人が単独相続する場合は一次相続の登記を省略することが認められています。これを中間省略登記と呼びます。

単独相続に該当するのは次のケースです。

◎一次相続の相続人が一人だけであった

◎一次相続の相続人は複数人いたが、相続放棄や遺産分割協議などを経て結果的に一人になった

このどちらかに当てはまる場合は中間省略登記が認められ、それ以外の場合は登記を2回行う必要があります。それではそれぞれの登記方法を見ていきましょう。

| 【2024年4月1日より相続登記の義務化スタート】 相続登記の義務化に関する法案が成立し、2024年4月1日より相続を知ってから3年以内に相続登記を行うことが義務付けられました。違反すると10万円以下の過料が課されます。相続が発生したら速やかに登記を行うようにしましょう。 |

2回分以上の登記をそれぞれ行う場合は下表を参考にして進めてください。

【一次相続・二次相続それぞれの登記方法】

|

申請先 |

不動産の住所地を管轄する法務局 (調べ方:管轄のご案内:法務局) |

|

必要書類 |

・登記申請書(法務局HPよりフォームと見本をダウンロードしていただけます) ・不動産の登記事項証明書(登記簿謄本) ・遺言または遺産分割協議書 ・被相続人の死亡時から出生時までの戸籍謄本 ・被相続人の住民票の除票 ・相続人全員の戸籍謄本、住民票 ・法定相続人の印鑑証明書 ・固定資産評価証明書 その他別途書類を求められることがあります。 |

|

費用 |

登録免許税(固定資産税評価額の0.4%)※別途解説 |

相続登記では登録免許税が必要ですが、令和7年3月31日までに申請する分は最初の相続は登録免許税が免除されます。つまり二次相続の1回分だけ登録免許税を納めれば問題ありません。

これは相続登記を促すために設けられた暫定的な措置で、下記の通り規定が定められています。

| “(租税特別措置法第84条の2の3第1項) 個人が相続(相続人に対する遺贈を含む。以下この条において同じ。)により土地の所有権を取得した場合において、当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したときは、平成三十年四月一日から令和七年三月三十一日までの間に当該個人を当該土地の所有権の登記名義人とするために受ける登記については、登録免許税を課さない。” 引用:租税特別措置法 | e-Gov法令検索 |

この免除を受けるためには、一次相続の登記申請書に免税の根拠となる法令の条項を明記しなければいけません。下図の通り「登録免許税」欄に「租税特別措置法第84条の2の3第1項により非課税」と記載するようにしましょう。

中間省略をして登記を1回で済ませる場合、基本的な申請方法は前節と変わらないので【一次相続・二次相続それぞれの登記方法】の表を参考に進めてください。

一点、中間省略の場合は登記申請書の書き方にポイントがあります。

上図のように、相続の「原因」の欄は2回分の相続を順番に書くようにしてください。

まずは一次相続の日付(死亡日)と相続人(=二次相続の被相続人)の氏名を書きます。次に二次相続の日付(死亡日)を書くようにしましょう。

これまで数次相続の場合の相続手続きを解説してきましたが、自分たちで対処するのが困難な場合は専門家に依頼することも検討しましょう。

ここでは専門家に依頼すべきケースと専門家の選び方について紹介していきます。

◎専門家に相談すべきケース

◎専門家の選び方

次のケースに該当する場合は外部の力を頼ることをおすすめします。

【数次相続で専門家に相談すべきケース】

| ◎三次、四次相続と発生している ◎相続人が何十人もいる ◎連絡先が全く分からない相続人がいる ◎相続人と揉めて遺産分割協議が決裂した ◎遺産に不動産が含まれ、利権が複雑に絡み合っている ◎相続税申告がある ◎手間や時間をかけたくない |

上記のような複雑なケースは、自分たちで対処しようとすると余計にこじれてしまったり、ミスが発生してやり直しを強いられたりするリスクがあります。

トラブルなくスムーズに手続きを進めるためにも、一度専門家に相談してみましょう。

相談先の専門家は主に弁護士・税理士・司法書士・行政書士の中から選びます。それぞれ専門領域が異なるので、自分が困っている部分に特化した専門家を選ぶようにしましょう。

【悩み別相談先】

| ◎相続全般・対人トラブルで悩んでいる場合→弁護士 ◎相続税申告がある場合→税理士 ◎遺産に不動産が含まれる場合→司法書士 ◎財産調査・相続人調査・書類関係→弁護士・司法書士・行政書士 |

各専門家に相談する場合は、必ず相続に強い専門家を選ぶことが重要です。

例えば弁護士の場合、弁護士には交通事故や労働問題などそれぞれ得意分野があり、相続の実績が十分な弁護士もいれば相続を扱ったこともない弁護士もいます。

もし相続に不慣れな弁護士を選んでしまうと、十分なサポートを受けられず、期待した結果を得られないかもしれません。

このような事態にならないよう、専門家を選ぶ際は必ずホームページを確認し、相続に詳しいかどうかチェックするようにしましょう。

| 【相続に強い弁護士をお探しなら当事務所にご相談ください】 当事務所では初めての人でも安心してご利用いただけるよう、お客様に寄り添った手厚いサポートを提供しています。財産調査でお悩みの場合はどうぞ気軽にご相談ください。 専属の弁護士とリーガルスタッフの連携体制をとっているため、親身にお客様の相談にのり、迅速に対応することが実現できます。 当事務所では相続問題解決の実績が数多くあり、その一事例を掲載しています。 《解決事例》 ◎数次相続で財産調査を行い、その後債務整理までサポートした事例 (詳細は解決事例でご覧いただけます。) 初回相談は無料で受け付けております。メールやお電話などで気軽にお申込みください。 遺産相続を弁護士に無料相談 |

本記事では数次相続について解説してきました。

最後にもう一度本文のポイントをおさらいしましょう。

まず、数次相続とはどんなものかを下記にまとめました。

|

数次相続とは |

|

● 数次相続とは相続が発生して遺産分割協議等が終わらないうちに、相続人の一人が亡くなり次の相続が発生してしまうこと ● 通常の相続より手間や時間がかかることが多い ● 数次相続は大変だけど手続きを早く終わらせるべき|放置するとさらに厄介に |

数次相続が発生した場合、下記相続手続きが通常のケースとは異なるので注意が必要です。

|

数次相続の手続き|通常の相続と異なる点 |

|

● 相続人調査 ● 遺産分割協議 ● 相続放棄 ● 相続税の申告 ● 不動産の名義変更 |

これらの手続きを自分たちで対処するのが難しそうな場合は、専門家(弁護士・税理士・司法書士・行政書士)に依頼することも検討しましょう。

以上、本記事を読んで数次相続について正しい知識を身に着けることができ、複数の相続を滞りなく進められるよう願っております。